Il FTSE Mib 10 anni dopo, quale futuro per i titoli bancari?

Comincia a emergere con una certa attenzione il fatto che l’indice italiano si è riportato sui livelli appena precedenti alla grande crisi del 2008. Il fatto che il superamento del blocco storico di 24.500 punti si sia accompagnato a una delle maggiori operazioni societarie (Intesa – UBI) della storia italiana non è casuale. Il peso delle banche nel nostro indice è importantissimo. Non si può prescindere dal settore bancario se si pensa a un recupero stabile dell’indice azionario italiano, ma più in generale anche dell’Europa. I segnali sono abbastanza uniformi in questo senso e indicano che c’è ancora strada da fare per il settore e per gli indici sulla via del recupero. Abbiamo segnalato ai nostri Clienti già settimane fa che si stava muovendo qualche cosa nel settore, in particolare sui due grandi titoli bancari: non perché sapessimo qualcosa, ma perché i nostri modelli ci avevano trasferito sul piano quantitativo l’informazione di un netto recupero di forza e di una corrente di acquisti importante.

Quanto costa la paura? 40 miliardi di dollari.

La questione relativa al Coronavirus va inserita in due contesti molto importanti. Il primo è quello scientifico, sul quale non siamo in grado di aggiungere nulla. Il secondo è quello di mercato. In altre occasioni la questione del coronavirus poteva trasformarsi in un black Swan per il semplice motivo che un blocco di massa di comunicazione e produzione come quello che si è verificato nelle ultime settimane è un fatto straordinario, che tra l’altro non è ancora realmente misurabile in termini di impatto economico. Ma ci sono due variabili essenziali in questa fase: il primo supporto è l’assenza di convenienza di quello che è il segmento difensivo per eccellenza e cioè il reddito fisso. Il secondo fattore è il sostegno – che era già in atto precedentemente – da parte del sistema delle banche centrali sotto forma di immissioni di liquidità. È chiaro che qualora questa situazione fosse peggiorata in modo tale da diventare veramente una pandemia con numeri in crescita, l’impatto sui mercati sarebbe stato inevitabile e devastante: e ancora noi non sappiamo fino in fondo quanto questa situazione possa essere superata definitivamente. Come riportato infatti da CNBC nei giorni scorsi, l’impatto stimato sull’economia cinese potrebbe essere pari a 40 miliardi di Usd. Tuttavia, i dati in nostro possesso indicano che nel qui e ora i mercati stanno ragionando su altri piani, e il nostro lavoro è quello di ascoltare la voce dei mercati.

Oro: anticipatore inverso dei dati macro?

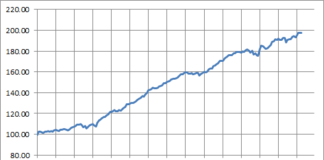

L’oro è un asset molto importante: tra l’altro, quello che ha performato di gran lunga meglio negli ultimi 20 anni. Ma molto spesso è trascurato nelle asset allocation e anche non compreso fino in fondo. In realtà l’oro può essere assimilato a una valuta o a una valvola di depressurizzazione del sistema finanziario globale. In questo momento il metallo giallo è anche favorito dalle stesse banche centrali, che ne detengono quantità importantissime, sotto forma di tassi reali negativi. Abbiamo segnalato che l’oro era entrato in un Bull Market di lungo periodo quando era stato superato il livello di 1.375, una barriera molto importante. Adesso la nostra prima area di target è in fase di raggiungimento, ma non ci stupiremmo di vedere l’oro già in questo 2020 a livelli considerevolmente più alti di quelli attuali.

Sono in Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it), fin dalla sua nascita, alla fine del 2013. In MRM ricopro ruolo di Customer&Product Manager e Web Designer: oltre al supporto e gestione clienti, si occupa di tutta la parte amministrativa-contabile; dello sviluppo commerciale; dello sviluppo, programmazione e manutenzione dei siti aziendali; di tutta la parte di video making e video editing; della progettazione e realizzazione della grafica interna.