Analizzando la struttura tecnica e ciclica dei mercati si arriva ad alcune considerazioni di due tipi: strategiche (ben più importanti) e tattiche. A livello strategico rimando agli ultimi post “L’Eterno Ritorno del Sempre Uguale” e “L’Ago di Lugano – Ottobre 2010“: le borse sono nella seconda o terza (dipende dai singoli mercati) upleg intermedia del Bull Market ciclico partito tra fine 2008 e Marzo 2009. Non entro nel merito di considerazioni di portafoglio: è palese che la semplice scelta dell’area geografica di investimento e/o del settore ha fatto e sta facendo una differenza enorme.

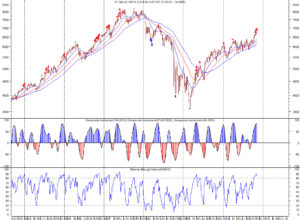

A livello tattico, invece, le borse (escludo gli indici deboli: Italia, Giappone, ES50) sono andate in overshooting di breve e su diversi indici – qui faccio vedere il Dax ma la stessa cosa vale su quelli USA, su altri europei e su molti emergenti – sono comparse frecce che indicano in automatico sui modelli l’opportunità di una presa di profitto, almeno parziale. Provate a guardare sul grafico quando sono comparse (negli uptrend e nei downtrend) negli ultimi anni: ne potete valutare il comportamento. A volte, specie negli uptrend, cominciano ad apparire prima di una correzione: che comunque arriva sempre. Siccome la presa di profitto di settimana scorsa non può essere considerata una correzione, in quanto – Italia a parte – a livello settimanale non si “vede” neppure, è probabile che nelle prossime settimane vedremo una certa volatilità, sia sulle borse che sulle commodities (il CRB è in situazione analoga). In sostanza: con questi parametri tecnici di breve cosi’ tirati, è del tutto inutile correre dietro al mercato. Quando le borse arrivano alte a metà Novembre, è frequente una correzione fra la terza settimana di Novembre e la seconda di Dicembre, per preparare al meglio il “rally di Natale”. La strategia, quindi, sulle borse e sulle commodities non muta: chi ha, tenga e magari su un altro strappo prenda un minimo di profitto; chi non ha, aspetti per entrare un segnale tattico.

Sui bonds, invece, continua la fase di distribuzione: gli ultimi cali hanno l’aria molto più di avvio di un ciclo orso che non di occasione di acquisto. Due dati interessanti: (1) i bonds di breve sono messi tecnicamente peggio di quelli a lungo, anche a causa della fortissima pendenza della curva dei tassi; (2) l’Europa – per una volta – sta anticipando gli USA. Il ribasso sembra generale e sta impattando anche gli inflation-linked e i corporate bonds. Tempi durissimi per i gestori di portafogli obbligazionari e per chi cerca redditi certi a basso rischio.

Siccome il we è il momento migliore per riflettere, lontano dai telefoni e dalla confusione, inserisco per le vostre letture tre files: il primo è la consueta panoramica dei livelli, “POSIZIONE DEL TREND E LIVELLI SETTIMANALI – AGGIORNAMENTO DELLE POSIZIONI MENSILI E TRIMESTRALI – 15 NOVEMBRE 2010“, sul quale osserverete che sui mercati deboli non siamo già più al rialzo e che sui mercati maggiori e più forti i livelli di short settimanale corrispondono ai livelli di supporto; il secondo è uno studio prodotto dalla società di un mio bravo collega, Andrea Giovannetti di CFO, “CFO – Sheep One“, che analizza la possibilità che una eventuale correzione possa trasformarsi in qualcosa di più traumatico; il terzo è la consueta riflessione di Fugnoli, “Sempre blu“.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.