Come il QE ha distorto la percezione del rischio dell’investitore

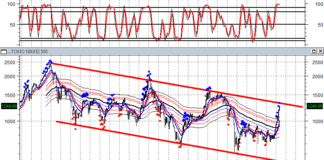

Tutto alla fine è figlio di qualcos’altro. Esiste una base costante e poi esistono picchi ciclici che sono figli degli eventi precedenti e non di un caso. Dodici anni di Quantitative Easing sono culminati in quello che è successo tra il COVID e l’invasione dell’Ucraina, una fase che potremmo paragonare a una enorme, potentissima anestesia collettiva.

Questa anestesia, di fatto, come un sonno della ragione ha reso gli investitori – ma non solo loro: anche tutto il mondo dell’asset management e in generale il mondo finanziario – completamente asensitivi. Nessuno più aveva una produzione accettabile di anticorpi relativa alla possibilità di cali strutturali dei mercati.

È quindi inutile e controproducente creare un senso di colpa nei confronti di eventi esogeni, tra l’altro già accaduti molte volte nel passato, quando in realtà la motivazione profonda di tutto questo risiede nel comportamento distorto e nella percezione distorta di questo comportamento lungo il corso degli ultimi anni.

Questo non è assolutamente un j’accuse: è una presa d’atto della sequenza degli eventi.

Cambiamento di rotta

Per tutti i mesi successivi al top graduale e progressivo dei vari mercati – bonds, crypto, borse, oro – gli investitori semplicemente non hanno reagito. È come se qualcuno vi prendesse a botte ma voi non sentiste il dolore perché siete già sotto anestesia. Questo non significa che le botte non ci siano o che non hanno (avranno) un effetto su di voi: significa soltanto che in quel momento il vostro corpo non le percepisce. La stessa, identica cosa è quello che sta accadendo sui mercati finanziari.

Il potentissimo (e ampiamente prevedibile) calo delle obbligazioni e il contestuale calo di quasi tutti gli altri asset, a parte quello che è meno presente nei portafogli degli investitori e cioè le commodities, sta provocando danni pesanti ai quali non può più essere rimediato come prima attraverso una azione di addolcimento della pillola da parte delle banche centrali. In pratica, le banche centrali hanno smesso di fare il medico pietoso.

La reazione è solo apparentemente composta. In realtà è gravemente lacunosa: ci si sta appellando a una serie di luoghi comuni, senza voler prendere fino in fondo atto della realtà.

Ma la fase di anestesia sta passando. Quello che si vede in questo momento sui social, soprattutto da parte di una grande fetta dei partecipanti istituzionali a tutti i livelli del mondo finanziario, è un gigantesco valzer degli orologi rotti. Tutti continuano in qualunque occasione a invocare il Lungo Periodo o a “chiamare” il minimo dei vari mercati, la grande opportunità: le borse hanno fatto il minimo, le crypto hanno fatto il minimo, i bonds hanno fatto il minimo, l’euro ha fatto il minimo.

In realtà sono solo “call to action” a qualcuno che non ha più intenzione di agire. E gli investitori non stanno reagendo se non in misura molto ridotta sui loro portafogli. Questo è provato dalle statistiche e dall’analisi di una grandissima banca americana, che ha fatto vedere come (almeno fino a inizio estate) il portafoglio dei suoi investitori sia investito in asset volatili adesso, molto più di quanto non lo fosse in altre fasi storiche di top dei mercati azionari, come il 2000, il 2008 o il 2020.

La tagliola della fiducia

La scarsa conoscenza della storia dei mercati – ma soprattutto il non voler prendere atto di quello che la storia dei mercati in realtà dice a proposito di queste fasi – rappresenta probabilmente il rischio più grande. L’unico asset che in questo momento è senza discussione al rialzo è la speranza. Prima o poi le cose cambieranno, questa è una certezza, i rialzi torneranno: ma continuare a dire che cambieranno, soprattutto con l’idea sottintesa che tornerà tutto come prima, potrebbe risultare alla fine una tagliola.

Tutto quello che è successo in questi anni porta non soltanto i mercati a essere più veloci, ma porta soprattutto la percezione delle persone a essere più veloce e anche il cambiamento di mode e di sentimenti delle persone (e dei mercati) non può più essere gestito o gestibile come prima, ma in realtà può tramutarsi in un attimo in ondate completamente imprevedibili.

Da quando si sono cominciati a studiare i social e da quando si è cominciato a studiare il rapporto tra il comportamento dei mercati e il comportamento delle comunicazioni sui media, in realtà non c’è mai stata veramente una fase come quella attuale: quindi siamo a un acid test.

Comunicazione e consumi sono la nuova chiave. La vera storia la stiamo facendo noi, adesso, sui mercati: in questa fase, in questi mesi, probabilmente anche nei prossimi anni.

Solo da questo esperimento pratico si potrà capire e si potranno estrapolare informazioni utili. Se metti delle persone su un’isola dove è praticamente sempre bel tempo e dai loro da mangiare e da bere senza problemi, non saprai mai qual è il loro vero comportamento in condizioni limite. Stiamo per scoprirlo.

Sono necessarie menti curiose e lucide. È necessaria la disciplina dei numeri. Sono inutili le previsioni e le prese di posizione che spesso sfociano nell’arroganza. E la formula matematica dell’arroganza è semplice e dura: ego/conoscenza.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.