Riprenderò alcuni di questi temi (posizione ciclica, commodities e specialmente oro, Italia) ma anche altri (la Grande Bolla Svizzera, la correlazione sociologica tra Bear Markets generazionali e politica) nella prossima serie di post.

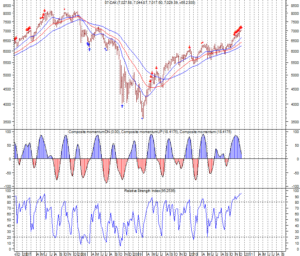

Liquido la questione borse in modo estremamente sintetico e – spero – chiaro al di là di ogni misunderstanding: qualunque correzione – da ora e per tutto il 2011 – andrà considerata come normale comportamento fino a che i due indici-leader, S&P500 per gli USA e Dax per l’Europa, resteranno al di sopra dei loro Major Pivor Points e punti di controllo strategici, collocati dai miei modelli a 1180 per lo S&P e 6600 per il Dax. Esiste ipercomperato (come si nota dal chart settimanale qui sotto del Dax) e una o due settimane di correzione o almeno di segno meno sono sempre più probabili. Ma questa non è una ragione sufficiente né per andare short, né per chiudere le posizioni. Anzi, su qualunque calo che riportasse in prossimità dei due supporti indicati sopra sarebbe opportuno per ora provare l’acquisto. La prima correzione profonda arriverà solo a 2011 iniziato, dopo un top tra Gennaio e Febbraio.

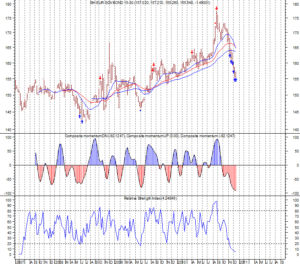

Esiste peraltro un valore intrinseco in questo momento sui mercati azionari che può essere solo acuito da quanto succede sui bonds, anche questo ampiamente previsto (ne “L’Eterno Ritorno del Sempre Uguale” e nella chiara indicazione di SELL sui decennali europei di fine Agosto, nel post “La Venticinquesima Volta”). Ora gli stessi modelli che mi indicavano di vendere la parte lunga della curva suggeriscono di chiudere lo short, anche solo in attesa di un rimbalzo, come si nota dal grafico dell’ETF ISHARES 15+ (bonds governativi con duration superiore ai 15 anni).

Lo spread fra il rendimento del 30 anni USA e il 2 anni è arrivato ai massimi di sempre. Nelle tre volte che si è avvicinato nel secondo dopoguerra a 350-400 bp, è sempre partita entro 6-12 mesi una forte tendenza al rialzo dei tassi. Dunque, i rimbalzi dei bonds vanno considerati tali: ottime occasioni di uscita. Anche se – carry trade compreso – forse saranno proprio le strategie che terranno conto dei bonds lunghi a essere meno danneggiate nei prossimi due anni.

POSIZIONE DEL TREND E LIVELLI SETTIMANALI E MENSILI – 14 DICEMBRE 2010

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.