Prendo spunto da una brillante analogia di Fugnoli (GODOT ARRIVERÁ – pdf), che paragona – giustamente – i due amici che nella commedia aspettano Godot a quanti, investitori e traders, aspettano una correzione che su Europa e USA sembra non arrivare mai (discorso diverso e più complesso per i mercati emergenti, reduci da pesanti legnate specie in termini di forza relativa). Il paradosso è che spesso, troppo spesso, si perde di vista il trend e si dimentica che – quando ce n’è uno, come in questo caso – ogni correzione è buona per entrare ed è quindi OPPORTUNITA’ E NON PERICOLO. La verità è che tutti vorrebbero vendere ai massimi e ricomperare ai minimi e si dimenticano che la somma dei segmenti che compone un intero trend è superiore alla distanza complessiva del trend, dal minimo assoluto al massimo assoluto.

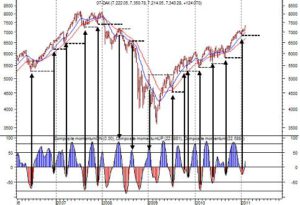

Faccio un esempio. Il grafico che segue mostra il Dax su base settimanale, con le giunture di acquisto (in trend rialzista) e vendita (in trend ribassista) del mio oscillatore, e con i livelli di supporto e resistenza generati dai vari flessi del momentum. Chi può sapere quando finisce un trend? Nessuno. Si possono solo fare congetture.

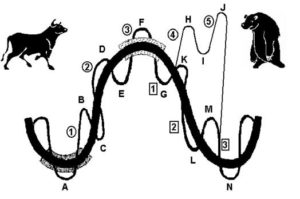

Giusta anche la considerazione sulla psicologia degli investitori, i quali a tutti i livelli non sono assolutamente quel “parco buoi” che tanti credono. Il più delle volte hanno ragione: dove spesso sbagliano, purtroppo, è sui grandi punti di svolta, anche a causa di una cronica mancanza di prospettiva sul “dove siamo e dove andiamo”.

Fase A>B (upleg 1) – INCREDULITA’ – Il mercato risale dai minimi – La salita non è supportata dai fondamentali e questo porta la maggioranza di investitori e operatori a non partecipare alla prima parte del rialzo

Fase B>C – OPPORTUNITA’ – Questa discesa (che è l’occasione di entrata migliore) inganna la maggior parte dei partecipanti che la ritengono una continuazione del precedente downtrend

Fase C>D (upleg 2) – CONVINZIONE – Un miglioramento dei fondamentali supporta il nuovo trend – Il primo massimo viene superato e ciò convince la maggioranza che è avvenuta l’inversione

Fase D>E – PRESA DI PROFITTO – Questa correzione viene vista come una opportunità per entrare sul trend – Le correzioni delle uplegs 2 e 3 sono spesso corte o comunque movimenti orizzontali di tipo riaccumulativo

Fase E>F (upleg 3) – INGRESSO DELLA SPECULAZIONE – Il trend prosegue tra euforia generale e speculazione rampante e questo crea, in termini tecnici e psicologici, le premesse dell’inversione successiva

Fase F>G (downleg 1) – COMPIACENZA – Il mercato scende di colpo – La quasi totalità degli operatori è priva di una spiegazione – I fondamentali supportano una continuazione della fase rialzista – Alcuni vedono questa discesa come una “magnifica occasione di acquisto”

Fase G>K – ERRORE – Breve rally di reazione che viene visto come inizio di una nuova fase di salita – Spesso chi entra in questa fase è chi non ha creduto al rialzo per tutto il suo sviluppo e si ricrede tardivamente

Fase H>I>J – ESTENSIONE – Nel caso di un mercato sotto l’influenza di fattori strutturali positivi, in questa fase sono segnati nuovi massimi – Le uplegs 4 e 5 appartengono a questa casistica – Nell’opinione pubblica e tra gli investitori si pensa a una perpetuazione del rialzo (“QUESTA VOLTA E’ DIVERSO!”) – La compiacenza è alle stelle!

Fase K>L o J>N (downleg 2) – DELUSIONE – Il rally era insostenibile – La sua fine provoca una violenta discesa e la rottura di supporti importanti – I fondamentali peggiorano – Le posizioni sono per lo più in perdita – Dilaga il pessimismo – Scendono i volumi

Fase L>M – INDIFFERENZA – Questa reazione, che si manifesta diverse volte sotto forma di trading range, non è valutata come interessante – Si cercano mercati alternativi – Alcuni tentano acquisti prematuri

Fase M>N (downleg 3) – PANICO E DISILLUSIONE – Questo declino finale spesso porta a nuovi minimi e provoca comunque il massimo livello di “sentiment” ribassista – Gli analisti annunciano periodi di sventure – Sul selling climax (o “culmine del ribasso”) molti chiudono le posizioni long, anche in pesante perdita

Questo è lo schema: e non ditemi che non è così, perché lo vedo – sempre uguale – da 25 anni.

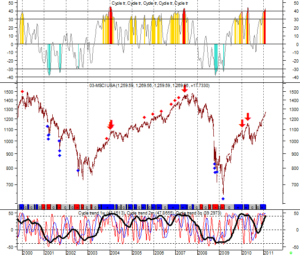

Dove siamo ora lo sto continuando a dire: secondo i miei modelli, siamo nella fase C-D (per alcuni mercati) e E-F (per altri). In queste fasi, vanno accuratamente distinti i top di breve dai top strutturali: per ora vi sono crescenti segni di un top di breve, ma nessuno (ripeto per chiarezza: nessuno) di un top strutturale. Anzi, essendo l’ipercomperato di breve l’unico limite alla dilagante forza dell’equity contro le altre classi di asset, bonds su tutti, qualunque correzione di una certa entità che riporti gli oscillatori in zona neutra va vista come ghiotta occasione. Credo anzi che ora del top ne vedremo ben più di una. La prima, comunque, non è lontana. La prova ne è che l’indicatore termico del mercato, che somma l’ipercomperato su vari archi temporali, è in zona rossa sull’area geografica più forte, gli USA. I precedenti (vedi il grafico dell’MSCI USA) insegnano che quando ci sono queste letture, una correzione è alle porte.

Attendiamo quindi con pazienza, ma non con timore. E – se posso permettermi un consiglio – chi di professione fa altro e investe sul medio/lungo, non cerchi di fare timing perché rischia di rientrare male e a prezzi più cari. Per gli altri, pubblico di seguito il file con i consueti livelli settimanali.

LIVELLI S+M – 14-18 FEBBRAIO 2011 (pdf)

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.