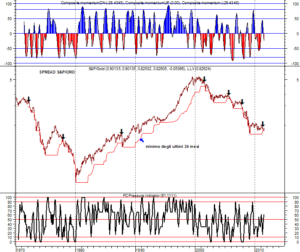

Poche cose, semplici, mi auguro chiare. I numeri della tabellina restano negativi, quindi in giro c’è tensione, sia fra gli investitori che nel mondo dell’asset management. Primo: le borse. Ormai si è completata una SPACCATURA fra due gruppi di mercati. Il primo è formato da quelli che ancora reggono con una struttura positiva e sopra ai minimi del secondo trimestre: gli indici USA, il Dax, qualche emergente e qualche asiatico. Questi sono GLI UNICI MERCATI CHE VANNO ANCORA CONSIDERATI PER LE STRATEGIE RIALZISTE. Il secondo è rappresentato dagli indici – ogni settimana qualcuno di più – che stanno cedendo e che ormai hanno una chiara struttura ribassista a massimi-minimi decrescenti: Italia, ES50, Svizzera. A livello di settori, al primo gruppo (i sopravvissuti) appartengono Auto, Chimica, Alimentari, Healthcare, Personal Home. Il resto è fra il neutrale (Basic Resources, Finanziari) e il negativo. Il mio BREADTH INDICATOR, che analizza la situazione bottom-up dei titoli più importanti dei mercati occidentali, resta negativo, ma non ha ancora generato il segnale ufficiale di Bear Market. La rottura al ribasso dei minimi di Giugno da parte dei mercati che hanno ancora tenuto – in particolare di quelli USA – darebbe un segnale ufficiale e immediato di “fuori tutti”, quale che ne fosse il motivo. Secondo: i bonds. In erosione su tutti i fronti, ad eccezione dei governativi di qualità migliore (tedeschi su tutti). Resto sbalordito – devo dirlo – di fronte ai bonds americani: non perché salgono, ci può anche stare in un clima deflattivo e pararecessivo. Ma perché salgono nonostante vi sia il rischio di un non accordo del governo USA sul debito, rischio che se diventasse realtà farebbe letteralmente crollare il mercato obbligazionario USA. Evidentemente i grandi investitori scontano una risoluzione positiva. Terzo e più importante di tutti: l’oro. Nuovi massimi storici sia in USD che in Euro. Per chi non lo avesse ancora capito, L’ORO E’ DA UN DECENNIO LA VALVOLA DI DEPRESSURIZZAZIONE DELL’INTERO SISTEMA FINANZIARIO GLOBALE. Quando la pressione all’interno del sistema si alza a un livello critico, la valvola entra in funzione e l’oro sale. Quello in alto è un grafico importantissimo: lo spread fra S&P e oro negli ultimi 40 anni. La linea rossa è il MINIMO DEGLI ULTIMI 24 MESI. In 40 anni è stata rotta al ribasso (indicando quindi una ACCELERAZIONE DELLA FUNZIONE DI DEPRESSURIZZATORE DELL’ORO) in sette occasioni, fra cui 1987, 2001 (il mese prima delle Twin Towers), fine 2007. E’ stata nuovamente rotta al ribasso ora. Il segnale è chiaro e forte (leggere sulla questione: https://www.francescocaruso.net/il-messaggero-silenzioso/ ). Spesso a questi segnali sono seguiti alcuni mesi di CALMA APPARENTE prima del materializzarsi del vero problema. In ogni caso, IL SEGNALE MINIMALE DI USCITA DALLA FASE ACUTA DELLE TESIONI SUI MERCATI FINANZIARI SARA’ SOLO E SOLTANTO IL RITORNO DELLO SPREAD FRA S&P E ORO SOPRA 1, quando cioè un contratto di S&P varrà di più di un’oncia d’oro. Questi sono numeri e dati, con il supporto di decenni di storia. Il resto sono opinioni.

SCARICA L’ARTICOLO CON I LIVELLI SETTIMANALI IN PDF: PRESSIONE IN AUMENTO

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.