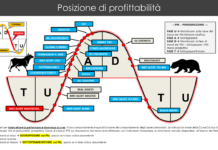

L’attenzione di tutti è stata costantemente concentrata, negli ultimi anni, su ciò che succedeva ai mercati e alle economie, con la convinzione che vi fosse un link reale fra le due cose. Ma le economie nella maggior parte dei casi si comportano – sia detto senza alcuna vena polemica – come le Onde di Elliott: sono leggibili solo a posteriori. I mercati, invece, hanno fatto un loro percorso alternativo e autonomo fra le due grandi scuole di pensiero economico: sono partiti nel 2000 keynesiani, quindi rappresentazioni razionali ma controllabili della realtà economica, per arrivare nel 2011 a schumpeteriani–austriaci, quindi giudici indipendenti. Questo passaggio è stato tanto poco compreso quanto dolorosissimo, alla luce dei ritorni degli ultimi 12 anni per gli investitori. Cosa bizzarra, il periodo finanziariamente e economicamente più cupo del dopoguerra è anche quello in cui si sono verificate più bolle. Ce ne sono anche adesso, di bolle, sui mercati: il problema è che nella quasi totalità dei casi le bolle vengono temute nella loro fase di formazione solo per essere poi accettate – fino allo zerbinaggio intellettuale – nella fase finale e spesso parabolica (quindi matematicamente insostenibile di per sé) del loro sviluppo. Esempi? Tokyo ’90. Mercati Emergenti ’97. Nasdaq 2000. Credito 2007. Petrolio 2008. Debito pubblico 2010. In pieno sviluppo: Bund, Bond, Oro, Franco Svizzero. Ognuna con le sue ragioni.Tutto questo ha impedito di vedere, nella loro magnificenza, lo sviluppo dei due più colossali Bear Markets in atto: quello sulla POLITICA e quello sul RISPARMIO GESTITO, dei quali ho ripetutamente e chiaramente parlato e scritto nell’ultimo decennio. Ricordo che nel 2007, PRIMA del manifestarsi della bolla del credito, il numero uno di una grande famiglia di fondi italiani mi disse parole che – a dir poco – vanno lette ora come profetiche: “Temo che il sistema bancario italiano abbia un buco grande esattamente come il risparmio gestito: e temo che al risparmio gestito tutti attingeranno, come a un bancomat, fino a che il buco non sarà colmato”. L’unica aggiunta è che la stessa situazione si è estesa a macchia d’olio. Ci troviamo quindi in presenza di mercati che, come sarebbe molto piaciuto a Schumpeter e Von Mises, RIFIUTANO di adattarsi a “normali” criteri di sopra/sottovalutazione e a “normali” stimoli di aggiustamento. I mercati tendono con sempre maggior frequenza a gonfiarsi e poi a accartocciarsi come sacchetti di carta in quanto, semplicemente, periodicamente manca l’aria. Mancano i flussi. Dal 2007 ad oggi un numero enorme di fondi e di società di gestione hanno chiuso. Nessuno se ne è accorto? Un penny sulla prossima vittima designata: il BENCHMARK, per come ora viene (mal)concepito e (mal)utilizzato. Fra pochissimi anni si parlerà – speriamo – solo di RITORNO ASSOLUTO.

Lo scenario strategico dei mercati in questo momento è che NESSUNO VUOLE ASSUMERSI RISCHI, in quanto TUTTO VIENE PERCEPITO COME A RISCHIO. L’assenza di flussi: perfettamente spiegabile dal velenoso connubio “crisi del credito + rallentamento economico + tagli occupazionali delle aziende (spesso festeggiati dalle borse: ma nessuno pensa che oltre a essere costi in meno per le aziende, quei dipendenti sono anche consumatori in meno?) + ricorso al risparmio per il mantenimento del tenore di vita”. In questo contesto, a chi puo’ interessare se le valutazioni storiche di una classe di asset o dell’altra sono esagerate o a buon mercato? Se qualcuno vi offre una cosa a buon prezzo ma voi avete solo i soldi per mangiare o non li avete del tutto, cosa fate? Rifiutate. E il venditore che fa? Abbassa il prezzo. Chi teme deflazione e crisi dei debiti compra bonds a 10-30 anni dei paesi forti e oro, incurante delle valutazioni. Le borse – non per loro colpe particolari ma semplicemente in quanto prese in questo vortice – soccombono indiscriminatamente, con gli USA che, come sempre, sono la preda più dura dell’orso e quindi performano meno peggio degli altri. Questo è quanto, in questa fine estate pre-2012 dei mercati.

Cerco ora di rispondere a qualcuna delle tante domande che mi inviate via mail.

D – E’ già finito il rimbalzo delle borse?

R – Dal punto di vista strutturale non credo proprio. Il Composite Momentum resta ai minimi e gli ipervenduti restano fortissimi. Il punto è un altro. Un rimbalzo in un Bear Market (e di questo per ora stiamo parlando: UN RIMBALZO IN UN BEAR MARKET) è una cosa complicata, difficile da gestire, di solito ben poco profittevole. Spesso un minimo intermedio richiede il retest e/o la perforazione del primo minimo per consolidarsi. Quasi sempre, alla fine, il rimbalzo si rivela per quello che è: molto più una ottima occasione per abbassare o azzerare le posizioni, che non un’occasione per fare soldi al rialzo. E’ essenziale ricordarlo. Marzo 2001 e Marzo 2008 docent.

D – Quale percentuale azionaria hanno in questo momento i portafogli sui modelli?

R – Zero. DAX e America sono a zero da Luglio (quando sono tornate al ribasso su base mensile), Eurostoxx, CAC, SMI, Italia da molto prima. Sul modello non c’è nessun mercato azionario positivo. Qualunque acquisto sulle borse va visto quindi solo come TATTICO E DI BREVISSIMO PERIODO E VA CAUTELATO CON STOP LOSS.

D – Ha senso iniziare un PAC sulle borse a questi livelli?

R – Se si ha il sangue freddo e la costanza di distribuirlo su 16 mesi, ha senso. Personalmente, tuttavia, aspetterei a iniziarlo. Dipende inoltre da quali borse.

D – Qual’è il migliore investimento in questo momento?

R – Avere un lavoro e non avere debiti.

D – Conferma la sua mappa di due mesi fa, con le probabilità dei vari scenari?

R – Non solo la confermo: ma levo il 7,5% dal primo scenario (Accelerazione) per aggiungerlo al quinto (Crisi globale). Essenziale al proposito la lettura dell’ ultima nota di Hussman, 29 Agosto, che cito: “It is now urgent for investors to recognize that the set of economic evidence we observe reflects a unique signature of recessions comprising deterioration in financial and economic measures that is always and only observed during or immediately prior to U.S. recessions. These include a widening of credit spreads on corporate debt versus 6 months prior, the S&P 500 below its level of 6 months prior, the Treasury yield curve flatter than 2.5% (10-year minus 3-month), year-over-year GDP growth below 2%, ISM Purchasing Managers Index below 54, year-over-year growth in total nonfarm payrolls below 1%, as well as important corroborating indicators such as plunging consumer confidence. There are certainly a great number of opinions about the prospect of recession, but the evidence we observe at present has 100% sensitivity (these conditions have always been observed during or just prior to each U.S. recession) and 100% specificity (the only time we observe the full set of these conditions is during or just prior to U.S. recessions).”. Questo è ESATTAMENTE lo scenario sul quale i miei modelli economici, purtroppo, si orientavano fin da inizio Giugno. Vedi il materiale del seminario di Lugano.

D – Com’è la situazione dell’Italia?

R – A livello borsistico, continuo a dirlo, debolissima: nonostante palesi sottovalutazioni. Ma questa – per la borsa – non è una crisi tecnica o da valutazioni, è una crisi di sfiducia degli investitori e di drenaggio del risparmio verso altre forme di investimento più consone alle “esigenze” attuali. Un mercato sale se qualcuno ci mette i soldi dentro. Ed esiste un lasso di tempo CONSIDEREVOLE fra quando un mercato, trascurato per anni, ha raggiunto il culmine della sottovalutazione e quando inizia a salire in modo strutturale. Esempi tratti dalla borsa italiana: 1977-1978 e 1994-1995. Taccio serenamente sul resto, sperando nel meglio: rimando – condividendoli – ai bellissimi editoriali di Francesco Giavazzi sul CdS, La morfina dell’Europa e di Oscar Giannino, Bandiera bianca.

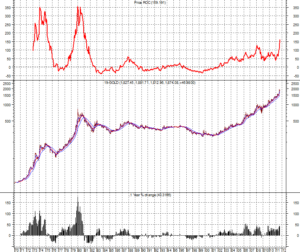

D – L’oro è in bolla?

R – Una bolla è identificabile da TRE FATTORI: (1) passaggio mediatico dalla resistenza e negazione (“troppo caro”) all’accettazione (“puo’ solo salire”); (2) presenza preponderante rispetto alle medie storiche dell’asset in bolla nei portafogli degli investitori; (3) impennata verticale del Rate of Change rispetto ai parametri storici nella fase parabolica finale. Quando queste tre condizioni sono verificate, siamo in presenza dello STADIO TERMINALE DELLA BOLLA E VICINI AL SUO SCOPPIO. Di queste tre, a me sembra che solo la (1) cominci a essere vera per l’oro. La (2) si sta muovendo, vedi Gold Points ecc., mentre la (3) è appena iniziata, vedi grafico. A inizio 2009, oro sotto 900, avevo scritto sul Sole 24Ore: per l’oro il meglio deve ancora venire. Forse, per chi ha il coraggio di mettersi uno stop a 1680, la frase vale anche adesso. “There’s no fever like gold’s fever”.

Per concludere, vista anche la settimana di passione che si prospetta, un piccolo suggerimento di inizio stagione per il film “Come ammazzare il capo (e vivere felici)”. Lieve – quindi buon contrappasso al momento pesantissimo – e a mio modo di vedere in diversi punti divertentissimo, con lo strepitoso trio di “capi orribili” Aniston-Farrell-Spacey. Voto: *** (=media fra ** trama + **** risate e attori). Godibile.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.