Ritorno da una vacanza necessaria e serena, durante la quale sono stato più volte tentato di scrivere qualcosa sui mercati. Ma ho preferito aspettare, per tre ragioni: (1) non è cambiato nulla rispetto all’ultimo post: i supporti hanno tenuto e le resistenze – testate nelle ultime sedute – per ora pure; (2) sto attendendo le chiusure mensili (stasera) per vedere cosa accade in relazione a tre livelli significativi in questa ottica: 1100 S&P, 2750 ES50 e 21000 SP MIB; (3) preferisco uscire dalla logica dominante dei rumors e delle oscillazioni di breve, per seguire e condividere con chi ha voglia di leggermi il filo logico dei miei modelli e delle mie riflessioni solo quando portano a conclusioni significative.

In attesa di vedere come chiuderanno oggi i mercati, vi sottopongo alcune “riflessioni preparatorie”, propedeutiche a un esame più strutturale che pubblicherò a brevissimo. Mi permetto di suggerire come prima cosa tre letture di grande interesse, non necessariamente nell’ordine: Fugnoli (I duellanti), un articolo di Barron’s e un articolo di Vittorino Andreoli sullo stato delle cose in Italia.

A questi aggiungo tre grafici (che potete cliccare per ingrandire):

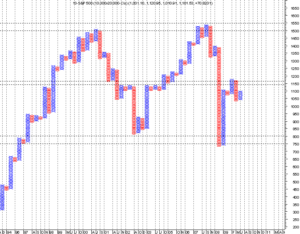

1 – S&P Point & Figure calcolato sulle chiusure mensili, da cui si evince non solo che per ora siamo soltanto in una fase di rimbalzo dopo il segnale negativo di cui avevo parlato nell’ultimo post, ma che esplicita la simmetria orizzontale nella quale naviga questo mercato da 15 anni, compresa tra due grandi limiti e con una mediana spartiacque che passa proprio un po’ sopra a questi livelli (1150-1170).

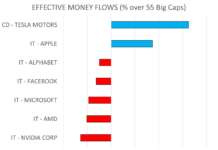

2 – Spread di forza relativa tra l’indice MSCI Emerging Markets (ma quando smetteranno di chiamarli “emergenti”???) e l’MSCI World, fulgido esempio di uptrend generazionale ancora in piena fase di lavoro = sovraperformance strutturale degli Emergenti.

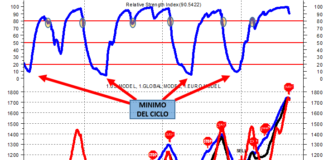

3 – Settimanale dell’SP MIB, che so essere molto guardato da chi mi legge anche se – come ho sempre detto – è da molto tempo l’ultimo dei cavalli da cavalcare al rialzo: l’indice sta lavorando sotto le medie – che si sono incrociate al ribasso ma per ora sono orizzontali, quindi scarsamente significative – con l’oscillatore di momentum ancora positivo, anche se diretto verso un probabile top agostano. Il canale di standard deviation a 6 mesi resta inclinato negativamente e solo una chiusura settimanale sopra la sua parte alta (ora a 21800, in discesa) potrebbe essere un segnale che qualcosa si sta muovendo sul mercato italiano, anche in termini di forza relativa.

Termino con una piccola considerazione personale: ho visto una Sardegna veramente “low profile” sotto il punto di vista dell’afflusso turistico, con traghetti a mezzo carico e Porto Cervo quasi deserta (!) in un sabato sera di fine luglio. A mio avviso, questo è un segnale di una spaccatura sempre più profonda tra l’upper class dei megayacht – immune a qualunque swing economico – e la middle class (ammesso che ne esista ancora una): come profetizzava con grande anticipo sui tempi in un suo libro l’economista/sociologo Ravi Batra, quando questa spaccatura diventa troppo profonda, se non viene sanata succedono cose. E ora vediamo come chiudono questo Luglio le borse.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.