“E’ splendido vivere in quest’epoca strana, con nazioni governate da idioti con ego smisurati, che cercano di ricondurre alla ragione forze di cui a stento percepiscono l’esistenza. E’ come andare a vedere un teatro di Orwell con Orwell appartato che se la ride di gusto. E vedremo come andrà a finire questa enorme sceneggiata della plutodemocrazia al lavoro.”

Il sogno neanche tanto segreto delle banche centrali è un mondo senza cicli economici. Il concetto stesso di ciclo implica eccessi, correzioni di rotta, insomma problematiche che fanno poco comodo non tanto alle banche centrali (anche) ma soprattutto all’establishment politico che le insedia e che esse (le banche centrali) devono supportare con la propria azione. Il mondo perfetto è un mondo di crescita lineare, senza sbalzi, dove le recessioni sono solo dei rallentamenti della crescita e i surriscaldamenti sono solo incrementi marginali superiori. Le banche centrali hanno quindi studiato i cicli come si studia un nemico potente, per capire come sopprimerlo. Il tentativo è stato perseguito con forza decisamente maggiore, per una serie di motivi evidenti a partire dal suo mandato, dalla FED rispetto alle altre banche centrali.

L’analisi dei cicli economici si sviluppò nel corso del XIX secolo per dare una spiegazione alle periodiche cadute della produzione che la teoria di stampo neolcassico non era in grado di spiegare. Infatti, alti e bassi dell’attività produttiva si sono sempre verificati ma le oscillazioni dei sistemi precapitalistici trovavano il loro fondamento in cause esogene ed in fattori esterni alla sfera economica, quali la variabilità dei fenomeni naturali, le conseguenze di guerre o epidemie. Non si parlava allora di ciclo, ma di crisi.

Le crisi dell’età preindustriale erano state crisi di sottoproduzione. Fu invece il mondo industrializzato ad introdurre una novità di non poco conto: le crisi di sovrapproduzione. Con il processo di industrializzazione venne data via via sempre più importanza, per spiegare le crisi, a cause endogene e quindi legate alla struttura del sistema economico e alle sue variabili come consumi e investimenti. Come per la politica e la natura, si è pensato quindi che anche l’economia potesse obbedire, in modo più o meno preciso, a leggi e teorie cicliche simili.

Nel corso della storia sono state prodotte numerose teorie e modelli volti a descrivere i processi e le fasi attraverso cui disegnare l’andamento delle oscillazioni caratterizzanti lo sviluppo economico. Continuano ancora oggi ad essere estremamente rilevanti teorie economiche esogene, le quali vedono i fattori responsabili delle crisi come estranei al sistema economico. Tra le principali teorie economiche esogene troviamo la teoria austriaca, che considera l’origine dei cicli negli interventi, spesso errati, di politica economica e monetaria.

Secondo questa teoria, crisi economiche e bolle speculative, benché legate all’iniziativa individuale, sono spesso riconducibili a cattive e sbagliate politiche perpetrate dalle autorità governative e monetarie, colpevoli di distorcere l’andamento naturale dei prezzi e l’allocazione degli investimenti.

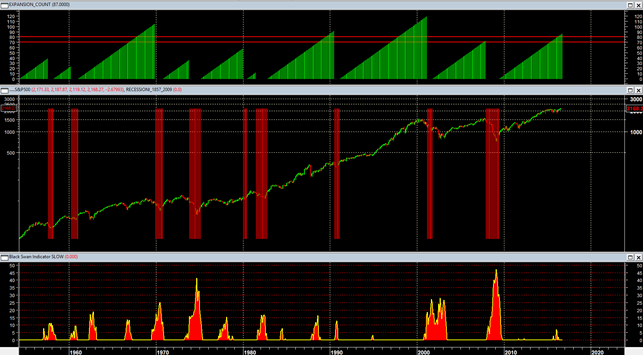

Questo grafico evidenzia la durata (in trimestri) delle fasi che intercorrono tra una recessione ufficiale USA e quella successiva. Le ultime recessioni ufficiali sono state quelle del 1990 (Guerra del Golfo), del 2002 (post-Twin Towers) e del 2008 (crisi subprime). In tutti e tre i casi si è trattato di recessioni indotte da un mix tra stadio di avanzamento del ciclo e trigger (elemento scatenante) esogeno al ciclo. La durata del ciclo attuale di espansione USA è di 87 mesi: ampiamente sopra la media (61). Ci sono solo tre precedenti più lunghi del ciclo attuale: e non tutti i record hanno un connotato positivo.

Il ciclo più lungo che si è registrato finora nella storia moderna/contemporanea dell’economia USA è stato quello degli anni ‘90, che è durato 120 mesi (40 trimestri) ed ha fatto registrare il suo top a inizio del 2000. Ma gli eccessi finali sono stati pagati a caro prezzo negli anni successivi.

Assenza di recessione, come si vede dal grafico, non vuol dire assenza di correzioni anche profonde. Ma è fuori discussione che le crisi peggiori tendono a verificarsi in presenza delle fasi recessive.

E’ interessante notare che la sequenza post-crisi, negli ultimi cicli, è sempre stata la stessa.

La conclusione è che il potere delle banche centrali è tale da riuscire a prolungare un ciclo fino a renderlo vulnerabile solo ad un evento esogeno – quindi imprevisto e incontrollabile e fortemente traumatico, tale (almeno questa è la mia personale conclusione) da impattare sulla fiducia dei consumatori e quindi sullo schema basato sul consumo che domina il nirvana iperproduttivo e iperconsumistico delle economie occidentali, basate sul semplice assioma: “consumo ergo sum”.

Chiunque sia il prossimo Presidente degli Stati Uniti, avrà sul piano dell’economia e dei mercati finanziari due problemi non da poco: gestire un ciclo che è ormai molto avanzato e che quindi sta diventando vulnerabile e allo stesso tempo evitare al sistema uno choc che, in tempi di utilizzo record della leva, di politiche monetarie ormai allo stremo e di possente spinta dell’antagonista secolare degli USA, l’Asia, con i suoi miliardi di persone di “middle class” emergente, potrebbe rivelarsi pericoloso. Come diceva Platone: “Aner estì politikoon zoon”, l’uomo è un animale politico.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.