Nel bellissimo romanzo di Dino Buzzati (del quale tuttavia personalmente prediligo lo stile lancinante dei “60 Racconti”, vere fucilate allo stomaco del lettore: imperdibile da chiunque ami la letteratura italiana di metà ‘900), il Sottotenente Giovanni Drogo consuma la sua esistenza nelle Fortezza Bastiani, nella perenna attesa di un nemico che non arriva mai. E quando il nemico arriva lui è salito di grado ma è stanco, vecchio, impreparato, malato: una divisa vuota, come l’immagine della copertina del libro, e si ritrova a morire da solo nelle retrovie, ripensando al senso della sua vita consumata nell’attesa. Il parallelo con l’investitore, in questo autunno 2014, è fin troppo facile: attestato nella Fortezza Bastiani delle sue piccole certezze, con la scarsa difesa di rendimenti ai minimi e supportato da lontano dal generico quanto vago esercito delle Banche Centrali, l’investitore si sente minacciato da un’oscura presenza, la Grande Correzione, della quale tutti parlano ma che alla fine non arriva mai. Ne arrivano propaggini, sentori, si teme l’arrivo del Rialzo dei Tassi o quello di una nuova Recessione, ma la vita va avanti e in fondo succede poco, forse nulla. Wall Street continua a fare ciò che fa benissimo da decenni: far pentire i ribassisti sull’indice S&P. E quand’anche i ribassisti hanno ragione, e succede poche volte e quasi sempre così di colpo che non se ne rendono conto neppure loro, si accorgono solo che il mercato che stanno combattendo è comunque il più forte e che avrebbero fatto meglio a trovarsi un avversario più malleabile. Sulle mura della Fortezza svolazzano diversi tipi di gufi: alcuni splendidi esemplari ormai isolati, come J. Hussman (www.hussmanfunds.com), una delle menti analitiche di gran lunga più lucide e brillanti del panorama internazionale, che dopo aver perfettamente letto ed evitato i due cali secolari del 2000-2003 e 2007-2009, da cinque anni si è chiuso in un suo personale mondo di seminegazione della realtà e produce ogni settimana brillanti disquisizioni sul perché la borsa USA sbaglia a salire. Tipico esempio di innamoramento non corrisposto di una tesi, già noto ai tempi del teorico della Elliott Wave Theory, Richard Prechter, che sulla base della sua visione della teoria delle onde per molti anni ha pronosticato il Dow a 500 e lo S&P a 100. Altri osservano semplicemente la sequenza ciclica settennale 2000-2007-2014 e ne traggono profezie nefaste ogni volta che la borsa fa un segno meno. Vediamo fino a che punto hanno ragione.

Nel bellissimo romanzo di Dino Buzzati (del quale tuttavia personalmente prediligo lo stile lancinante dei “60 Racconti”, vere fucilate allo stomaco del lettore: imperdibile da chiunque ami la letteratura italiana di metà ‘900), il Sottotenente Giovanni Drogo consuma la sua esistenza nelle Fortezza Bastiani, nella perenna attesa di un nemico che non arriva mai. E quando il nemico arriva lui è salito di grado ma è stanco, vecchio, impreparato, malato: una divisa vuota, come l’immagine della copertina del libro, e si ritrova a morire da solo nelle retrovie, ripensando al senso della sua vita consumata nell’attesa. Il parallelo con l’investitore, in questo autunno 2014, è fin troppo facile: attestato nella Fortezza Bastiani delle sue piccole certezze, con la scarsa difesa di rendimenti ai minimi e supportato da lontano dal generico quanto vago esercito delle Banche Centrali, l’investitore si sente minacciato da un’oscura presenza, la Grande Correzione, della quale tutti parlano ma che alla fine non arriva mai. Ne arrivano propaggini, sentori, si teme l’arrivo del Rialzo dei Tassi o quello di una nuova Recessione, ma la vita va avanti e in fondo succede poco, forse nulla. Wall Street continua a fare ciò che fa benissimo da decenni: far pentire i ribassisti sull’indice S&P. E quand’anche i ribassisti hanno ragione, e succede poche volte e quasi sempre così di colpo che non se ne rendono conto neppure loro, si accorgono solo che il mercato che stanno combattendo è comunque il più forte e che avrebbero fatto meglio a trovarsi un avversario più malleabile. Sulle mura della Fortezza svolazzano diversi tipi di gufi: alcuni splendidi esemplari ormai isolati, come J. Hussman (www.hussmanfunds.com), una delle menti analitiche di gran lunga più lucide e brillanti del panorama internazionale, che dopo aver perfettamente letto ed evitato i due cali secolari del 2000-2003 e 2007-2009, da cinque anni si è chiuso in un suo personale mondo di seminegazione della realtà e produce ogni settimana brillanti disquisizioni sul perché la borsa USA sbaglia a salire. Tipico esempio di innamoramento non corrisposto di una tesi, già noto ai tempi del teorico della Elliott Wave Theory, Richard Prechter, che sulla base della sua visione della teoria delle onde per molti anni ha pronosticato il Dow a 500 e lo S&P a 100. Altri osservano semplicemente la sequenza ciclica settennale 2000-2007-2014 e ne traggono profezie nefaste ogni volta che la borsa fa un segno meno. Vediamo fino a che punto hanno ragione.

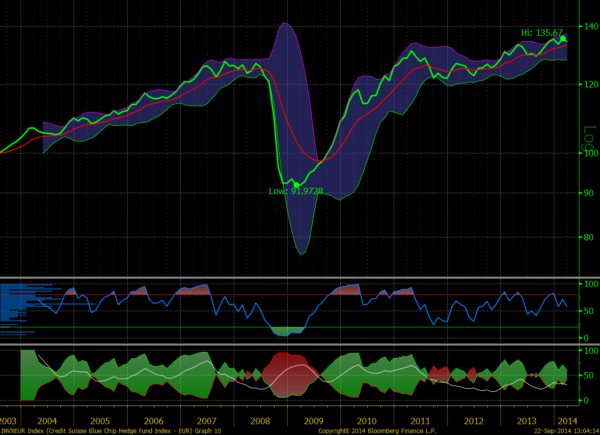

Questo grafico mette a confronto i cinque grandi Bull Markets della borsa USA (S&P500) dal 1980 ad aggi. Ogni ciclo rialzista finora è durato dai 5 ai 6 anni. Inoltre, le rette rosse e le rette verdi (trendlines) hanno gli stessi angoli di inclinazione, a riprova delle tante curiose simmetrie esistenti. Se prendiamo i due Bull Markets più grossi, A e C, e li sovrapponiamo al movimento iniziato in Marzo 2009, vediamo che i due movimenti precedenti sono molto simili a questo per durata (uno sarebbe finito qualche mese fa, l’altro finirebbe a Dicembre) ma non ancora per ampiezza: per uguagliarli, questo Bull Market dovrebbe spingersi fino a 2200-2300: potrebbe farlo entro Marzo del 2015, quando la durata del Bull Market “E” uguaglierebbe i 6 anni del “B”. Ma attenzione alla linea rossa, che passa per 1940-50 e che, salendo, arriverà a 2000 per fine anno. Nella sua ossessiva attesa dell’arrivo del Nemico (contro cui chissà poi se è realmente preparato) l’abitante della Fortezza esamina anche segni apparentemente esoterici, come l’Hindenburg Omen (rimando alla pagina di Wikipedia per la spiegazione tecnica: http://en.wikipedia.org/wiki/Hindenburg_Omen), micidiale segnale foriero di sciagure minori e maggiori, che si è ripresentato dopo lunghissimo silenzio sulla borsa USA (e dove se no?) nelle ultime sedute, sia su base giornaliera che settimanale, come testimoniato da questi due grafici Bloomberg:

Questo grafico mette a confronto i cinque grandi Bull Markets della borsa USA (S&P500) dal 1980 ad aggi. Ogni ciclo rialzista finora è durato dai 5 ai 6 anni. Inoltre, le rette rosse e le rette verdi (trendlines) hanno gli stessi angoli di inclinazione, a riprova delle tante curiose simmetrie esistenti. Se prendiamo i due Bull Markets più grossi, A e C, e li sovrapponiamo al movimento iniziato in Marzo 2009, vediamo che i due movimenti precedenti sono molto simili a questo per durata (uno sarebbe finito qualche mese fa, l’altro finirebbe a Dicembre) ma non ancora per ampiezza: per uguagliarli, questo Bull Market dovrebbe spingersi fino a 2200-2300: potrebbe farlo entro Marzo del 2015, quando la durata del Bull Market “E” uguaglierebbe i 6 anni del “B”. Ma attenzione alla linea rossa, che passa per 1940-50 e che, salendo, arriverà a 2000 per fine anno. Nella sua ossessiva attesa dell’arrivo del Nemico (contro cui chissà poi se è realmente preparato) l’abitante della Fortezza esamina anche segni apparentemente esoterici, come l’Hindenburg Omen (rimando alla pagina di Wikipedia per la spiegazione tecnica: http://en.wikipedia.org/wiki/Hindenburg_Omen), micidiale segnale foriero di sciagure minori e maggiori, che si è ripresentato dopo lunghissimo silenzio sulla borsa USA (e dove se no?) nelle ultime sedute, sia su base giornaliera che settimanale, come testimoniato da questi due grafici Bloomberg:

Come se non bastasse, dopo anni di massimi crescenti anche l’Advance/Decline line del NYSE comincia ad essere stanca e a non seguire più la folle corsa degli indici, creando così una tipica divergenza negativa tanto cara all’analisi tecnica classica come segnale premonitore di un top.

Come se non bastasse, dopo anni di massimi crescenti anche l’Advance/Decline line del NYSE comincia ad essere stanca e a non seguire più la folle corsa degli indici, creando così una tipica divergenza negativa tanto cara all’analisi tecnica classica come segnale premonitore di un top.

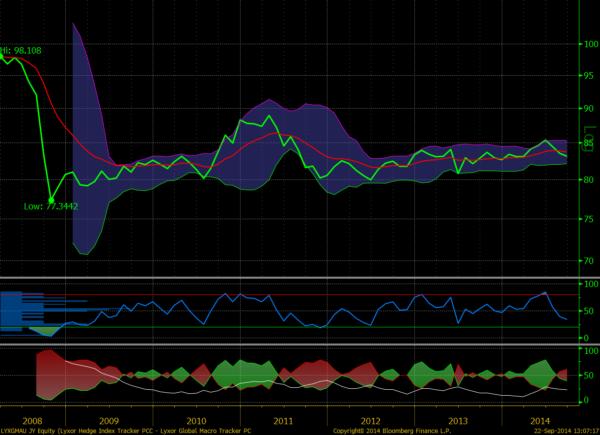

Con tutti questi segnali arriverà finalmente il tanto atteso nemico? O ritarderà fino a Primavera, rispettando la consueta stagionalità favorevole autunno-inverno? E l’investitore lo saprà combattere, visto che le armi consuete – bonds e oro – sono per diversi versi molto poco credibili? Alla fine, quando Bear Market sarà, potrebbe restare solo una ritirata nella desolata piana dei tassi zero, vista l’asimmetria profonda tra volatilità e rendimento di quasi tutte le classi di asset obbligazionarie e visto che di fronte alla semplice ipotesi del Nemico anche i supercombattenti degli Hedge Funds hanno vita difficilissima: tra -1% e +1% da inizio anno sia il settore nel suo complesso (Indice Bloomberg) che soprattutto il segmento Macro, che comprende tutte le attività tipicamente relazionate al trading e che ancora non si è ripreso dalla botta del 2008.

Con tutti questi segnali arriverà finalmente il tanto atteso nemico? O ritarderà fino a Primavera, rispettando la consueta stagionalità favorevole autunno-inverno? E l’investitore lo saprà combattere, visto che le armi consuete – bonds e oro – sono per diversi versi molto poco credibili? Alla fine, quando Bear Market sarà, potrebbe restare solo una ritirata nella desolata piana dei tassi zero, vista l’asimmetria profonda tra volatilità e rendimento di quasi tutte le classi di asset obbligazionarie e visto che di fronte alla semplice ipotesi del Nemico anche i supercombattenti degli Hedge Funds hanno vita difficilissima: tra -1% e +1% da inizio anno sia il settore nel suo complesso (Indice Bloomberg) che soprattutto il segmento Macro, che comprende tutte le attività tipicamente relazionate al trading e che ancora non si è ripreso dalla botta del 2008.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.