Maurits Cornelis Escher (1898 – 1972) era un incisore e grafico olandese. Escher si divertì a proporre immagini contraddittorie, che giocano con la realtà e l’irrealtà, ispirate al paradosso, all’illusione, al doppiosenso e in gran parte, per varie ragioni, collegate al ciclo, tema ricorrente della sua opera, molto amata dagli scienziati, logici, matematici e fisici che apprezzano il suo uso razionale di poliedri, distorsioni geometriche ed interpretazioni originali di concetti appartenenti alla scienza. Scale che salgono e scendono in ogni direzione, in aperta contraddizione con la nostra concezione della realtà.Spesso nelle sue opere l’artista olandese forma un ciclo che si chiude, se pure con qualche via di fuga (che potrebbe però portare di nuovo ad un altro ciclo?), su se stesso. Non c’è modo di non vedere l’immagine come un mondo senza senso se non, forse, rimettendo in discussione il concetto di realtà e rinunciando a riconoscere, secondo le leggi fisiche, in che rapporto le cose stiano tra di loro. Le immagini di Escher sono forme realistiche ben riconoscibili che poi sono messe insieme nei modi più strani. Quando l’osservatore percepisce il paradosso è tardi: non può più rivalutare gli oggetti che ormai ha identificato e dati per certi e rimane allibito di fronte ad un’immagine inconciliabile con il suo concetto di realtà.

Escher è l’emblema di un equilibrio apparente ma in realtà irrimediabilmente perduto: e nell’intreccio tra politiche economiche, bubboni di crisi, recuperi anemici, percezioni reali e indotte e andamento dei mercati vi sono tali e tante contraddizioni da rendere difficile l’intravedere un disegno razionale. Mentre le opere di Escher sono un esercizio artistico, economie e mercati sono una realtà con la quale tutti interagiamo nella nostra vita. Esiste poi una correlazione binaria tra i movimenti di lungo periodo dei mercati e i cambiamenti del tessuto socioeconomico. Gli uni vanno di pari passo con gli altri, ne sono sintomo e insieme causa: ed è proprio all’interno dei grandi trend generazionali degli assets finanziari che si collocano i grandi mutamenti sociali e politici (prima sociali e poi politici), spesso traumatici.

La sensazione crescente è che dietro ai grafici di lungo periodo si nasconda una realtà di portata superiore: che sia quindi in fase di conclusione, dai mercati verso la realtà sociale, la traslazione di alcune grandi questioni irrisolte. Nel suo piccolo anche l’Italia, con la svolta generazionale positiva del suo mercato azionario di cui si era discusso in questa stessa rubrica e in articoli successivi, anche pubblicati da periodici finanziari nazionali, fin dall’Agosto 2012, potrebbe essere un “case study” perfetto delle relazioni tra secolarità dei mercati e grandi cambiamenti.

Nonostante il clima economico (Ucraina a parte) sicuramente più agevole, con punte di ottimismo come eravamo soliti vedere solo oltreoceano, restano a mio avviso molte zone grigie. E’ esercizio necessario ma non sufficiente affrontare il quadro tecnico delle borse mondiali, o in generale dei mercati, senza valutare il contesto di assoluta eccezionalità – nel senso di “senza precedenti” – in cui tale quadro si sta sviluppando, in particolare la lunghissima fase post-crisi del debito governativo e le conseguenti azioni delle banche centrali. Un esempio su tutti. Da qualche anno ormai i rendimenti dei Bund tedeschi a 2 anni si sono portati nei pressi dello 0%. Questo significa che, in termini reali, al netto delle commissioni, delle tasse ecc. l’investitore paga il governo tedesco perché gli tenga i soldi per due anni e nel contempo monetizza l’assoluta certezza di perdere in potere di acquisto. Se a chiarire il meccanismo c’è l’azione delle banche centrali stesse, questo comportamento relativamente all’investitore trova una possibile spiegazione solo in due casi: (1) la convinzione di un aggravarsi di qualche crisi oppure l’idea, di cui non si parla più da mesi, che l’Europa (= l’Euro) si stia sfaldando; (2) la convinzione che l’Europa (= il mondo occidentale) si stia avviando verso una nuova fase di recessione.

Nel caso 1 – con molti se e ma – l’investitore potrebbe aver ragione a investire sui Bund a breve, se non altro per tutelarsi. Nel caso 2, vista l’attuale inclinazione della curva dei tassi, l’investitore dovrebbe preferire il debito a lungo, dal 10 anni in su ma anche molto più a lungo: la storia dei mercati insegna che il debito a lungo in recessione è sempre un posto migliore di quello a breve a causa del “carry trade” (= maggiore interesse cedolare). Il caso 1 si basa unicamente su un “ragionamento emozionale”. Il caso 2 implica l’abortire di questa timida ripresa e una lunga coda deflazionistica e recessiva della crisi, sullo stile degli USA post-’29 e del Giappone post-’90, il che spiegherebbe forse la debolezza dei mercati non sostenuti dal QE. Come detto, questo sembra uno scenario in via di allontanamento: non passa giorno in cui le autorità politiche e economiche mondiali non rassicurino sulla presenza di una ripresa.

L’investitore che acquista Bund a 2 anni adesso (cioè la cosa considerata più “sicura”), quindi sbaglia: in caso di scoppio della bolla, sbaglia tantissimo. Anche nel caso in cui abbia ragione (caso 1 = crisi), l’aver visto giusto potrebbe servirgli a poco. Un economista potrebbe obiettare che – data la struttura matematica della costruzione del prezzo di un’obbligazione – una bolla sui bonds è impossibile in quanto il prezzo ha un suo limite sul punto in cui il rendimento è zero: il problema è che una bolla non è solo una questione di matematica ma anche di logica e di (non) convenienza.

In ogni caso, l’investitore è forzato da questa situazione ad aumentare – a volte anche oltre il ragionevole – il proprio grado di rischio per compensare questo meccanismo. E la logica porterebbe a concludere che, in parte o in tutto, il prezzo finale di questo quadro di Escher – alla cui base non c’è truffa o volontà di guadagno, ma solo l’accettazione del fatto che alle banche centrali è dato potere di stampare moneta all’infinito e con essa riacquistare il proprio debito (!) – rischia di essere pagato dai cittadini sotto forma di tasse, con le conseguenze del caso: il debito finanziario non può essere ripagato da altro debito all’infinito e non può essere cancellato senza che qualcuno ci perda.

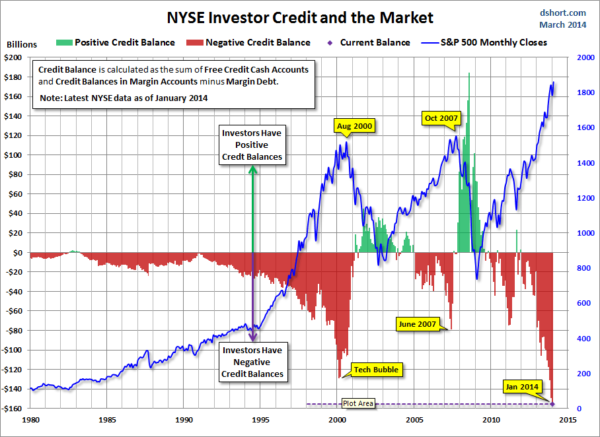

Attenzione poi ad aspettare che il “rialzo dei tassi” arrivi come in un normale ciclo: la semplice logica porta a capire che il QE ha di fatto creato una voragine sotto la linea dello zero, e che quindi il semplice ritornare da sotto zero a zero, cioè il venir meno anche graduale dello stesso QE e delle politiche di stimolo, equivale a quello che in un ciclo normale è una politica di rialzo dei tassi, in quanto di fatto riduce la liquidità del sistema rispetto al tempo (t-1) precedente. La velocità del treno (= volatilità) sta aumentando e il connubio tra leva USA ai massimi di sempre, borse finora tutt’altro che scoppiettanti (Italia a parte) nonostante un consenso bulgaro, e oro che ha ripreso a salire in modo composto, ne è conferma. L’approccio deve quindi cambiare, da compiacente (compero qualunque cosa in qualunque momento perché tanto sale tutto) a opportunistico. Prossimamente parleremo dei fondi a ritorno assoluto e a duration libera, le due mode del momento.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.