QUADRO RIEPILOGATIVO DEI LIVELLI – 11 APRILE 2011 (pdf)

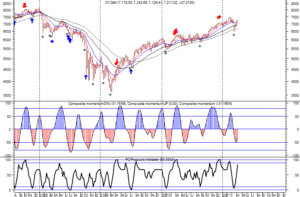

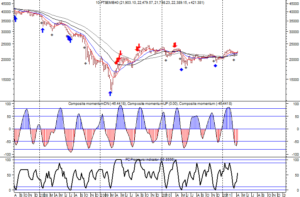

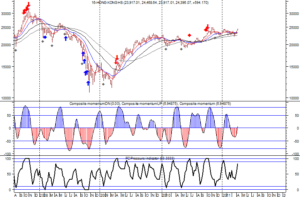

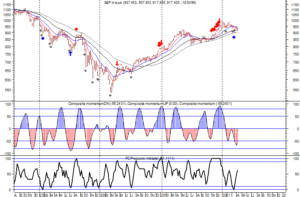

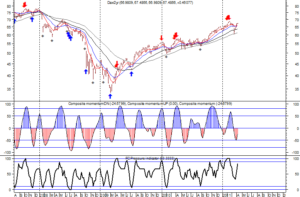

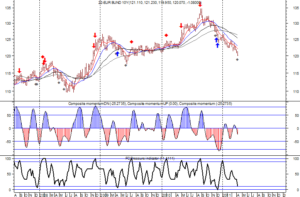

Borse sempre in trend positivo, favorite anche dalla (più che prevedibile: lasciatemelo dire) assenza di reazione da parte dei bonds. Probabili a questo punto nuovi massimi dell’anno (o come minimo un test di quelli precedenti) entro fine Aprile-inizio Maggio. La situazione è piuttosto omogenea a livello tecnico: faccio vedere di seguito alcuni fra gli indici principali.

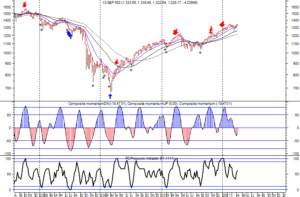

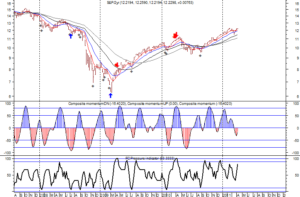

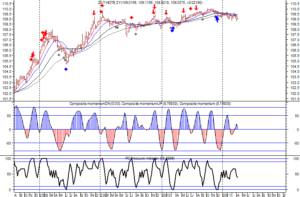

Anche il mercato leader, S&P500, è in una situazione tecnica analoga: ma la sua spinta appare ben diversa se espressa in USD

rispetto a quanto appare evidente (estrema difficoltà a ritornare sui massimi) esprimendo lo stesso indice in Euro.

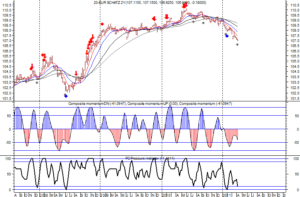

C’è comunque da dire che – per quanto non godano poi di una salute sfavillante – le borse restano ampiamente meglio dei mercati del reddito fisso. Questo appare in modo chiaro dall’esame dei due spread azioni/bonds in USD (S&P/Treasury a 2 anni) e in EUR (Dax/Schatz a 2 anni).

La fragilità perdurante (e a mio avviso assolutamente non giunta a maturità) dei mercati fixed income appare ancora piu’ in tutta la sua chiarezza esaminando i bonds europei e americani su scadenze brevi e lunghe (10 anni).

In questo contesto, il rialzo dei tassi appare ancora agli albori, soprattutto negli USA che si stanno ostinando a non prendere atto delle conclusioni drammatiche cui sta portando la loro politica espansiva. Faccio vedere a questo proposito un bellissimo grafico proposto dall’amico e eccellente analista Riccardo Ronco di Aviate Global Londra, che evidenzia come il margin debt (= indebitamento sulle operazioni = leva speculativa) sul NYSE, cioè sul mercato americano allargato, stia raggiungendo gli stessi, letali apici dei due “major tops” precedenti, 2000 e 2007. Conclusione: nessuno impara mai nulla, si spera sempre che a errori uguali conseguano esiti migliori, ma non accade mai. E non accadrà neanche stavolta.

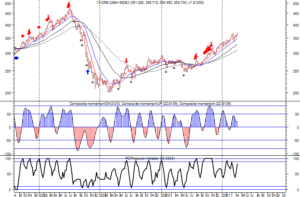

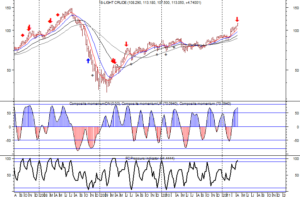

Oltre a questo, anche le commodities premono: il CRB e il petrolio sono a nuovi massimi dell’anno.

Il CRB ha una proiezione 2011, fornita fin da Gennaio, a 375-388: ormai non è lontano. Tornerò in settimana su quello che è invece il segnale forse più importante di tutti: i nuovi massimi dell’Oro.

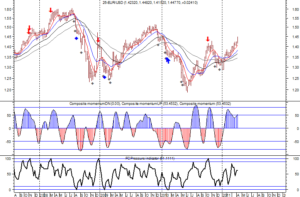

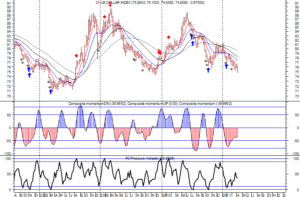

Sul fronte valutario il USD resta debole contro tutto tranne che contro Yen: anche qui la proiezione mista anno+trimestre fornisce un prossimo target in area 1.4580-1.47 EUR, ma non vedo al momento motivi particolari per correre a comperare USD, anche se arrivasse là.

Conclusione: borse e commodities al traino, presumibilmente almeno fino a fine mese-inizio Maggio. Poi vedremo, anche se resto fermo nell’ipotesi di lavoro che sulle borse le correzioni tra qui e Giugno siano tutte da acquistare. Ancora alla larga dai bonds: possibile un selloff finale prima di un rimbalzo. Ancora alla larga dal Usd.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.