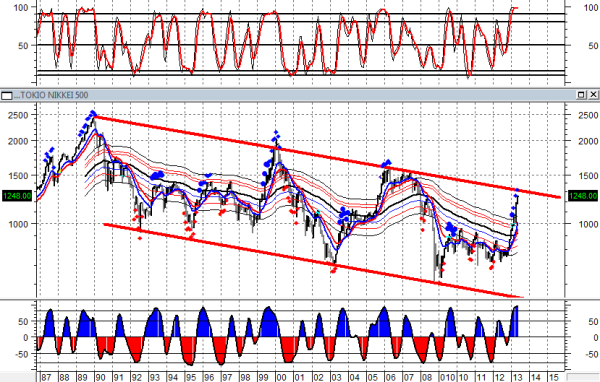

L’azione estremamente decisa della Bank of Japan, tesa a porre termine a oltre 20 anni di deflazione economica e finanziaria, ha innescato sulla borsa giapponese (al rialzo) e sullo Yen (al ribasso) movimenti molto importanti, che – dopo molti mesi di positività dei modelli di cicliemercati.it che avevano correttamente segnalato questi trend da Settembre 2012 sull’Euro/Yen e da Novembre 2012 su Usd/Yen e borsa – hanno portato su livelli che tecnicamente possiamo definire “storici”.Come si vede dal grafico in alto, ripreso qui sotto con dimensioni maggiori, il Nikkei 500 è ormai a pochissima distanza dalla parte alta del canalone ribassista che ne ha governato il movimento dal top di fine Dicembre 1989 ad oggi.

Questa, si intende, è una barriera puramente grafica che corrisponde anche al raddoppio dell’indice dai minimi del 2009. Qualora venisse superata, il target successivo (più probabile) sarebbe a 1400-1500, dove cadono il raddoppio dal più recente minimo del 2012 e il test del massimo del 2006-2007.

Poco cambia se si osserva l’altro grande indice giapponese, il TOPIX.

Anche qui l’indice sembra orientato verso l’area 1400-1500, che rappresenta sia la trendline ribassista secolare che il raddoppio da una potente formazione di inversione (Doppio Minimo) sviluppatasi tra il 2009 e il 2012.

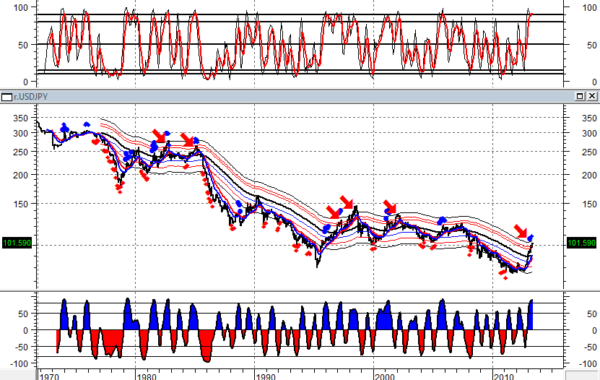

Molto interessante anche la situazione dello Yen (JPY), sia nel cambio USD/Yen che nel cross EUR/Yen.

Come si vede, Usd e EUR sono arrivati nella loro salita contro Yen vicini ad aree (il 104-110 Usd/Yen e il 135-140 Euro/Yen) che storicamente rappresentano ostacoli importanti (le parti alte dei canaloni di medie). Sarà molto interessante notare se l’effetto del QE giapponese sarà tale da riuscire a sovvertire queste tendenze, o meglio questi equilibri consolidati. Questo potrà essere anche un acid test per le aree che ancora non hanno adottato appieno questo tipo di approccio monetario, per capire quali effetti potrebbe avere su mercati e economia reale.

Tornando ai mercati, un altro importantissimo attore di questa vicenda è il Dollaro. Mentre nel cambio Euro/Usd la situazione è ancora in perfetto equilibrio tra 1.2750 e 1.3250 (area di neutralità), il Dollar Index sta tentando anch’esso di sovvertire una tendenza di lunghissimo periodo fatta di massimi e minimi decrescenti, attaccando l’area 84.

Dovesse il biglietto verde riuscire nell’impresa – e le premesse non sono poi avverse nemmeno dal punto di vista macro, con gli USA sicuramente più avanti degli altri nel processo di reinflazione dell’economia – due probabili beneficiari sarebbero certamente Europa (in Italia moltissime PMI esportatrici sono soffocate dalla forza dell’Euro) e gran parte di EMG e BRIC. Ma la partita è ancora aperta.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.