“La storia si ripete e con essa gli errori di investitori/operatori” – A prescindere dal tipo di analisi utilizzata, vi sono due tipi di Errori Fatali in cui si può incorrere nel confronto con i mercati finanziari:

“La storia si ripete e con essa gli errori di investitori/operatori” – A prescindere dal tipo di analisi utilizzata, vi sono due tipi di Errori Fatali in cui si può incorrere nel confronto con i mercati finanziari:

– il primo è sottostimare le anomalie (esempio tipico: “non può scendere ancora…”);

– il secondo è non aver fiducia in ciò che si vede (es.: “sembro l’unico a voler comprare, avrò torto?”).

Il primo Errore Fatale ha a che fare con un peccato di orgoglio, mentre il secondo ha a che fare con la scarsa fiducia nel proprio metodo di lavoro. Entrambi portano danni pesanti, sia a livello finanziario che psicologico.

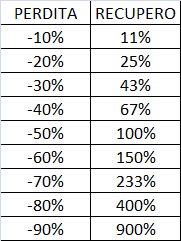

La sintesi del primo Errore Fatale è la Legge della Rovina Statistica. Se da un capitale iniziale di 100 Euro perdete il 50%, restate con 50 Euro (100-(100*50/100)=50). Ma se, partendo da 50 Euro, riguadagnate la stessa percentuale che avete perso – il 50% – arrivate a 75 Euro (50+(50*50/100)=75)!

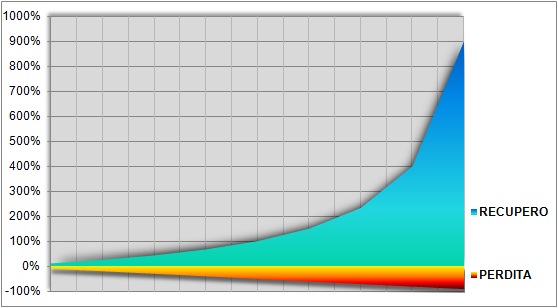

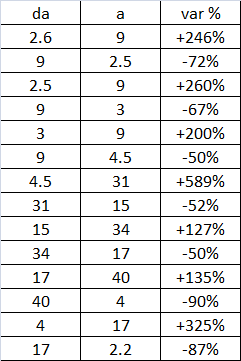

La Legge della Rovina Statistica dimostra che la possibilità di recupero del valore iniziale del capitale perduto è quindi inversamente proporzionale alla perdita. Per comprendere meglio il concetto, ecco una tabella che mette in relazione la perdita con il recupero necessario per ripristinare il capitale iniziale.

La relazione tra le due grandezze può anche essere visualizzata attraverso un grafico.

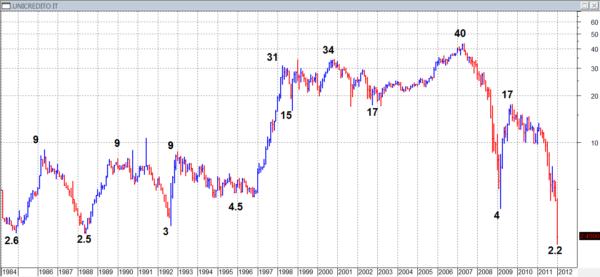

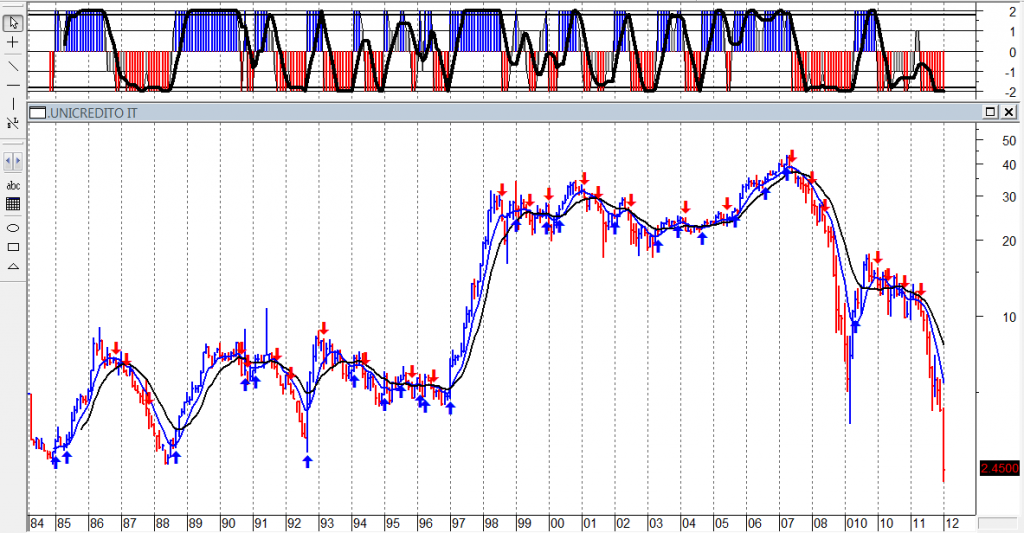

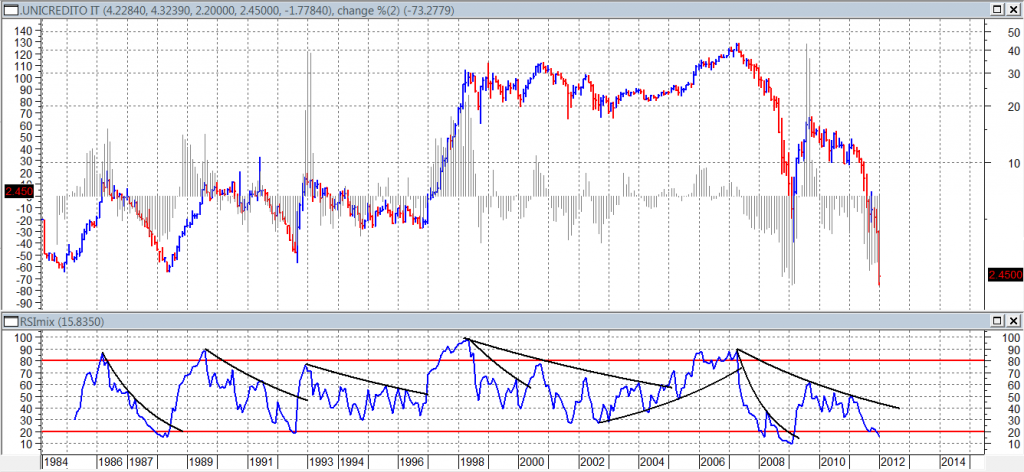

Cominciamo a entrare nel merito della questione con un esempio concreto, preso dalla storia recente di una blue chip italiana: Unicredito.

Questo è il grafico mensile di Unicredito dal 1984 a inizio 2012. I pivot points (i massimi e minimi che sono stati seguiti da grandi movimenti) sono stati arrotondati per semplicità. Come si vede, gli swings sono impressionanti: le variazioni percentuali sono sintetizzate in questa tabella.

Anche ipotizzando che le quotazioni siano su un minimo (cosa impossibile da sapere a priori), per ritornare a 17, cioè sul massimo di fine 2009 da cui è partita l’ultima discesa, Unicredito da 2.5 dovrebbe riguadagnare il 580%. Per tornare invece sul massimo assoluto del 2007, dovrebbe guadagnare oltre 1500%. Ma anche solo per tornare nell’area da cui è partita l’ultima discesa, cioè 10, dovrebbe recuperare il 300%. Si tratta di variazioni enormi. Si tratta anche di variazioni allettanti. In ogni modo, si tratta di variazioni che – se mai avverranno – richiederanno periodi indecifrabili per avvenire: pochi mesi o forse molti anni. Nessuno lo sa.

Ma se ci mettiamo nei panni di un cassettista, gran parte dell’appeal di queste fantastiche variazioni scompare. Ad esempio, tenendo conto anche del pagamento dei dividendi, solo chi avesse comperato tra il 1984 e il 1992 in prossimità dei minimi potrebbe dichiararsi sereno sul proprio investimento. Chi, invece, avesse comperato in qualsiasi altro momento, si ritroverebbe a dover sperare in performances spaziali del titolo, solo per poter tornare in pari col proprio investimento inziale. Sui mercati, la speranza è un lusso.

In termini concreti, ha quindi senso provare a comprare Unicredito a 2.5 Euro? E perché lo si dovrebbe fare? Con che obiettivi? Con che stop? Rispondendo a queste domande, si risponde di fatto al quesito di fondo riguardante l’architrave concettuale dell’intera analisi tecnica: ha senso, in generale, prendere una posizione su un mercato solo sulla base del prezzo e dei movimenti dello stesso?

La prima riflessione è che – come pura azione decisa sulla base del prezzo – acquistare Unicredito a 2.5 Euro non ha alcun senso: certamente, non ha un senso maggiore di averla acquistata nei mesi precedenti a 6, o a 8, o a 10. Oppure, di averla acquistata in un punto qualunque nella sua discesa agli inferi da 40 a 4 Euro. Ogni giorno, a ogni prezzo, l’acquisto di Unicredito ha avuto un suo senso: forte, compiuto, motivato. Sostenuto, tra l’altro, da ragioni che chiunque poteva andare a scovare sia nell’analisi tecnica (ipervenduto, vicino ai supporti, Fibonacci, Elliott ecc.), sia nell’analisi fondamentale (flusso atteso di dividendi, P/E, book value, comparazione con i peers), sia nel cosiddetto buon senso comune (“è scesa troppo”, “non può scendere ancora”, non è mai stata così bassa” ecc.). Eppure, trading a parte, tutti quelli che l’hanno acquistata, sostenuti o da motivazioni perfettamente razionali o da pura intuizione o da altro, nel giorno di Gennaio 2012 in cui il titolo scende sotto 2.5 Euro stanno perdendo. Alcuni, poi, stanno perdendo molto. La Legge della Rovina Statistica docet. In realtà, guardando il grafico si capisce come solo chi ha acquistato in determinati momenti – ammesso che abbia poi tenuto il titolo per un certo periodo e che l’abbia saputo vendere con profitto – ha veramente “colto l’attimo”, inteso come buy opportunity strategica.

Acquistare a 2.5 quindi non ha, di per sé, alcun valore intrinseco in senso assoluto e non garantisce alcun vantaggio. E’ vero che si acquista a prezzi bassi in relazione alle quotazioni storiche, ma nessuno può garantirvi che Unicredito non vada a 1.5 (nel qual caso sarebbe necessario un incremento del 66% solo per tornare sui prezzi di acquisto che “sembravano” una imperdibile occasione) o a 1, nel qual caso l’incremento per tornare alla pari, senza tener conto della bile e del crollo di autostima, sarebbe del 150%! In ultima analisi, per quanto altamente improbabile (ma non dimentichiamoci Enron, Lehman, Swissair e una marea di casi analoghi “impossibili”) nessuno può escludere in maniera aprioristica il fallimento di Unicredito come di qualunque altro investimento, nel qual caso il valore di ciò che avete in portafoglio diventa un irrecuperabile zero.

Questa riflessione porta alla conclusione che il prezzo, inteso come valore numerico e in quanto rappresentazione di un “valore teorico” la cui determinazione è, a sua volta, basata su dati che possono essere incompleti o manipolati o male interpretati, non può essere di per sé e in modo autarchico la discriminante decisionale su cui si basa una scelta operativa. Si crea quindi un vuoto apparente, un vacuum decisionale in cui l’analisi tecnica, attraverso le sue componenti meno soggettive, algoritmi e statistica, inserisce alcuni tools di supporto. Fornisco di seguito un esempio.

Questo case study didattico, gentilmente offerto dal mercato, intende semplicemente evidenziare che nulla sui mercati è scontato, nulla è semplice (se non a posteriori) e che l’abusato binomio rischio-opportunità vale – al di là delle apparenze – in entrambi i sensi.

Non è infrequente che un indice o un titolo perda il 90-95% dai massimi: statisticamente, questo rappresenta nella maggior parte dei casi un “Buy Of A Generation” (es.: borsa USA nel 1932, borsa russa nel 1998), in rari casi (di solito titoli small cap) è la premessa di un default/acquisizione. E’ interessante notare come, nel caso specifico, l’ultima parte della discesa del titolo sia avvenuta in condizioni di mercato del tutto particolari, cioé in un regime di divieto delle vendite “short naked” su titoli bancari e future. Ne consegue che le vendite sono arrivate da chi il titolo lo aveva in portafoglio, presumibilmente in vista dell’aumento di capitale.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.