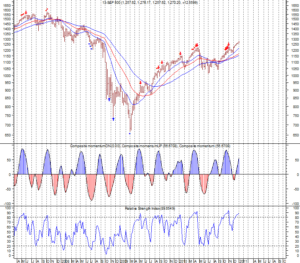

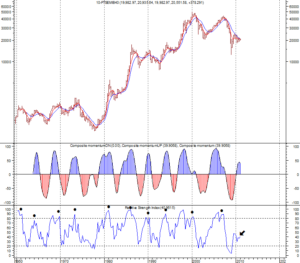

Una delle rare verità universali sui mercati è che “sapere ciò che sanno tutti è come non sapere nulla”. In altre parole, se fosse facile fare i soldi con i luoghi comuni, sarebbero tutti milionari in vacanza. Il cosiddetto “january effect” (“effetto gennaio”) è la convinzione diffusa che il mese di gennaio in borsa sia positivo e abbia un significato forte nel predire l’andamento del mercato azionario per il resto dell’anno solare. Questo fenomeno è particolarmente marcato nella prima settimana, o meglio tra l’ultimo giorno di contrattazione nel dicembre dell’anno precedente e il quinto giorno di borsa del nuovo anno nel mese di gennaio. L’ “effetto gennaio” ha origine sul mercato USA ed è semplicemente il risultato della vendita per ragioni fiscali delle posizioni in perdita, che induce gli investitori di Wall Street a vendere le loro posizioni in perdita alla fine di dicembre. L’ “effetto gennaio“ è basato sull’idea che questi titoli, che sono stati venduti per realizzare i vantaggi fiscali sulle perdite, sono a sconto rispetto al loro valore di mercato. Questa apparente anomalia è stata notata all’inizio degli anni ’80 e ampiamente studiata e documentata, anche a livello accademico. In realtà, una semplice comparazione sugli indici americani evidenzia come questa stastitica non sia assolutamente significativa per Dow e S&P, che registrano per la prima settimana e in generale per il mese di gennaio percentuali di chiusure positive esattamente in linea con la loro media globale (circa il 60%), mentre è significativa per il Nasdaq (quasi l’80% di chiusure mensili di gennaio positive), che quindi risulta di gran lunga la “scelta migliore” per chi vuole basarsi su questo singolo concetto. Una seconda regoletta spesso applicata al gennaio borsistico è quella dell’ “1-10-31”. Si prendono in considerazione il segno del primo giorno di contrattazioni (1) e la posizione rispetto a (1) sia della chiusura della seconda settimana (10) che di quella del mese (31). Se (1) è positivo, (10) è superiore a (1) e (31) è superiore a (10), allora è piena conferma positiva. Altrimenti, scenari variabili di conseguenza. Per ora abbiamo un (1) di segno positivo, il che non è male. Uscendo dal ristretto campo di indicazioni relative al mese di gennaio, si possono estrapolare per il 2011 (sempre basandosi sul mercato USA: l’Italia non risulta avere autonomia comportamentale statisticamente significativa) alcune osservazioni interessanti e – forse – anche più utili per l’investitore. La prima riguarda il terzo anno del mandato presidenziale USA, che è statisticamente di gran lunga il piu’ positivo. La seconda riguarda il ciclo quadriennale. Ebbene, dagli anni ‘50 ad oggi gli anni di “ritmo 4” con il 2011 (quindi: 2007, 2003, 1999, 1995, 1991, 1987, 1983 ecc.) hanno sempre – ripeto: sempre – chiuso sul mercato USA (in particolare: l’indice S&P 500) con segno positivo. La terza indicazione riguarda questo ciclo borsistico, iniziato a marzo 2009. La durata standard della fase positiva di un ciclo è di 24-30 mesi, che sommati a marzo 2009 portano alla finestra temporale marzo-settembre 2011. Sono rari – e sempre inseriti in fasi di secolarità positiva, mentre dal 2000 le borse occidentali sono in fase secolare negativa – i casi di cicli rialzisti più lunghi. Una quarta indicazione, che deriva dalle mie personali osservazioni, è invece legata alla rara conformazione che si è venuta a creare sull’indice S&P 500 a cavallo tra fine 2010 e inizio 2011, con l’indicatore RSI settimanale a 4 periodi ben superiore a 80.

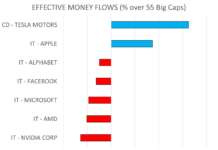

L’esame della serie storica evidenzia pochissimi precedenti: dal 1953 ad oggi solo 8 casi, compreso questo (1953, 1959, 1961, 1963, 1971, 1972, 2004, 2011). Bene: nei 7 precedenti, in 6 casi l’anno si è chiuso con un segno positivo (unica eccezione: il 1953), in quattro casi su 7 l’indice è sceso sotto la chiusura dell’anno precedente (cioè la chiusura di fine 2010), in 7 casi su 7 (100%) si è verificato un top tra febbraio e aprile seguito da una correzione significativa (almeno il -5% dai massimi). Quindi, basandosi sull’ ”effetto gennaio” e su queste statistiche, si può ipotizzare un 2011 positivo, specie nella prima parte, con una probabilissima correzione-occasione di acquisto tra febbraio e maggio. Per quanto riguarda i settori, spazio all’economia reale con le banche in ritardo (tranne che negli USA, dove il settore dà segni di risveglio): quindi industriali, materie prime (le commodities sono fortissime e da acquistare sulla prima forte correzione), tecnologia, alcuni titoli legati ai consumi e al ciclo economico. Come già detto, cio’ che si applica al mercato leader (gli USA) non sempre è vero per il mercato italiano, ma è comunque la miglior guida. Tra i titoli italiani dell’indice, i miei modelli indicano in ottica strategica (e soprattutto su correzione) Bulgari e STMicro, mentre tra le mid/small cap i nomi più interessanti possono essere (sempre con la dovuta cautela e meglio sulla lettera) IMA, Danieli, Safilo e Piaggio.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.