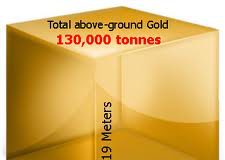

Il reversal di stasera dei mercati americani, unito all’RSI gionaliero inferiore a 20 dell’S&P, al VIX a 50, ai titoli in prima pagina e in prima serata, alle opinioni di chi nemmeno capisce di cosa si sta parlando e allo spike dell’oro (vicino a 1800!!! e tutti da 10 anni a lasciare la salute dietro alle borse…) indicano che i mercati azionari, sostenuti ancora una volta ad arte dagli interventi – concreti e verbali – di governi e banche centrali hanno trovato un minimo. La reazione – violenta come lo è stata la discesa – è paragonabile, come immagine, a quella del toro che sente il dolore della banderilla e si rivolta. In questo contesto vanno sottolineate alcune cose:

1. a parte il 2001 (caso assolutamente diverso e a sé stante) tutti i minimi iniziali fatti registrare dal mercato americano in simili contesti tecnici sono stati RITESTATI nelle settimane immediatamente successive. 9 volte su 10, quindi, la prima, violentissima reazione rialzista iniziale è una “minitrappola”. O si compera subito, o se si aspettano “conferme” si rischia di ballare la rumba. La volatilità diminuirà ma non è finita.

2. Tutte le considerazioni svolte nei post precedenti restano IMMUTATE. Questo appare più come un tentativo di stabilizzazione nell’ambito di una grande fase distributiva – almeno per ora – che come un minimo ciclico. Operazioni rialziste devono essere limitate al trading e cautelate con stop loss. Non bisogna commettere l’errore di passare dal panico all’euforia.

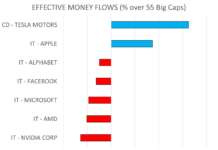

3. Nelle fasi negative la mia opinione è che non bisogna fare stock/sector picking (letale) ma lavorare sugli indici: semplici e liquidi.

4. Tipicamente, le fasi di recupero di questo tipo (sempre ammesso e non concesso che questo sia “il” minimo) durano 8-13 settimane e vanno a sbattere sulla base precedente, divenuta tetto. Arriviamo quindi a Ottobre e a 1250 S&P, 18000 MIB, 6800-7000 DAX. Se questo è lo scenario, lecito aspettarsi nei prossimi due mesi una correzione al ribasso dei bonds tedeschi, del franco svizzero e dell’oro.

Fino a ieri tutti pensavano se “vendere tutto” o no. Oggi tutti vogliono comperare. Questo mercato è psicologicamente e strutturalmente instabile. La liquidità dei fondi è ai minimi storici e i riscatti elevati.

a ieri tutti pensavano se “vendere tutto” o no. Oggi tutti vogliono comperare. Questo mercato è psicologicamente e strutturalmente instabile. La liquidità dei fondi è ai minimi storici e i riscatti elevati.

I consumi calano. I tassi a zero negli USA saranno belli per chi si riesce a indebitare, ma sono lo specchio di un’economia nelle sabbie mobili. Difficile credere a rialzi stabili in questo contesto. Preferisco in prima istanza vedere un rally – più grosso è, meglio è – come opportunità per ridurre il rischio. Potrebbe anche essere valutata – ovviamente con le dovute cautele del caso ed esclusivamente per chi vuole e sa farlo – una strategia tra adesso e ottobre di vendita di volatilità (= NON vendita di opzioni short > rischio illimitato, ma strategie basate sul VIX), in alternativa o in complemento all’eventuale ingresso diretto sul mercato azionario.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.