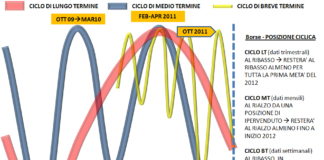

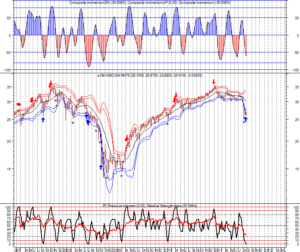

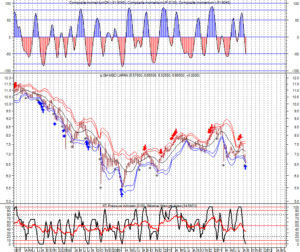

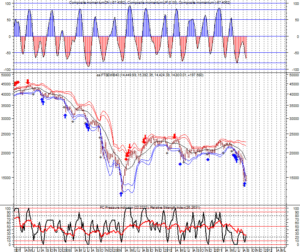

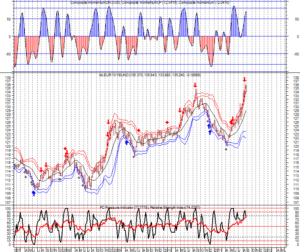

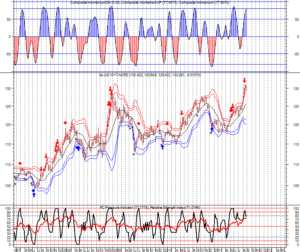

I mercati hanno un loro ritmo interiore, dettato da vari fattori: atteggiamento psicologico di operatori e investitori (ciascuno si può riconoscere nella “Curva di Sentiment” pubblicata sopra), flussi, eventi, errori di posizionamento. In realtà ci sono almeno quattro ritmi ben identificabili: secolare, di lungo, di medio, di breve. Il ritmo dei mercati è come quello cardiaco: ogni tanto è regolare, ogni tanto ha qualche extrasistole, ogni tanto ha qualche accelerazione. Ma di fondo resta piuttosto regolare, in una banda di oscillazione. Il ritmo di breve sulle borse viene calcolato su base settimanale ed ha una banda temporale di oscillazione media di 2,5-4 mesi fra picco e picco e fra valle e valle, misurati col mio indicatore Composite Momentum. Ogni tanto ci sono ritmi veloci (2 mesi), ogni tanto rallentamenti (5 mesi), ma rari: come ogni eccezione, confermano la regola. Il ritmo delle borse sta arrivando a un minimo.

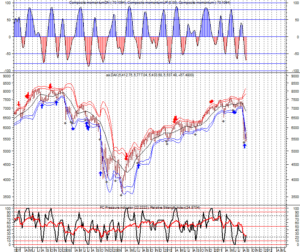

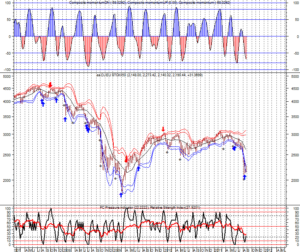

Lo confermano i tempi, la sinergia analogica con l’ultima fase di distribuzione (2007: anche allora fine Agosto fu un minimo), il Breadth Indicator mostrato nel post precedente, gli ipervenduti congiunti su base mensile+settimanale che si registrano sia sugli indici che sulle medie dei titoli principali. Lo conferma anche il mio indicatore che segnala in modo computerizzato sui grafici i possibili turning points dovuti a una combinazione di eccessi: su molti indici è comparsa la freccia al rialzo.

Tengo per ultima l’Italia: la quale comunque – sia detto con serenità ma con oggettività – a livello di indice, quindi di espressione complessiva del suo status economico, negli ultimi 10 e passa anni viene battuta in peggio come forza relativa (forse) solo dalla Grecia. Attendiamo tutti l’inizio della rimonta, confidando che si sia in tempo per una novella Italia-Germania 4-3 borsistica.

In realtà la situazione creatasi negli ultimi due mesi va inquadrata bene, in quanto non è ovviamente nuova sui mercati azionari: solo per restare negli ultimi 25 anni (ma ci sono moltissimi precedenti anteriori) il mix calo+volatilità+scostamenti dalla standard deviation ricorda 1987, 1990, 1998, 2001, 2002, 2008. A me sembra che il paragone meno calzante fra tutti sia il 1998, che fu l’unico che vide un rapido recupero dei massimi (ma eravamo nel pieno della accelerazione finale di un Bull Market secolare!). In tutti gli altri casi, per restare su un arco temporale ravvicinato, il primo rally di breve (= 8-13 settimane) fu un’occasione di vendita, in un paio di casi fantastica. In alcuni casi, va detto, il rally fu interessante in termini di ampiezza (es.: 2001), in altri molto meno.

Il paragone con 2001 e 2008 è rafforzato anche dal comportamento dei due decennali, Bund e Bond, che come allora sono in fase di estensione ed ora anche a nuovi massimi storici (= nuovi minimi di remunerazione).

In base a quanto detto, la sintesi tecnica – in termini di COMPORTAMENTO PIU’ PROBABILE – è la seguente:

1 – le borse stanno formando un “panic low” di breve periodo (tra ora e metà Settembre – a meno di veri disastri – è atteso il rigiro al rialzo del mio indicatore di momentum): questo minimo, tuttavia, va compreso bene, in quanto non è OPPORTUNITA’ DI ACQUISTO IN UN UPTREND ma UPLEG DI REAZIONE IN UN DOWNTREND, quindi va approcciato con la massima cautela e disciplina;

2 – in parallelo, i bonds – in particolare i decennali – sono tecnicamente tirati e senza alcun valore intrinseco (P/E vicino a 50! Chi compera ora e tiene a scadenza i Bund tedeschi decennali, a inflazione costante si ritroverà fra 10 anni con il 7% in meno in termini reali): in termini di rapporto convenienza/rischio molto meglio stare su scadenze corte = bonds brevi;

3 – il successivo “turning point” tecnico di breve delle borse è previsto fra metà Ottobre e fine Novembre: e sarà un SELL, anche alla luce del fatto che – allo stato attuale – secondo i modelli matematici tutti i mercati azionari sono in Bear Market, sia top-down (indici) che bottom-up (breadth dei singoli titoli). Anche le economie, in accordo col modello già pubblicato sul sito a inizio trimestre, sono in piena fase di contrazione.

Sull’oro – protagonista di volatilità stile ruggenti anni ’70 – vorrei solo suggerire che tre sedute brutte non sono un’inversione e che solo una chiusura settimanale sotto 1680, allo stato attuale, sarebbe indice di vera debolezza del metallo, che resta la VALVOLA DI SFOGO DELLE PRESSIONI SUI MERCATI FINANZIARI (vedi post precedenti). La ricerca dei massimi e dei minimi controtrend è affascinante ma pericolosissima, vale sull’oro come sulle borse e in genere su tutti i mercati.

Segnalo infine due letture:

http://www.chicago-blog.it/

http://finance.yahoo.com/career-work/article/113390/disappearance-american-working-man-businessweek

A quest’ultimo pezzo invito ad unire LA LETTURA DI UNO STUDIO DEMOGRAFICO DI LUNGHISSIMO PERIODO, di interesse enorme ma anche dalle conclusioni inquietanti: Population cycle drives human history . Chi arriverà fino in fondo sarà gratificato, tra l’altro, da una view illuminante sui rapporti fra demografia e politica.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.