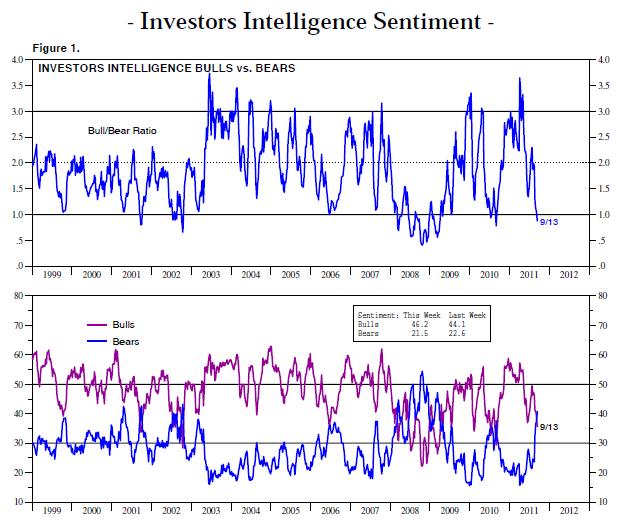

Il post di questa settimana è dedicato ad analizzare le possibili traiettorie di un rimbalzo delle borse. Nei post precedenti avevo segnalato come, secondo i miei indicatori, da un punto di vista puramente tecnico e statistico vi fossero elevate probabilità di creazione di un punto di controllo (leggi: minimo intermedio) delle borse entro la metà di Settembre. Un elemento a conferma sembra arrivare da un importante indicatore di sentiment del mercato USA, il Bull/Bear Ratio (vedi grafico a lato), che è sceso sotto la parità proprio nelle ultime sedute, probabilmente non tanto sul movimento del mercato USA quanto sui timori di un collasso della situazione europea. La discesa sotto la parità del Bull/Bear significa che i ribassisti (Bears) superano i rialzisti (Bulls). Quando questo avviene in determinate condizioni tecniche, come nel caso attuale, le probabilità di un rimbalzo aumentano notevolmente.

Cosa può succedere ora? La premessa è che – ad eccezione dei mercati USA che sono gli unici a non essere al ribasso su base mensile e trimestrale – questo si configura come un classico rimbalzo tecnico da ipervenduto in un Bear Market. Non esistono due rimbalzi uguali, esattamente come è impossibile che lo stesso sasso, buttato dallo stesso punto, assuma due volte la medesima traiettoria di caduta. Il passato può essere usato come traccia ma non come guida. Come spiegato nel “Ritmo interiore dei mercati“, il ritmo di breve sulle borse, calcolato su base settimanale, ha una banda temporale di oscillazione media di 2,5-4 mesi fra picco e picco e fra valle e valle, misurati col mio indicatore Composite Momentum. Ipotizzando che le borse stiano creando un punto di controllo, resta da capire se questa correzione sarà caratterizzata da una sola “upleg” del mio indicatore (come molto spesso) o da due (come nel rimbalzo post-Settembre 2001).

In generale, la tipologia di una correzione dipende da diversi fattori: la forza del trend primario sottostante, lo sbilanciamento di posizione del mercato, l’ampiezza del movimento da correggere, la rapidità o meno con cui si ripristinano le condizioni tecniche e psicologiche idonee alla ripresa del trend.

Per diversi motivi (paese più importante dell’area epicentro della crisi ecc.) ritengo che il mercato su cui centrare l’osservazione nel caso attuale sia la Germania. Gli ultimi 20 anni del Dax presentano una casistica più che completa delle variazioni su cio’ che ci si può attendere nei prossimi mesi. Gli scenari sono essenzialmente quattro:

Scenario 1 = correzione del +15% dai minimi su base settimanale (weekly close) in circa 2-3 mesi > probabilità 20%

Scenario 2 = correzione del +20-25% dai minimi su base settimanale (weekly close) in circa 2-3 mesi > probabilità 50%

Scenario 3 = correzione del +30-35% dai minimi su base settimanale (weekly close) in circa 6 mesi > probabilità 25%

Nei seguenti grafici trovate una casistica dei casi 1-2-3, tratta dagli ultimi due Bear Markets.

Il restante 5% di probabilità va allo Scenario 4: durante la correzione, si sviluppano mutamenti ambientali tali da mettere in discussione il trend primario e la correzione può trasformarsi in una fase di accumulazione, comunque con un processo tutt’altro che lineare e che richiede molti mesi. Esempi: post-crash 1987, Guerra del Golfo 1990, crisi LTCM 1998. Ma quelli erano cali in un Bull Market secolare.

Lo scenario attuale, con i tre riquadri che rappresentano i tre scenari piu’ plausibili in termini di spazio-tempo, è il seguente:

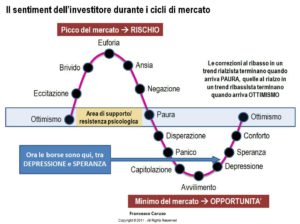

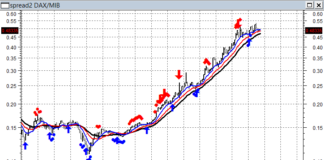

La linea rossa rappresenta la proiezione “teorica” di sviluppo – in condizioni normali – del Composite Momentum. In tutte le occasioni passate, il segnale tecnico di ripresa della discesa è coinciso con la discesa dell’indicatore FC Pressure sotto l’RSI a 14 settimane (parte inferiore dei grafici), con l’RSI tra 40 e 50. L’RSI è ancora basso e il mio indicatore è più alto, quindi le condizioni non ci sono. Le probabilità di evoluzione di questa correzione sono evidentemente diverse da mercato a mercato e comunque legate a fattori esogeni. Di base, il rimbalzo è proporzionale al calo (regola dell’elastico) ma anche inversamente proporzionale ai problemi interni di ciascun mercato. Sempre opportuno stare non sui singoli titoli ma sugli indici. Sarei molto cauto anche sugli ETF settoriali e tematici, specie se si rivelassero veritiere le sorprendenti composizioni di portafoglio indicate su alcuni siti ufficiali. In termini di sentiment, gli operatori stanno passando dall’avvilimento alla speranza. Probabile che – se la correzione si svilupperà nei termini descritti – sulla vetta si arrivi all’ottimismo. L’indice italiano – a livello indicativo – può arrivare a 15500-16000 nello Scenario 1, a 16500-17000 nel 2 e a 18000 nel 3, con grandissime differenze tra i titoli anche dello stesso settore.

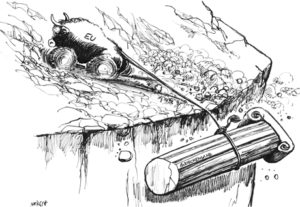

Come ampiamente noto, la Spada di Damocle che pende su tutta questa situazione è la Grecia e la chiave di volta sarà l’atteggiamento della Germania – anche ma non solo sugli Eurobonds. Utile per capire il problema provarsi a mettere, per un attimo, nella posizione di un lavoratore dipendente tedesco. La mia personale opinione è che una situazione in cui i tassi sui bonds greci a un anno sono molto sopra al 100% sia compromessa. La questione aperta non è quindi “se” la Grecia farà default, ma “come” governi e banche centrali riusciranno a gestire la questione e a cauterizzare i danni collaterali: soprattutto, “se” la lezione Lehman (leggi: possibile effetto a catena) è stata imparata e “come” verrà evitata. I Messaggeri Silenziosi ora sono due: Oro (non smettero’ mai di dirlo: VALVOLA DI DEPRESSURIZZAZIONE DEL SISTEMA FINANZIARIO GLOBALE, pericoloso fino a che resta sopra 1740, letale se si portasse a nuovi massimi) e Usd (importante segnale mensile contro Euro e Swf e sul Dollar Index, manca all’appello solo il Usd/Yen), qualora riscendesse sotto 1.35 Eur.

Come ampiamente noto, la Spada di Damocle che pende su tutta questa situazione è la Grecia e la chiave di volta sarà l’atteggiamento della Germania – anche ma non solo sugli Eurobonds. Utile per capire il problema provarsi a mettere, per un attimo, nella posizione di un lavoratore dipendente tedesco. La mia personale opinione è che una situazione in cui i tassi sui bonds greci a un anno sono molto sopra al 100% sia compromessa. La questione aperta non è quindi “se” la Grecia farà default, ma “come” governi e banche centrali riusciranno a gestire la questione e a cauterizzare i danni collaterali: soprattutto, “se” la lezione Lehman (leggi: possibile effetto a catena) è stata imparata e “come” verrà evitata. I Messaggeri Silenziosi ora sono due: Oro (non smettero’ mai di dirlo: VALVOLA DI DEPRESSURIZZAZIONE DEL SISTEMA FINANZIARIO GLOBALE, pericoloso fino a che resta sopra 1740, letale se si portasse a nuovi massimi) e Usd (importante segnale mensile contro Euro e Swf e sul Dollar Index, manca all’appello solo il Usd/Yen), qualora riscendesse sotto 1.35 Eur.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.