Immaginiamo di essere partiti quest’anno con una posizione al rialzo sulle borse, del tutto casualmente (esempio: ereditata dal 2011) o – magari – assunta coerentemente con una metodologia ciclica che ipotizzava un recupero tra Dicembre e Gennaio. Adesso stiamo guadagnando: anche più di quanto speravamo. Ovviamente, non abbiamo la minima idea di cosa riserverà il futuro. Quindi siamo indecisi: vendere e prendere profitto? Tenere? Comperare ancora? Lo stesso identico dilemma ce l’ha del resto chi non ha azioni e si è perso il rally: restar fermi o acquistare? Ovviamente, fa tutta la differenza del mondo se ad avere questo problema è un gestore che si deve misurare col benchmark, un investitore che si deve misurare solo con le sue aspettative e col suo grado di tolleranza al rischio o un trader che deve solo fare utili. In questo caso, facciamo un discorso generale. Esiste una soluzione univoca sul cosa fare? No. Ma esiste una soluzione probabilistica, che deriva dall’unione di segnali tecnici e di un semplice ragionamento statistico.

Andiamo con ordine. In questo momento è quasi tutto al rialzo: borse, settori, bonds di vario genere e tipo, commodities e metalli. E’ chiaro che questo rialzo ha una duplice origine: da un lato la liquidità e dall’altro la grande paura del 2011 che aveva svuotato i portafogli dagli asset a rischio. Il fatto che salga tutto, però, manca assolutamente di coerenza ed è semplice frutto della non competitività della liquidità e quindi di un reflusso fisiologico verso le altre categorie di asset. Nel “Portafoglio Perfetto” (25% borsa, 25% oro, 25% long bond e 25% short term/cash), le fasi in cui i tre elementi attivi (borsa, oro e long bond) salgono insieme sono rari e si concludono invariabilmente nei mesi successivi con una riduzione di profittabilità dovuta a una lunga stasi (a volte un collasso) di uno o due dei tre elementi. E’ una situazione innaturale, anche se – come quasi ogni cosa sui mercati – può essere spiegata razionalmente (= la borsa sale perché è sottovalutata, le commodities salgono perché i mercati emergenti tirano, i bonds salgono perché FED, BCE & c. hanno garantito tassi zero e liquidità regalata a oltranza). La spiegazione suona sensata ma a me non convince, anche perché questo ciclo è strano e sghembo assai (vedi topical study precedente) e le onde 3 sono le più anomale di un ciclo: quindi drizzo le antenne, attivo i radar dei miei modelli e sto all’erta piu’ che mai.

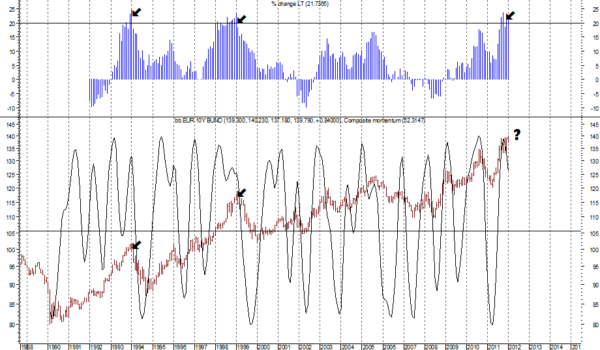

La prima cosa che vedo è che il decennale tedesco che rende meno del 2% è una incongruenza totale che ha vita breve. Lo è dal punto di vista squisitamente tecnico:

e lo è dal punto di vista logico. Se la crisi europea va verso la risoluzione, che i tassi salgano subito o no il Bund scenderà comunque per chiudere il gap di credito (lo spread) con gli altri decennali europei. Se la crisi continuerà, anche nell’ipotesi (per ora assurda) di andare verso una crisi dell’Euro, sarà molto più logico difendersi valutariamente, volendolo fare sui bonds, attraverso l’acquisto di un titolo tedesco o forte a brevissimo, anche in caso di lieve rendimento negativo, che non “bloccare” i propri soldi per 10 anni a un rendimento reale negativo. Quindi confermo che – da qualunque parte si affronti la questione – il Bund tra adesso e 145 (primo massimo di estensione previsto dal modello per il 2012) è, se non uno short, almeno un importante PROFIT TAKING PROBABILISTICO.

Sul BTP 10 anni confermo quello che avevo detto: rendimenti in fascia 6.50-5.75. Ora siamo sotto 6% e chi ha il decennale in portafoglio, dal 31.12 ad oggi ha già fatto la performance dell’anno. Attenzione a non chiedere troppo ai mercati: tra 5.75 e 5.50 il BTP sarebbe adeguatamente e riccamente valutato, quindi meglio diversificare e magari riacquistare su correzione. Detto per inciso il vero problema tecnico sono i CDS (credit default swap), che sono come polizze assicurative ma possono essere acquistati in modo scollegato rispetto al sottostante. E’ come se voi riusciste a fare tante assicurazioni diverse contro l’incendio, ma su una stessa casa. Finché ne fate una sola, sperate e vi augurate che la casa non bruci: ma se ne fate cinque o dieci, andate a prenderlo voi stessi il lanciafiamme!

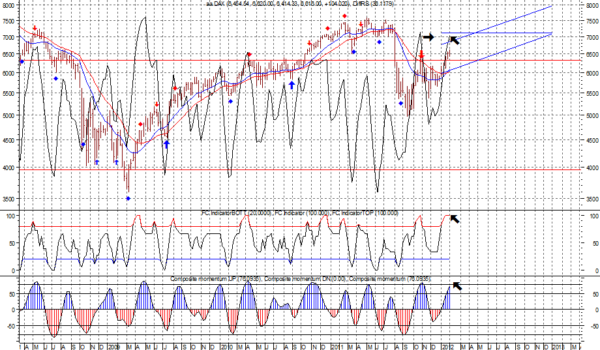

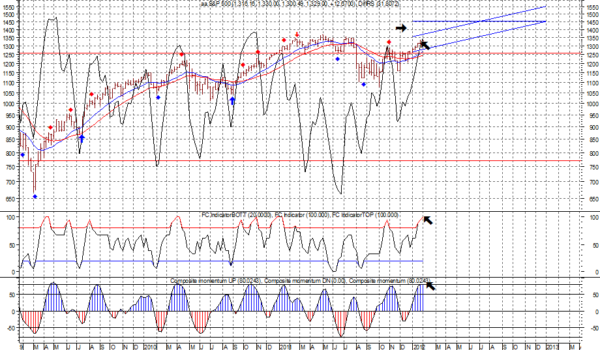

Veniamo alle borse. Assumiamo (per assurdo) di avere la certezza che sarà un anno positivo e stabiliamo due target ciascuno per i due indici principali: per l’S&P +15% (1445) o addirittura il ritorno sui massimi storici (1550); per il DAX, +20% (7100) o il ritorno sui massimi storici (8000). Il risultato grafico è la formazione di un canale che parte da inizio 2012 e arriva ai due target, come si vede nei grafici seguenti:

Ora, è chiaro che il raggiungere certi scostamenti a inizio anno, anche assumendo targets di fine anno ESTREMAMENTE OTTIMISTICI rispetto alla realtà contingente e attuale, implica un incremento esponenziale di probabilità di una perdita di redditività dell’investimento nei mesi successivi, sotto forma di orizzontalità o correzione.

La posizione tecnica attuale delle borse è mediamente riassumibile come segue: FASE TERMINALE DELL’ONDA RIALZISTA DI BREVE 2 ALL’INTERNO DELL’ONDA RIALZISTA DI MEDIO 3 (vedi sempre Topical Study precedente per chiarimenti), CON FORTE IPERCOMPERATO DI BREVE SU DIVERSI INDICATORI E RAGGIUNGIMENTO DELLE AREE DI TARGET QUANTITATIVO DEL 1° TRIMESTRE 2012. Conseguenza uno: cautela. La storia degli ultimi 20+ anni, oltretutto, è irta di turning points tra Febbraio e Marzo, a volte anche importanti.

Le aree di PROFIT TAKING PROBABILISTICO così definite per questo primo trimestre – anche assumendo un saldo finale fortemente positivo – sono 6700-7100 DAX e 1370-1445 S&P. Per l’Italia vale la già segnalata area 16900-17500. Ovviamente, queste sono anche aree dove, fino a che gli ipercomperati non si saranno scaricati, il reward/risk di nuovi acquisti a livello di indice è poco interessante.

Non sapendo in realtà cosa succederà (anche l’assunto di base di un anno positivo è arbitrario), meglio portare a casa dove si puo’ e dove ha senso farlo, quando cioé la ragione ha motivi più forti del sentimento (= speranza di grandi guadagni). Portare a casa può ad esempio voler dire: (1) vendere in salita a scalare, in tutto o in parte; (2) avvicinare molto lo stop, se lo si usa; (3) switch su classi di asset correlate all’equity ma meno volatili (es.: high yield); (4) strategie con le opzioni (vendita di call su un sottostante esistente o acquisto di put). E poi vedremo.

Non esiste alcuna “positività” o “negatività” in queste considerazioni. Esiste solo la ricerca di un modo razionale per sfruttare in modo probabilistico i mercati.

Nota finale: dal post del 10 gennaio Unicredito è salita molto. Probabilmente non è finita: la tabella che avevo allegato indicava che il recupero minimo fra i grandi rally era +127%, quindi 2.2+(2.2 x 127%) = 5.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.