“Scartato l’impossibile, ciò che rimane – per quanto improbabile – è la verità” (Sherlock Holmes, di Sir Arthur Conan Doyle, “Il Segno dei Quattro”)

Fine anno è quel tempo sospeso dove si gonfia il futuro e si appiattisce il presente, un presente che ha sempre torto. Ecco, questa cosa la trovo insopportabile. Ma ormai nessuno sopporta più niente: se poi c’è una cosa che le persone sopportano meno di tutte le altre è sentirsi dire le cose come stanno. Fino a poco tempo fa le reazioni erano composte: ora sono non solo stizzite, ma violente, anche quando non serve. Possiamo chiamarlo clima da ultimo ballo sul ponte del Titanic oppure clima da fine dell’impero (ce ne sono almeno tre che scricchiolano, USA, Germania e Giappone): il senso non cambia. Rassegnamoci. Questo è il tempo della Tirannia dei social. Questa è la Prateria dei leoni da tastiera. Questa è la prima fase dell’era moderna dove il QI (quello degli altri, ovvio, mica il nostro) si contrae.

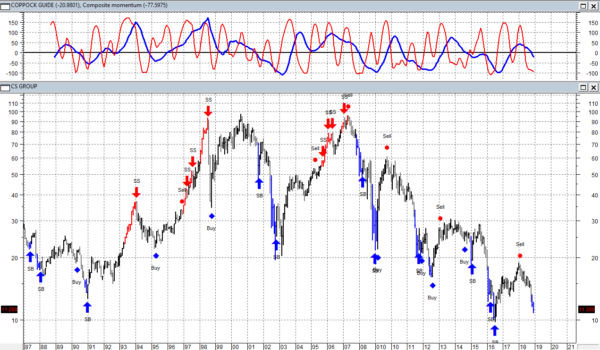

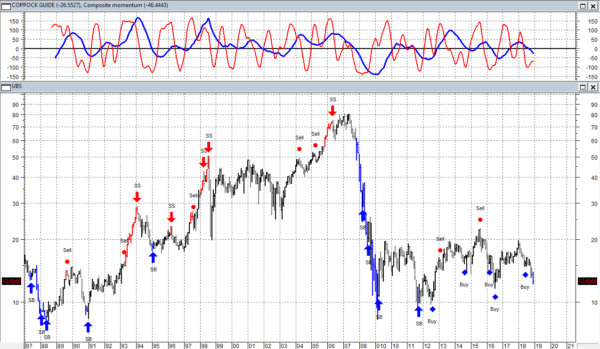

Anche la Res finanziaria è toccata da questa situazione e qualunque cosa si dica può risultare sgradevole alle delicate orecchie di chi non la vuole sentire. Così, dire che quasi tutti i mercati – non solo le borse – finiscono l’anno vicino ai minimi (magari le ultime sedute regaleranno una pausa, magari no: ma la partita comunque si giocherà a Gennaio) è una realtà: ma è una realtà che non piace a nessuno. Dire che questa non è lo stesso tipo di correzione che abbiamo visto negli ultimi 6-8 anni è un’altra realtà, che però forse piace ancora meno. Quello che non viene sbandierato sui media e sui social viene completamente ignorato. Faccio un esempio piccolo, ma semplice e chiaro. Parliamo sempre delle banche italiane: bene, ci sono due grandissime banche che per decenni – forse anche più – hanno fatto la fortuna di una nazione, cioè la Svizzera. Queste due banche si chiamano Credito Svizzero e UBS. I loro titoli in questo momento sono vicini ai minimi degli ultimi 30 anni ma (come per molti altri grandi titoli bancari) nessuno del settore che si azzardi quasi mai a dare un suggerimento di vendita. Anzi, a dire la verità, nonostante questa corrosione sia ormai decennale – come si vede benissimo dai grafici – durante tutti questi anni solo una alternanza di raccomandazioni: Buy, Strong Buy, al massimo Hold.

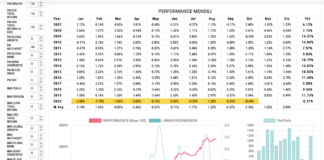

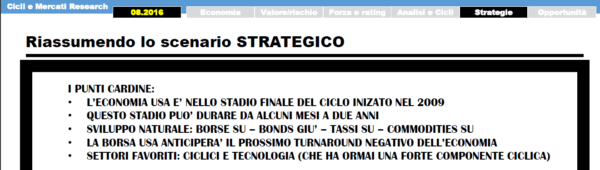

Chiedo scusa se mi è sfuggito qualcosa. Comunque siamo a fine anno e secondo me è anche giusto non rivangare quello che si è detto a inizio anno, tanto più che può essere benissimo letto da chi ne ha voglia, come anche quello che era stato detto a fine 2016 per il 2017. Siccome è bene non urtare la suscettibilità di nessuno, è preferibile non fare l’elenco di ciò che in questo momento si venderebbe su qualunque rimbalzo, anche perché è abbastanza lungo e variegato. E’ un mondo difficile. L’ultimo momento “facile” è stato il 2016 (vedi qui sotto il report di Agosto di quell’anno).

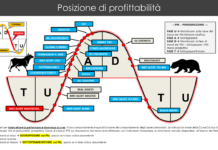

Sherlock Holmes diceva che – scartato l’impossibile – ciò che resta, per quanto improbabile, è la verità. Girando questo ragionamento su un portafoglio attraverso un modello ciclico, si potrebbe dire che tutto ciò che in questo momento non è sulla parte discendente della curva forse è ciò che si dovrebbe tenere. Ecco, allora, quello che io non venderei se ce l’avessi – in questo momento.

1 – Il Bond americano, magari a cambio coperto o da coprire di corsa sopra 1.15/1.17 e/o sotto 110 JPY. Potrebbe proteggere da quello che solo in questi ultimi giorni molti cominciano a paventare, ma che da queste stesse righe si è esplicitato da diversi mesi, cioè il rischio di una recessione che non tocchi solo l’Europa (che ormai è a un crine di cavallo) ma anche gli USA, in totale negazione di realtà da iperconsumismo e iperindebitamento.

MARKET ALERT ITALIA: +28% rispetto al MIB da inizio anno, con due sole operazioni al mese – Non è impossibile guadagnare, anche in anni difficili (approfondisci)

2 – L’oro: perché è una valvola di depressurizzazione. Perché questa grande bolla delle crypto che si sgonfia brutalmente nel silenzio più assoluto non mi stupisce certo, ma mi incuriosisce. Ma soprattutto perché questa enorme bolla dei titoli tecnologici, sulla quale vige una specie di silenzio della negazione, mi ricorda altri “questa volta è diverso” del passato.

3 – La terza è un asset veramente strano, cioè le soft commodities, quelle connesse ai prodotti agricoli. (Ci sarebbe anche una quarta cosa, lo Yen, ma lì si va nel complicato perché si dovrebbe aspettare un segnale di rimpatrio dei grandi capitali asiatici che è nell’aria ma che per ora non c’è. Riprenderemo magari il tema.)

È ovvio che questo non è un “portafoglio”, ma è semplicemente un gioco raffinato, come quello che potrebbe fare Holmes con Watson. E il fatto che – mentre sto dettando sul cellulare la parola “Watson” – Google capisca “WhatsApp” e mi costringa a correggere manualmente, mi sembra la chiusura migliore di questo post. Tanti auguri fintech e soprattutto very social a tutti voi.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.