Molto spesso l’investitore si chiede cosa funziona davvero sui mercati, cosa è utile guardare tra la marea di dati di cui viene inondato e cosa invece è una perdita di tempo.

Molto spesso l’investitore si chiede cosa funziona davvero sui mercati, cosa è utile guardare tra la marea di dati di cui viene inondato e cosa invece è una perdita di tempo.

Provo a dare la mia personale risposta.

Dopo aver letto, studiato, guardato e testato tutto ciò che viene prodotto e reso noto riguardo ai dati economici e alla loro relazione con i mercati – in particolare con quelli azionari – mi limito a guardare pochissime cose.

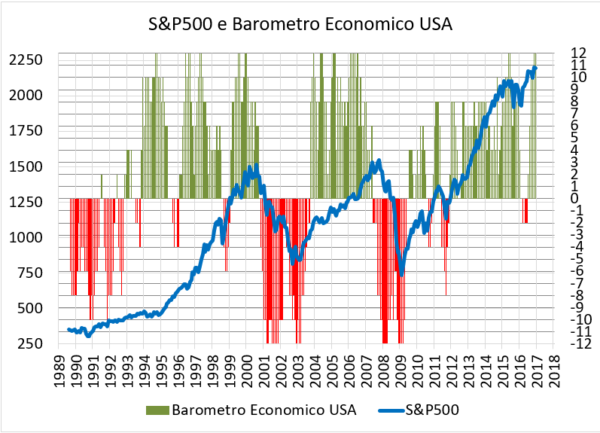

Guardo il trend degli indici primari in quanto espressione e sintesi del comportamento dei vari titoli ma soprattutto come straordinario leading indicator della Salute dell’economia. Guardo i tassi di interesse, anche se molto probabilmente in modo diverso da come lo fanno in tanti: nella mia logica e nella modalità di costruzione dei miei modelli economici e del barometro i tassi in salita sono un fattore positivo e indicano che la pressione del recupero economico è tale da essere riconosciuta dal mercato – rispettivamente dalle banche centrali – come degna di attenzione.

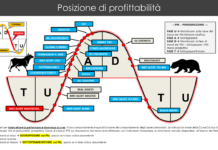

Nel mio barometro, una condizione necessaria per arrivare a una situazione di surriscaldamento che storicamente precede sempre un top sia dell’economia che della borsa è quella di avere i tassi di interesse a sei mesi e a 10 anni in rialzo. Per questo motivo, ad esempio, da molti anni l’Europa non riesce ad arrivare in zona di surriscaldamento per via della politica dei tassi a breve. Gli Stati Uniti invece ci sono già arrivati e ci sono ancora in questo momento. Di solito le fasi di surriscaldamento precedono di almeno 6-12 mesi i top delle borse e dell’economia.

Un altro elemento che osservo e di cui prendo regolarmente nota è l’andamento dell’occupazione, anche se la storia insegna che rispetto all’andamento dell’economia e dei mercati azionari questo elemento è ritardatario (lagging). Uno dei grandissimi limiti di molti modelli econometrici che cercano di lavorare sulla asset allocation reale è che funzionano come un guidatore che guida guardando fisso nello specchietto retrovisore (cioè ai dati del passato): va tutto bene fino a che la strada è diritta e il trend dei dati è lineare, ma appena c’è una curva ci sono grossi problemi. Alcuni dati come quello sull’occupazione hanno delle tendenze stabili per anni, e molto spesso i ribaltamenti di tendenza vengono percepiti con ritardo mentre la borsa tende inevitabilmente ad anticiparli. Non è un caso che tutta una nuova scuola e una nuova linea di pensiero tendano, ormai da tempo, ad analizzare i dati economici con logiche che appartengono molto più all’analisi tecnica, quantitativa e di momentum che non a logiche tradizionali.

Il dato però che a mio avviso ha di gran lunga la maggiore importanza tra tutti i dati economici – ovviamente esclusi gli andamenti dei mercati, che sono il metro e la misura di tutto – è quello che riguarda la Consumer Confidence, cioè la fiducia dei consumatori.

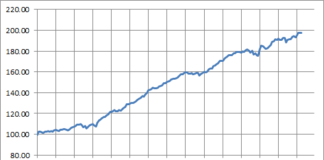

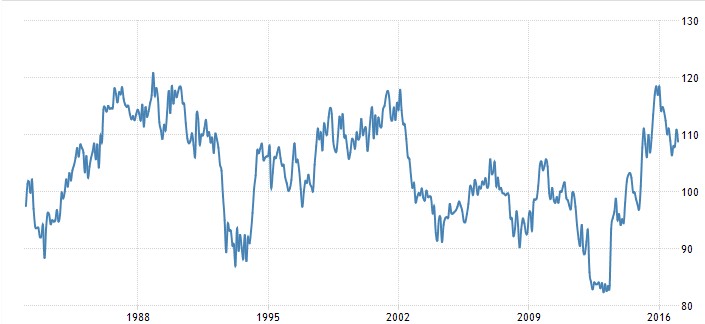

La correlazione di questo dato con la borsa e la sua capacità di conferma o smentita di un trend di borsa (parlo ovviamente di Trend di medio lungo periodo, trattandosi di dati mensili che oltretutto vengono sempre rilasciati con un certo ritardo) sono impressionanti. Certamente, se dovessi fare il gioco della torre con gli indicatori economici, quello che lascerei sempre sulla torre è la Consumer Confidence. L’analisi dei due indicatori sugli Stati Uniti e sull’Europa mostra comportamenti differenti. Il dato europeo è più lineare mentre il dato americano è più frastagliato, il che implica – se vogliamo – una maggiore reattività del consumatore americano agli stimoli di ogni genere, sia monetari che derivanti dalla sua percezione della situazione economica. Entrambi i dati sono correlati in modo strettissimo all’andamento dei mercati azionari sottostanti. Potrei anzi dire che l’analisi effettuata in un certo modo del dato sulla fiducia dei consumatori potrebbe essere uno straordinario modello di acquisto o vendita per gli stessi indici. In questo momento, entrambe le tendenze degli indici di fiducia sono positive e questo avviene già da alcuni mesi ed è una conferma del trend di borsa. Il dato più rilevante viene dall’analisi della Consumer Confidence americana, che è risalita per la prima volta da tanti anni sopra 110. Il grafico sottostante mostra la correlazione di cui parlavamo prima, ma anche una campionatura dei livelli significativi e di ciò che in effetti rappresentano a livello di sentiment per il mercato azionario.

E’ evidente che la correlazione esiste ed è forte. Non è immediata e non è traslabile sul piano del trading, ma i segnali – quando arrivano – ci sono, eccome. Il problema è che in entrambe le fasce estreme – avidità e paura – funziona perfettamente la Sindrome T.T.I.D., “This Time Is Different”, le quattro parole più pericolose di sempre sui mercati.

Era da metà 2007, da quando le borse – anticipando la Grande Crisi – diedero il primo scrollone, che la Consumer Confidence americana non era più risalita sopra 110. Ora è vicina a 114, in area di grande ottimismo. Può andare ancora più su, in zona di Euforia, Estrema Euforia o anche sopra 140 in quella zona che ho chiamato di Follia Collettiva, come nel 2000 della bolla di Internet.

Basta l’osservazione del grafico per capire che il nocciolo della questione non è l’aver paura dell’indicatore quando è sopra 110, ma il comprendere il significato di avviso ai naviganti di una sua successiva discesa sotto 110, quale ne sia la ragione.

Questo ciclo è ormai ufficialmente il terzo più lungo di sempre sugli USA. Gli unici due precedenti di maggior durata sono il ciclo che è culminato nel 1969 e quello che è culminato nel 2000. Se questo Bull Market dovesse uguagliarli, potrebbe prolungarsi ancora 1-2 anni. La storia insegna che le prime correzioni di questi stadi molto avanzati del ciclo – che potremmo definire terminali, ma la cui lunghezza è funzione di accadimenti non sempre prevedibili – sono occasioni di acquisto sulle borse, ma insegna anche che la presa di coscienza del quadro storico deve aiutare l’investitore accorto, nei mesi che verranno, a mantenere una disciplina operativa rigorosa e a non cadere nella trappola della Sindrome T.T.I.D.. Tutto, nella vita come sui mercati, si muove in cicli.

Le prossime volte vi parlerò di Borsa Italiana e della Matrice del Buon Gestore.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.