Caro lettore,

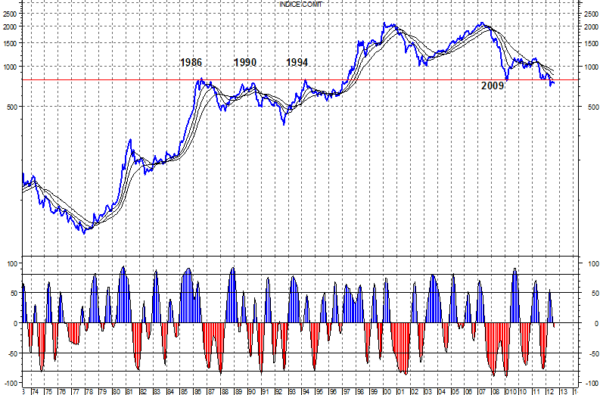

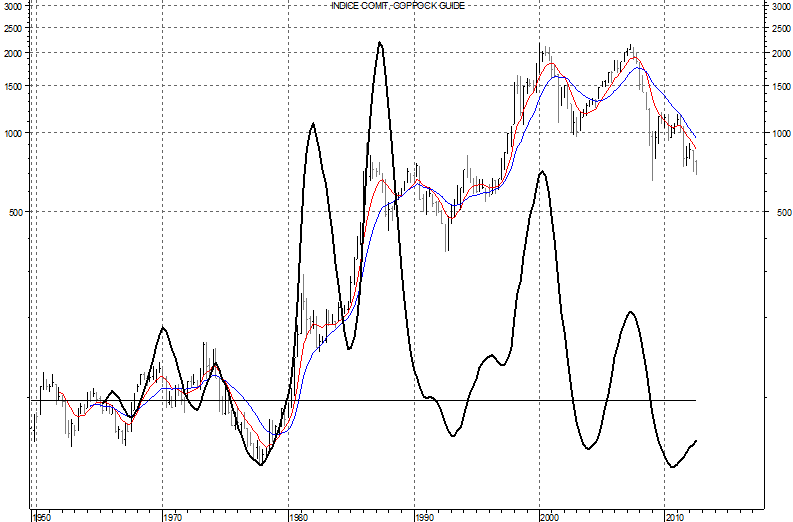

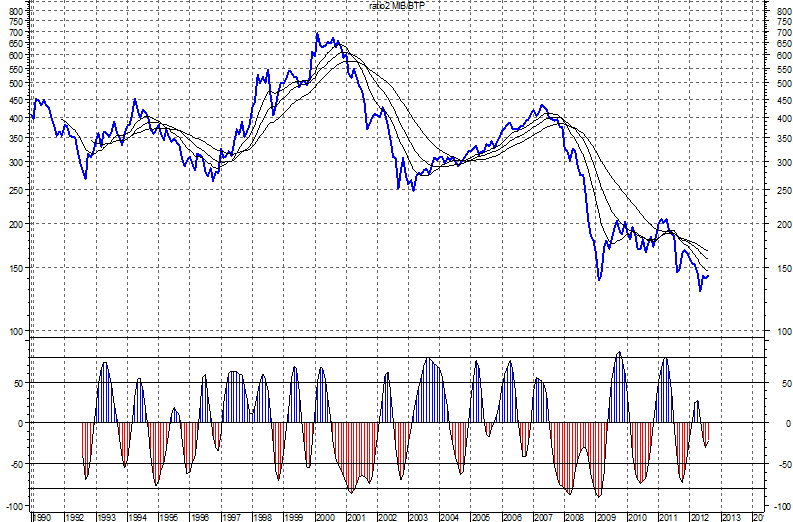

se non te ne fossi accorto, se non te lo avessero già detto, se magari in mezzo a questa volatilità hai perso la percezione, ti ricordo che la Borsa Italiana è ai livelli del 1986, come puoi vedere in questo grafico del Comit.

In questo, siamo pari al Giappone, che però ha una valuta che rispetto alla nostra – Lira o Euro che sia – in questi decenni si è rivalutata enormemente. Ventisei anni di stallo: un periodo molto lungo. Più lungo della Grande Depressione. In questo momento di nebbia della ragione, almeno ma non solo sui mercati, quando gli shrapnel degli interventi di governanti e economisti illuminano a tratti il terreno di battaglia, solo per poi renderlo ancora più indecifrabile; quando – al di là degli isterismi di mercati resi leggeri, quindi eterei, quindi volatili dall’assenza di molte delle mani che lo compongono normalmente (dov’è l’investitore italiano medio? riscatta i fondi perché è deluso e perché i soldi gli servono e lascia il mercato in mano a traders e hedge funds, spesso dalla stessa parte…) – regna l’incertezza totale; quando anche la sovranità decisionale di un Paese con tante colpe ma anche con tanti meriti e con tanta sofferenza in atto sembra minata e messa in dubbio dai malsani effetti di decenni di mala gestio della res publica (e lo dico con termini latini solo per ricordarci da che grande passato veniamo); quando la politica ordinaria, inconsapevole del fatto che essa null’altro è se non la schiuma sulla cresta delle onde dei megacicli della storia, riesce solo per gran parte di sé a secernere in questo frangente storico uno spettacolo tra il patetico e il disgustoso; quando il termine “Grande Repressione del 2012”, rischia di acquistare un senso molto più ampio di come lo avevo pensato inizialmente; quando la gente comune parlando ti dice che da Settembre non si arriva più a fine mese; quando licenziano i tuoi amici, che sai bravi e gran lavoratori; quando sai che potrebbe toccare a te: licenziare o essere licenziato (pardon: esodato); ecco: in un momento come questo, dove bisognerebbe fare come Charlie Brown e tornare a casa e mettersi sotto le coperte, o – come diceva De Filippo – “aspettà ch’ha dda passà a’nuttata”; non è facile dire che quella che si vede in fondo al tunnel forse non è la luce del trend (pardon: treno) che ci sta venendo addosso ma proprio la luce dell’uscita, quella che porta FUORI.

Ma è questo che intendo dire: lo dico piano, con mille dubbi, senza le certezze dei grandi e dei pazzi, con molti “ma” e “se” ma anche con una certa ferrigna convinzione che mi viene da una lunga, lunghissima frequentazione con i mercati e i modelli ciclici.

I mercati – e non intendo SOLO l’Italia ma ANCHE l’Italia, che è parte dell’Europa fino a prova contraria e parte del mondo – stanno inviando messaggi sottili, non semplici da cogliere ma – almeno ai miei modelli – progressivamente sempre più chiari. La grande sbornia del debito, di cui ancora si parla e che è ancora il centro, il fulcro ed epicentro di ogni movimento, si sta trasformando in nausea. L’INVESTITORE comincia a non capire più quale è il vantaggio fra detenere debito a tasso nominale zero virgola e tasso reale negativo, oppure – se vuole rendimento reale positivo – tasso “malato”, di paesi con la lebbra finanziaria come Italia e Spagna (la Grecia, povera, è già morta: e non lo sa) – e detenere partecipazioni azionarie di singole azioni, settori, paesi, aree, stili. Che non daranno cedola ma, se scelti bene, danno dividendo: saranno volatili, ma almeno sono reali.

Qui, oggi, 5 Agosto 2012, in questo momento cupo e difficile, dico una cosa semplice e chiara, un messaggio che vorrei che ciascuno di voi – se lo riterrà – si prendesse la briga di passare a un conoscente, a un amico, in un social network. Il messaggio è questo: il Bear Market iniziato nel 2000, l’Orso assassino che per quasi una intera generazione ha distrutto a più riprese ricchezze, potere di acquisto, che ha disintegrato chi gli si è opposto, che ha spazzato via governi, istituzioni, che ha chiesto un prezzo altissimo solo per il non soccombere nell’opporvisi, quell’Orso è stanco.

E’ ancora cattivo e pericoloso e può sul breve (da qui a qualche mese) fare ancora male, ma il suo “esame clinico” (leggi: i numeri dei modelli ciclici) è INESORABILE: il Grande Orso è alla fase finale della sua opera. Il coup de grace glielo stanno dando i tassi a zero, che rendono qualunque investimento potenzialmente migliore o comunque valutabile e credibile come alternativa rispetto alla liquidità. E siccome di liquidità ce n’è in giro ancora tanta, forse troppa, se solo una parte marginale di quella che si è beata della diminuzione dei prezzi (= deflazione) andasse a finire sulle borse, beh, allora ci sarebbe da divertirsi. Perché i mercati, con buona pace di tanti, le tendenze le creano coi flussi dell’oggi, non con i fondamentali del futuro e nemmeno con le decisioni o le dichiarazioni politiche.

Il prossimo mensile del mio report su www.cicliemercati.it sarà dedicato al bicchiere mezzo pieno. Dedico quindi questo post al bicchiere mezzo vuoto, ai dubbi, agli scenari residuali che ancora affollano il mio animo perfezionista.

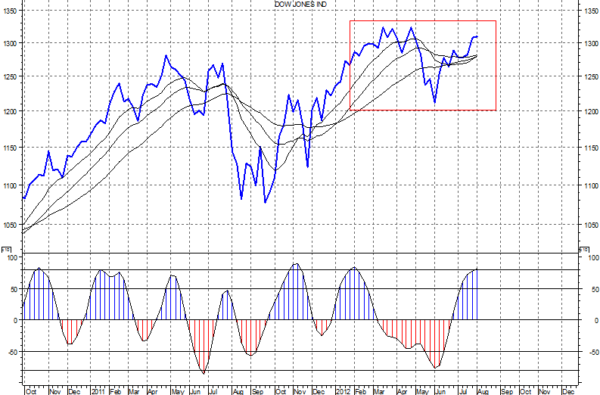

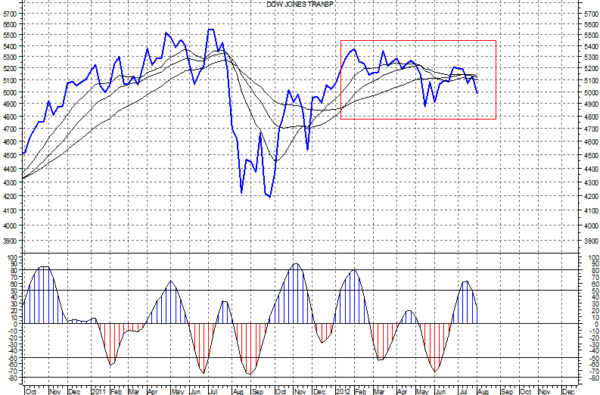

Il primo dubbio riguarda il trend stesso, che finora – preso sul medio/lungo e quindi su base mensile – è al rialzo solo sul mercato USA espresso in EUR e su pochi titoli. Tutti i mercati europei sono al ribasso o in fase di trading range. E le fasi di trading range possono concludersi in maniera ambivalente. Le fasi conclusive di un Bear Market sono sempre costellate di sorprese: “in cauda venenum”, nella coda sta il veleno, dicevano i latini.

Il secondo dubbio riguarda la situazione macro: talmente brutta da far sembrare sempre più probabile una inversione, se appena si troverà un buon accordo (e in questo caso oltre che uscire dal Bund bisognerà correre a ribilanciare i portafogli fuori dagli US e dentro EU e EMG). Ma anche talmente brutta da far temere, se gli interessi di parte prevarranno per l’ennesima volta, un effetto domino con possibile recessione mondiale: ci siamo, siamo a un passettino dal baratro, credetemi. E chi ci governa lo sa bene.

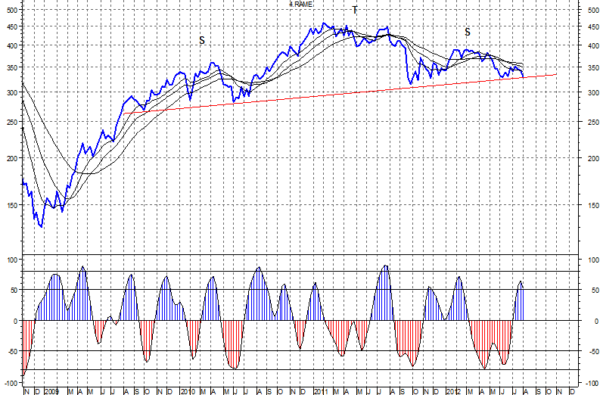

Poi c’è il terzo dubbio, il Rame, da sempre metallo industriale in excelsis e ora vicinissimo alla neckline di un grande Testa & Spalle ribassista, che se fosse rotto porterebbe implicazioni poco simpatiche sull’economia reale.

E poi c’è il quarto dubbio, la Dow Theory, con quella sua semplice e apparentemente datata necessità della riconferma fra l’indice Dow Industrials e il Dow Transportations, riconferma che tarda da mesi a venire al rialzo e anzi più volte sfiorata al ribasso.

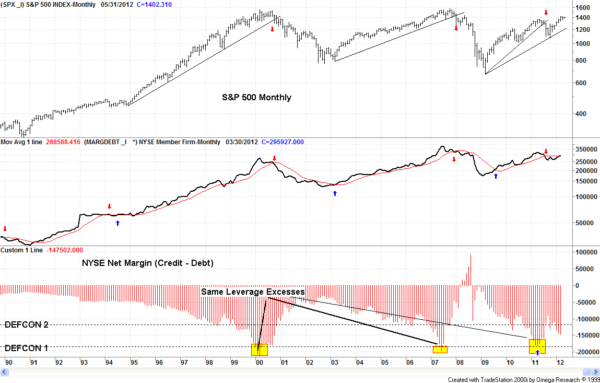

E poi c’è il quinto dubbio, la leva finanziaria sul NYSE, che dice che il grande casinò è ancora aperto e che le casse che prestano soldi ai giocatori vanno a pieno ritmo: è il Grande Sogno Americano in fondo, no?

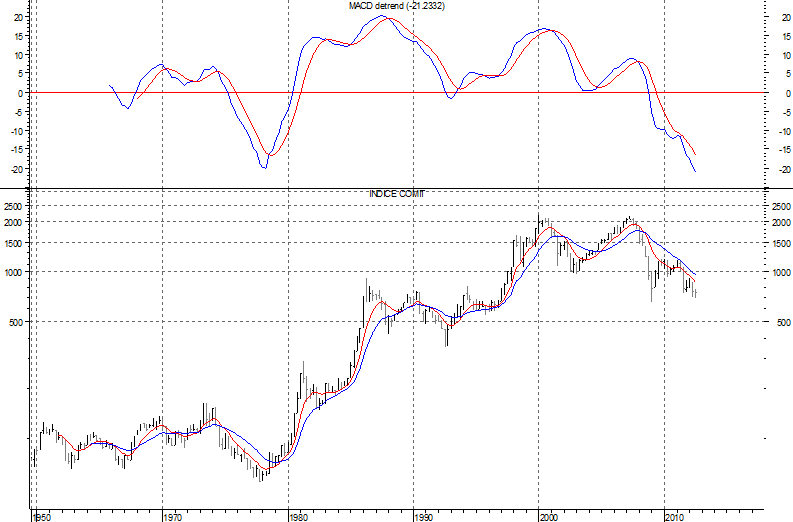

Insomma, di questi tempi si potrebbero raccontare tante storie nere per spaventare gli investitori raccolti intorno all’esiguo fuoco dei propri risparmi, ma questa volta ne provo a raccontare una diversa, una basata paradossalmente su un indicatore di lutto (la Coppock Guide, inventata da un prete amante dei mercati per replicare i periodi umani di lutto, 11-14 mesi), sulla mia metodologia ciclica che sta facendo intravedere cose che rendono la realtà attuale in parte in via di obsolescenza e su un altro vecchio indicatore, un MACD detrendizzato.

Tutti e tre questi strumenti dicono che in termini di lungo periodo ci siamo, che siamo in fondo o che il fondo lo stiamo per toccare, che forse l’animale stremato si appoggerà ancora, inciamperà ancora ma che da ora in avanti cercherà progressivamente di riprenderselo, il suo destino, e con lui tutti noi. Un grande segnale verrà quando la borsa comincerà davvero a fare meglio del reddito fisso: qualcosa in queste ultime sedute si comincia a vedere.

Perché la borsa non è lo specchio dei nostri mali ma è il nostro specchio fedele: nel suo crollo dobbiamo vedere il crollo del nostro sistema e nella sua futura rimonta noi dovremo saperci vedere belli e forti e vedere la NOSTRA rimonta, quella di un paese che – come ha scritto in modo epico il Giavazzi Francesco sul Corriere, allineandosi (se posso dirlo) alla proposta Savona già pubblicata a suo tempo su questo blog e che ora sta per diventare un disegno di legge – può e deve farcela da solo. Speriamo da investitori di essere capaci, in un impeto di nazionalismo sano, costruttivo e pragmatico, di ricomperarci con discreto timing e a buon prezzo il nostro Paese, se non per altro, almeno per semplice gelosia e avidità.

Francesco Caruso, 5 Agosto 2012

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.