Cosa succederà alla Grecia? Come andrà il referendum (ammesso che si faccia)? Esiste un approccio che permetta di gestire questo tipo di situazioni? Apparentemente, almeno in questo momento, un investitore che basasse le proprie scelte sulla soluzione della crisi greca sarebbe paragonabile a un giocatore di roulette che scommette sul rosso o sul nero.

CRISI GRECA = Esempio di applicazione piuttosto miope della Teoria dei Giochi e in particolare del Dilemma del Prigioniero = REFERENDUM = INCERTEZZA E POSSIBILI FALSI SEGNALI FINO A RISULTATO ACQUISITO

Sui mercati è opportuno e utile non dare alcun peso ai concetti di «ottimismo» o «pessimismo», che sono solo opinioni inutili. La cosa utile, invece, è essere chiari (anche con se stessi) nei punti di svolta e nei punti di accelerazione. L’importante è seguire un metodo e avere il coraggio di applicarlo. E’ lì che si gioca la partita.

A febbraio-marzo 2003 e 2009, chi vi scrive aveva pubblicato su diversi giornali prese di posizioni esplicite a favore dei mercati azionari, non soltanto sul breve periodo ma soprattutto sul medio/lungo periodo. Outlook esplicitamente rialzista a inizio del 2009 anche per ciò che riguarda la posizione sull’oro, che in quel momento non aveva ancora finito il suo bull market: e infatti dai livelli di quel momento raddoppiò, prima di arrivare al massimo del 2011. Passiamo al 2011, quando fu consigliato il settore Biotech (anche qui: pochi ne parlavano, ai tempi), e al 2012, quando in agosto fu pubblicato un post che sosteneva la tesi di un minimo generazionale del mercato azionario italiano, tesi ribadita anche su questa stessa rubrica nel 2013. Nello stesso periodo (estate 2012), fu esplicitamente suggerito l’acquisto di Btp a lunghissima scadenza e di obbligazioni ad alto rendimento (High Yield) che in quel momento presentavano parametri di valutazione assolutamente convenienti. Andando più avanti, ricordiamo come a inizio 2014 – quando tutti erano negativi sui mercati obbligazionari emergenti abbiamo espresso in controtendenza una view fortemente positiva.

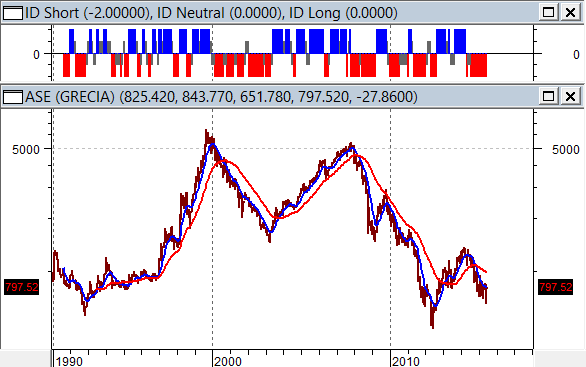

Tutto questo sembra vecchio di secoli. E adesso, chiede l’investitore affamato di rendimento? Adesso, in questo momento, non c’è nulla di neanche lontanamente simile, in termini di convenienza. I modelli matematici su cui si erano basate queste stesse indicazioni si sono quasi completamente scaricati di asset volatili (leggi: borse, bonds emergenti, high yield) e hanno fortemente ridotto anche la componente di tasso lungo governativo. In pratica, non sono mai stati così difensivi e scarichi dal Giugno 2008 ad oggi.

La ragione è che i modelli non vedono nessun mercato che sia nelle stesse condizioni di convenienza o chiarezza di trend degli esempi appena citati: anzi percepiscono rischio, quindi se ne stanno alla larga. La stessa Yellen si si è espressa in termini ammonitori sugli attuali eccessi. Nonostante questo si nota ancora una enorme compiacenza, che sostiene la tesi che le banche centrali abbiano a cuore l’investitore e abbiano a cuore una perpetuazione del rialzo. Come abbiamo più volte spiegato, l’obiettivo delle banche centrali nella loro azione di quantitative easing è completamente diverso e gli effetti sui mercati sono – per le stesse banche centrali – perlopiù delle conseguenze di importanza non primaria. Il vero, grandissimo problema che tutti fino a questo momento hanno sottovalutato è che l’azione delle banche centrali – come insegna la storia che è una eccellente maestra ma molto spesso ha la classe deserta – è mirata a obiettivi politici, uno dei quali probabilmente è quello di evitare un contagio della crisi nel caso di default greco. Ma questa azione non può andare avanti all’infinito e – comunque – fino a che andrà avanti non farà altro che creare enormi distorsioni sui mercati, in termini di valutazione e soprattutto di reazione da parte degli investitori, nel senso di revisione forzata dei parametri di rischio e di volatilità del proprio portafoglio.

In pochissimi lo sanno o l’hanno capito, a suo tempo: ma il primo serio e strutturato tentativo di QE da parte della FED avvenne nel 1993-1994, quando la forbice fra tassi a breve e tassi a lungo si aprì enormemente a causa di una deliberata politica della FED, che in una fase di rallentamento economico prestava soldi a bassissimo tasso e permetteva così alle banche e alle aziende che si indebitavano di acquistare bonds a tassi crescenti. In questo modo, banche e aziende si mettevano in tasca (in conto economico) il differenziale di rendimento, che a causa del calo del T-Bond continuò ad aumentare. Questo meccanismo di creazione di denaro dal nulla permise poi all’economia USA quella trionfale galoppata sostenuta dalla liquidità che fu il periodo 1995-2000, culminato con la bolla Internet. Evidentemente, a posteriori, la FED ha giudicato gli aspetti positivi di quella fase nettamente superiori a quelli negativi venuti dopo, se ha ripetuto il meccanismo del 93-94, amplificato a dismisura, nel periodo 2004-2007 e, ancora, dopo il crash del 2008. Ma l’azione della FED è stata almeno coronata da successo nel suo divenire. La fine nei precedenti passati era scritta ed è stata favorita dall’avidità umana che, nel suo apice, sfocia nella negazione della realtà e quindi del rischio: chi però aveva avuto a disposizione il rialzo e non si è fatto prendere la mano, ne è uscito più che bene. Purtroppo, la natura umana è tale per cui un trend magari dura per anni e anni ma viene scoperto dalla massa degli investitori solo alla fine, quando è nella fase finale di distribuzione che precede il naturale repricing. Così accade che ci si preoccupi dell’inflazione per anni e poi si corrano a comperare Bund decennali, ventennali, trentennali sotto lo 0.50% di rendimento, affamati di rendimento e nella speranza che la BCE e il suo QE (nato per motivi totalmente diversi, in particolare proprio per forzare la banche a finirla col giochino del prestito a tasso zero e reinvestimento in bonds governativi garantiti in ultima istanza dallo stesso prestatore, e per questo “minore” nei suoi effetti rispetto a quello USA, nato 6 anni prima) lo portino al -0.20%. Il ragionamento – totalmente scollegato dai concetti-base di investimento e rendimento – insito in questa aspettativa è stato duramente punito dai mercati nelle ultime settimane. Anni, anzi decenni di rendimento (infimo) sono stati bruciati in pochi giorni. Il P/E di un bond che rende 1% è 100; quello di un bond che rende 0.5% è 200. Gli investitori che hanno sperato in una coda di questa fiera dell’assurdo hanno adesso in pancia bonds che presumibilmente non ritorneranno mai più a quei prezzi. Anche in caso di soluzione positiva della crisi greca, meglio non illudersi.

Post pubblicati sui massimi dei bonds:

Eutanasia dell’investitore senza utilità

La vita artificiale dei bonds europei (Do bunds dream of electric rates?)

Nel prossimo post parleremo di borse e di un altro mito che sta per essere sfatato: la Salita Senza Fine della Borsa USA.

Stay tuned.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.