D come Deflazione

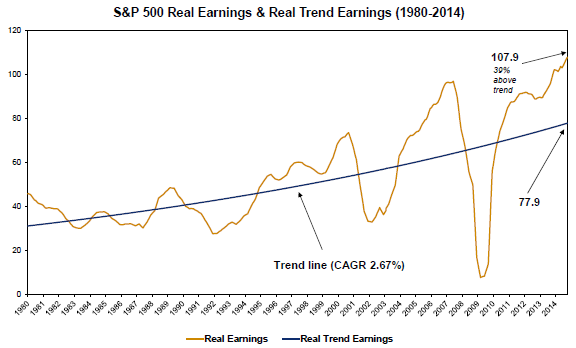

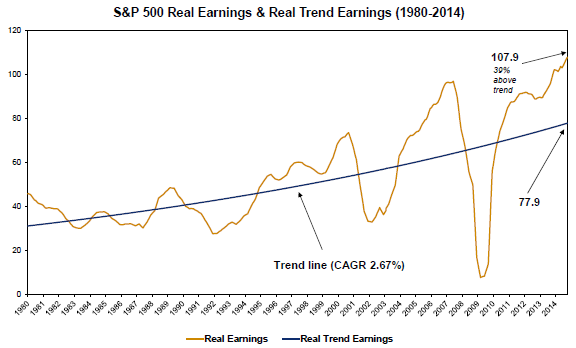

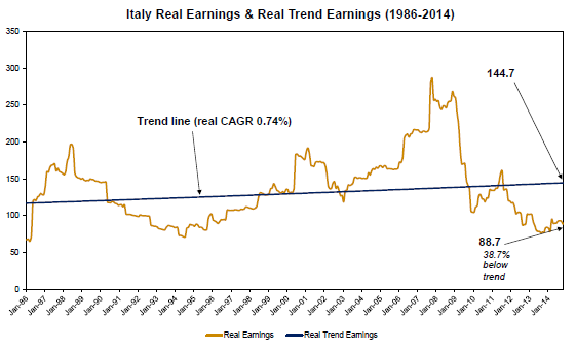

Dov’è l’inflazione? Lo spettro di Weimar, del popolo che andava a comperare il pane con le carrette piene di miliardi di Marchi svalutati che ancora angoscia gli economisti tedeschi, la parola economica più usata per decenni, sembra scomparsa. La vera parola d’ordine, il nuovo nemico da combattere (ma da parte di chi?) è: deflazione. A ondate tutto scende. Le commodities scendono. I prezzi della tecnologia scendono. Il potere di acquisto delle famiglie scende. I salari reali scendono. Alla fine, i fatti dimostreranno che il vero vincente in fase di deflazione è chi non ha debiti e chi riesce a mantenere il potere di acquisto. Ma l’inflazione è scomparsa? No. Si è semplicemente concentrata nei prezzi di molti asset finanziari. Gli americani la chiamano “Wall Street inflation”, per distinguerla dalla “Main Street inflation” che è quella dei prezzi al consumo: una alle stelle, l’altra non pervenuta.

D come Decoupling

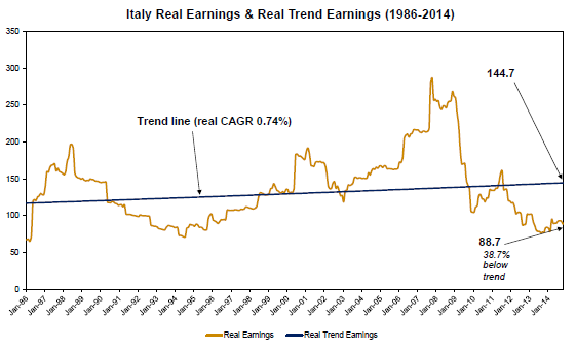

Per decenni siamo stati abituati a vedere i mercati azionari – ma soprattutto le valutazioni che sottostanno agli stessi – come correlati e quindi commisurabili tra loro. Da qualche anno questa correlazione non esiste semplicemente più. Gli USA se ne sono andati da una parte, l’Europa dall’altra, creando una enorme forbice di valutazione che chiamiamo in modo raffinato Decoupling. Pochissimi si stanno interrogando su quella che a mio avviso è invece una questione focale: questo Decoupling è una aberrazione (una delle tante) di questo ciclo o è qualcosa di strutturale, perché semplicemente è cambiata la base del calcolo? Detta in altri termini: non è che per caso gli USA si sono mangiati con le loro multinazionali una bella fetta del mondo e si sono allargati, mentre l’Europa si è ristretta (in senso economico)? Se così fosse, la sopravvalutazione degli USA e la sottovalutazione dell’Europa sarebbero molto meno evidenti e potrebbero rappresentare un fattore strutturale. Non dimentichiamoci che – secondo il famoso Modello della FED – il Giappone è rimasto sottovalutato in termini fondamentali per decenni.

D come Drenaggio

Possiamo chiamarlo Drenaggio oppure Repressione finanziaria, a piacere. La politica delle Banche Centrali ha portato i mercati – intesi non come entità astratta ma come insieme tangibile di investitori istituzionali (banche, assicurazioni, fondi pensione) e privati – a drenare dai mercati obbligazionari qualunque residuo valore, alla disperata ricerca del rendimento. I rapporti classici tra rendimento e volatilità sono saltati. Tutto è salito, sospinto verso l’alto dall’onda anomala della liquidità che però si è limitata al bacino degli asset finanziari, con pochi rivoli che sono riusciti a raggiungere l’economia reale. A chi troppo, a chi troppo poco.

D come Dividendo

Su diversi mercati azionari i Dividendi medi (intesi come dividendi cumulati degli indici) sono superiori alle cedole dei rispettivi bonds decennali. Dove questo non è ancora successo, potrebbe succedere a breve. Questo da un lato rende competitive in termini relativi le azioni, dall’altro rende completamente inefficienti come strumento le obbligazioni, dove l’investitore si mette in pancia in modo molte volte inconsapevole un rischio congiunto tassi/credito quasi mai remunerato adeguatamente dalla cedola. Restano davvero poche eccezioni, ma non nel senso di asset dove ci sia vero valore (come poteva esserci, per fare due esempi, su high yield e BTP un paio di anni fa), ma dove semplicemente c’è un disvalore minore che dalle altre parti. Chi investe adesso su obbligazioni governative svizzere o tedesche deve avere in mente qualcos’altro di diverso dal rendimento come motivazione, ad esempio un breakup dell’Europa, altrimenti commette uno dei peggiori errori finanziari – BCE o non BCE – della sua vita di investitore.

D come Dollaro

Il Dollaro, mi diceva uno dei miei due maestri, è come un barbone che ogni tanto trova la schedina vincente: il giorno prima lo vedi vestito di stracci, il giorno dopo in limousine e col frac. Ragion per cui ti ricordi di com’era ieri e non gli dai credito, e paghi caro l’errore. Il Dollaro da qualche mese ha smesso i panni del barbone, forse per un bel pezzo: non va sottovalutato, anche perché sembra che abbia preso (momentaneamente? definitivamente?), nelle dinamiche psicologiche e di allocazione degli investitori, il posto dell’oro come valvola di depressurizzazione del sistema. Il Dollaro in questo momento ha tutto a favore rispetto all’Euro (scenario economico, scenario di tassi, scenario politico) e difatti qui non scopro nulla, lo dicono in molti: ma quanti di questi hanno realmente già preso posizione e quanti aspettano una correzione per farlo? I mercati quasi sempre sono più furbi dei furbi. Il Dollaro alla fine del 2015 sarà più forte di adesso e ogni correzione di qualche figura sarà occasione di acquisto.

D come Deleveraging

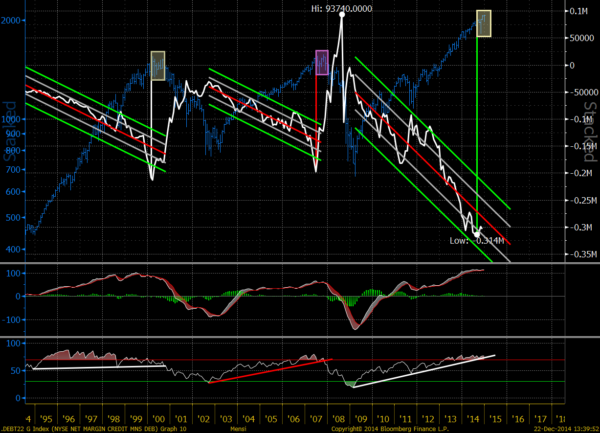

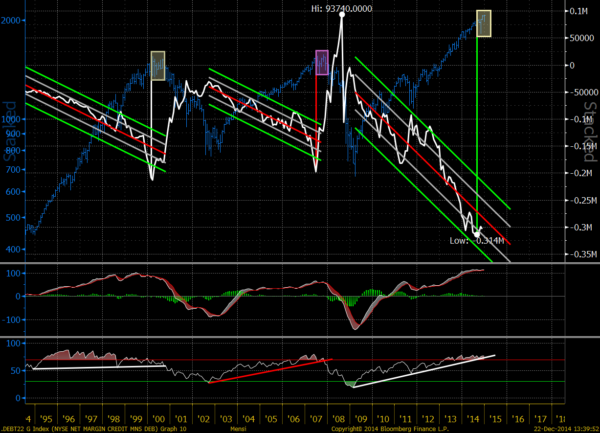

Avrei anche potuto scrivere: D come Damocle. Una delle grandi incognite, una vera Spada di Damocle che pende costantemente sulla testa del sistema finanziario e sui mercati è il livello di indebitamento a leva che ha favorito i rialzi-monstre di molti asset negli ultimi anni, ovviamente supportato dalla politica dei tassi zero. Sul mercato americano (dati ufficiali NYSE), la leva ha raggiunto recentemente i massimi di sempre sia intermini assoluti che rispetto al PIL USA. Tanto per capirci, siamo ai livelli del 2007 e del 2000. Possiamo salire ancora? Forse. Intanto, nell’ultimo bimestre la leva è leggermente rientrata, forse a causa della fine del QE: nel 2000 e nel 2007 il rientro della leva precedette di pochi mesi il top dei mercati. Se questo rientro dovesse diventare per qualche motivo una fuga in massa dalla stalla, le Banche Centrali avrebbero un altro problema da gestire, il Deleveraging selvaggio. Immaginate di avere 1000 sul conto e una posizione a leva 10 o 20: basterebbe un calo del 10% o 5% del sottostante, qualunque esso sia, per farvi saltare come tappi di champagne. Ma sareste costretti alla vendita forzata o a versare nuovi soldi – cioè al “margin call” – molto prima. Questo è uno dei motivi per i quali le Banche Centrali continuano a inviare rassicurazioni e messaggi di supporto ai mercati ogni volta che una discesa dura più di due o tre sedute.

D come Dicembre

Sui mercati, Dicembre è noto come il mese del rally: ribilanciamenti, “window dressing”, buoni propositi per l’anno che viene, un ottimismo di fondo che deriva dall’avercela fatta – bene o male – anche per quest’anno e dal cercare di non restare indietro in vista del prossimo, liquidità che arriva. Di solito l’andamento di Dicembre e Gennaio (congiunto, però) è un discreto barometro per comprendere l’anno borsistico. Più spesso, i rialzi eccessivi in questo periodo sono buone occasioni di trading (ma solo sui mercati e titoli forti) e ancora migliori occasioni di presa di profitto alla fine della spinta stagionale. Per ora, direi per fortuna, la stagionalità e le Banche Centrali hanno aiutato l’investitore a passare un Natale migliore: vedremo cosa ci riserverà il cambio d’anno.

Dov’è l’inflazione? Lo spettro di Weimar, del popolo che andava a comperare il pane con le carrette piene di miliardi di Marchi svalutati che ancora angoscia gli economisti tedeschi, la parola economica più usata per decenni, sembra scomparsa. La vera parola d’ordine, il nuovo nemico da combattere (ma da parte di chi?) è: deflazione. A ondate tutto scende. Le commodities scendono. I prezzi della tecnologia scendono. Il potere di acquisto delle famiglie scende. I salari reali scendono. Alla fine, i fatti dimostreranno che il vero vincente in fase di deflazione è chi non ha debiti e chi riesce a mantenere il potere di acquisto. Ma l’inflazione è scomparsa? No. Si è semplicemente concentrata nei prezzi di molti asset finanziari. Gli americani la chiamano “Wall Street inflation”, per distinguerla dalla “Main Street inflation” che è quella dei prezzi al consumo: una alle stelle, l’altra non pervenuta.

D come Decoupling

Per decenni siamo stati abituati a vedere i mercati azionari – ma soprattutto le valutazioni che sottostanno agli stessi – come correlati e quindi commisurabili tra loro. Da qualche anno questa correlazione non esiste semplicemente più. Gli USA se ne sono andati da una parte, l’Europa dall’altra, creando una enorme forbice di valutazione che chiamiamo in modo raffinato Decoupling. Pochissimi si stanno interrogando su quella che a mio avviso è invece una questione focale: questo Decoupling è una aberrazione (una delle tante) di questo ciclo o è qualcosa di strutturale, perché semplicemente è cambiata la base del calcolo? Detta in altri termini: non è che per caso gli USA si sono mangiati con le loro multinazionali una bella fetta del mondo e si sono allargati, mentre l’Europa si è ristretta (in senso economico)? Se così fosse, la sopravvalutazione degli USA e la sottovalutazione dell’Europa sarebbero molto meno evidenti e potrebbero rappresentare un fattore strutturale. Non dimentichiamoci che – secondo il famoso Modello della FED – il Giappone è rimasto sottovalutato in termini fondamentali per decenni.

D come Drenaggio

Possiamo chiamarlo Drenaggio oppure Repressione finanziaria, a piacere. La politica delle Banche Centrali ha portato i mercati – intesi non come entità astratta ma come insieme tangibile di investitori istituzionali (banche, assicurazioni, fondi pensione) e privati – a drenare dai mercati obbligazionari qualunque residuo valore, alla disperata ricerca del rendimento. I rapporti classici tra rendimento e volatilità sono saltati. Tutto è salito, sospinto verso l’alto dall’onda anomala della liquidità che però si è limitata al bacino degli asset finanziari, con pochi rivoli che sono riusciti a raggiungere l’economia reale. A chi troppo, a chi troppo poco.

D come Dividendo

Su diversi mercati azionari i Dividendi medi (intesi come dividendi cumulati degli indici) sono superiori alle cedole dei rispettivi bonds decennali. Dove questo non è ancora successo, potrebbe succedere a breve. Questo da un lato rende competitive in termini relativi le azioni, dall’altro rende completamente inefficienti come strumento le obbligazioni, dove l’investitore si mette in pancia in modo molte volte inconsapevole un rischio congiunto tassi/credito quasi mai remunerato adeguatamente dalla cedola. Restano davvero poche eccezioni, ma non nel senso di asset dove ci sia vero valore (come poteva esserci, per fare due esempi, su high yield e BTP un paio di anni fa), ma dove semplicemente c’è un disvalore minore che dalle altre parti. Chi investe adesso su obbligazioni governative svizzere o tedesche deve avere in mente qualcos’altro di diverso dal rendimento come motivazione, ad esempio un breakup dell’Europa, altrimenti commette uno dei peggiori errori finanziari – BCE o non BCE – della sua vita di investitore.

D come Dollaro

Il Dollaro, mi diceva uno dei miei due maestri, è come un barbone che ogni tanto trova la schedina vincente: il giorno prima lo vedi vestito di stracci, il giorno dopo in limousine e col frac. Ragion per cui ti ricordi di com’era ieri e non gli dai credito, e paghi caro l’errore. Il Dollaro da qualche mese ha smesso i panni del barbone, forse per un bel pezzo: non va sottovalutato, anche perché sembra che abbia preso (momentaneamente? definitivamente?), nelle dinamiche psicologiche e di allocazione degli investitori, il posto dell’oro come valvola di depressurizzazione del sistema. Il Dollaro in questo momento ha tutto a favore rispetto all’Euro (scenario economico, scenario di tassi, scenario politico) e difatti qui non scopro nulla, lo dicono in molti: ma quanti di questi hanno realmente già preso posizione e quanti aspettano una correzione per farlo? I mercati quasi sempre sono più furbi dei furbi. Il Dollaro alla fine del 2015 sarà più forte di adesso e ogni correzione di qualche figura sarà occasione di acquisto.

D come Deleveraging

Avrei anche potuto scrivere: D come Damocle. Una delle grandi incognite, una vera Spada di Damocle che pende costantemente sulla testa del sistema finanziario e sui mercati è il livello di indebitamento a leva che ha favorito i rialzi-monstre di molti asset negli ultimi anni, ovviamente supportato dalla politica dei tassi zero. Sul mercato americano (dati ufficiali NYSE), la leva ha raggiunto recentemente i massimi di sempre sia intermini assoluti che rispetto al PIL USA. Tanto per capirci, siamo ai livelli del 2007 e del 2000. Possiamo salire ancora? Forse. Intanto, nell’ultimo bimestre la leva è leggermente rientrata, forse a causa della fine del QE: nel 2000 e nel 2007 il rientro della leva precedette di pochi mesi il top dei mercati. Se questo rientro dovesse diventare per qualche motivo una fuga in massa dalla stalla, le Banche Centrali avrebbero un altro problema da gestire, il Deleveraging selvaggio. Immaginate di avere 1000 sul conto e una posizione a leva 10 o 20: basterebbe un calo del 10% o 5% del sottostante, qualunque esso sia, per farvi saltare come tappi di champagne. Ma sareste costretti alla vendita forzata o a versare nuovi soldi – cioè al “margin call” – molto prima. Questo è uno dei motivi per i quali le Banche Centrali continuano a inviare rassicurazioni e messaggi di supporto ai mercati ogni volta che una discesa dura più di due o tre sedute.

D come Dicembre

Sui mercati, Dicembre è noto come il mese del rally: ribilanciamenti, “window dressing”, buoni propositi per l’anno che viene, un ottimismo di fondo che deriva dall’avercela fatta – bene o male – anche per quest’anno e dal cercare di non restare indietro in vista del prossimo, liquidità che arriva. Di solito l’andamento di Dicembre e Gennaio (congiunto, però) è un discreto barometro per comprendere l’anno borsistico. Più spesso, i rialzi eccessivi in questo periodo sono buone occasioni di trading (ma solo sui mercati e titoli forti) e ancora migliori occasioni di presa di profitto alla fine della spinta stagionale. Per ora, direi per fortuna, la stagionalità e le Banche Centrali hanno aiutato l’investitore a passare un Natale migliore: vedremo cosa ci riserverà il cambio d’anno.

Nel frattempo, Buone Feste e Buon 2015 a tutti.

Il fattore D

ultima modifica: 2014-12-24T17:51:11+00:00

da

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.