Questo post è un estratto da “Scenari e tendenze”, report trimestrale di www.cicliemercati.it

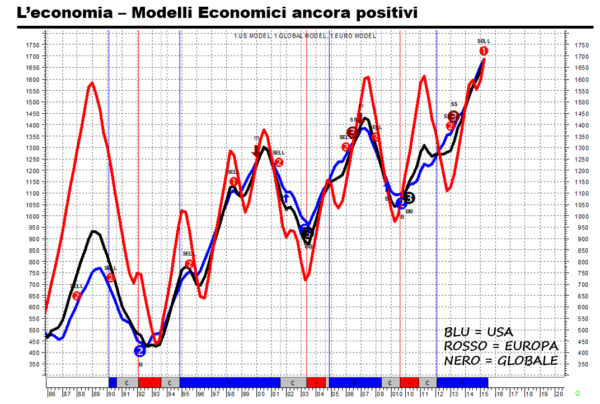

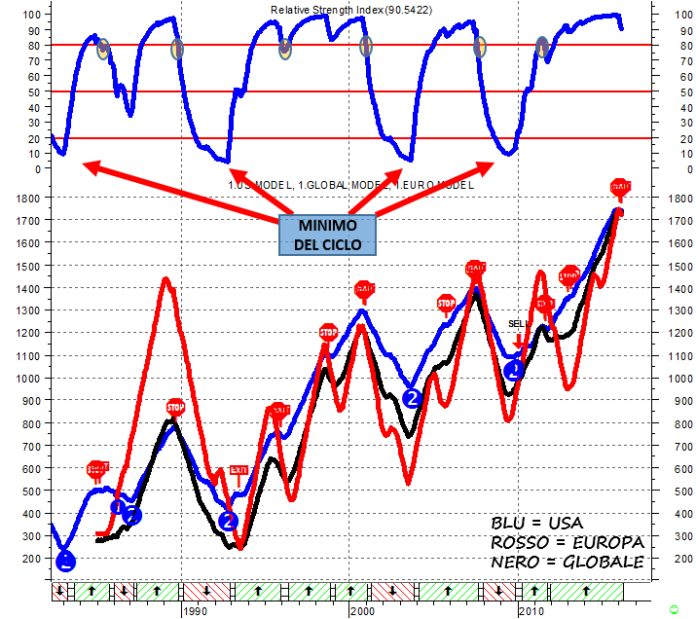

Il problema principale è che – da molto tempo a questa parte e in gran parte del mondo – i mercati finanziari non sono lasciati liberi di esprimersi secondo le vere valutazioni a cui fisiologicamente tenderebbero, ma vengono costantemente tenuti sotto controllo – il che in questo caso non ha esclusivamente accezioni positive – e sotto un rigoroso monitoraggio dalle banche centrali, le quali stanno usando a dismisura l’unica arma di cui dispongono e cioè il QE.Perché questa è l’unica arma? Perché la pulsione profonda delle banche centrali è quella di distorcere l’essenza del ciclo economico e di cercare di linearizzarlo quanto più possibile, in maniera da avere non più fasi positive alternate a fasi di contrazione, ma una unica linea costante positiva con piccole impennate, immediatamente contrastate da movimenti restrittivi della politica monetaria e piccole discese, immediatamente contrastate da movimenti di allentamento. Di fatto, negli ultimi decenni per lunghi periodi questo obiettivo si è realizzato, salvo poi far riemergere le tensioni in maniera improvvisa: 2000-2003, 2007-2009, 2011-2012 in Europa. Quest’ultimo giro poi il prezzo è tutto da verificare, cioè l’azzeramento dei tassi di interesse e quindi l’azzeramento del principale cannone/arma delle banche centrali stesse.

A questo punto, difatti, avendo esaurito nella crisi del 2008 le residue possibilità di abbassamento dei tassi – intendo dire non quelle nominali e abbastanza risibili dello 0.25 ma quelle vere e quindi efficaci sulla parte viva dell’economia – le banche centrali sono dovute ricorrere a una escavatrice (il QE) che ha permesso loro di andare sotto a quello che tutti immaginavamo essere il pavimento dei tassi di interesse per scavare una buca profonda alla ricerca di nuove strade per stimolare l’economia. Così facendo le banche centrali si sono però messe all’angolo da sole, perché a questo punto il mondo – almeno gran parte del mondo finanziario occidentale – è un drogato senza speranza: drogato dalla costante necessità di soldi che gli permettono di andare avanti, ma senza più quella vera spinta vitale che c’era prima, con un movimento positivo rallentato («Slow Normal»).

Tutto questo di per sé non sarebbe dannoso – l’intenzione di creare un «mondo perfetto» o meglio «perfettamente sotto controllo» è evidente – se non fosse che, come per ogni drogato che viene tenuto sotto controllo con il metadone, arriva inevitabilmente un punto critico. E il punto critico già adesso comincia a mostrare le sue varie sfaccettature: senza entrare nel merito di singoli fattori o di singole cause, tutti abbiamo visto negli ultimi mesi cosa è successo ad alcune bolle finanziarie. La prima quella (ovvia e ipersegnalata) dei tassi di interesse e dei mercati obbligazionari, i quali un certo momento si sono trovati di fronte alla dura realtà del fatto che un bond non può rendere meno di un tot perché è un controsenso talmente sfacciato da non essere più accettabile da nessun investitore. La seconda, quella più recente della bolla della borsa cinese (anch’essa ripetutamente segnalata) che – fomentata dalla stessa banca centrale – è scoppiata nel momento in cui meno era opportuno e cioè poco dopo che erano entrati sul mercato moltissimi piccoli investitori i quali, allettati dalle performance dei mesi precedenti, non hanno esitato a buttarsi nella fase speculativa anche andando a leva.

Il meccanismo della leva finanziaria è perverso, per cui al primo piccolo vuoto d’aria la borsa cinese si è trovata senza alcun supporto ed è crollata. A quel punto gli stessi fautori di questo movimento sono rientrati sul mercato con una serie di manovre che definire strabilianti è poco e sulle quali l’opinione pubblica e in particolar modo l’opinione pubblica finanziaria ha praticamente fatto il gioco delle tre scimmiette: non vedo, non sento, non parlo. E’ veramente incredibile che in quella che a tutti gli effetti è una delle due principali economie mondiali si possa intervenire in maniera così spudorata e manipolare il mercato attraverso una forma di caccia alle streghe di ipotetici speculatori, i quali in realtà non sono altro che le vittime della stessa politica di soldi facili messa in atto deliberatamente. E’ inconcepibile che uno dei due attori principali dell’economia globale addirittura arrivi a forme di manipolazione quali il vietare di esprimere opinioni negative sui titoli cinesi e di “suggerire” ai fondi di evitare le vendite. I mercati dovrebbero essere lasciati liberi di ritrovare da soli equilibri e convenienza.

Se guardiamo nella vera struttura dei mercati finanziari di questa estate 2015, troviamo quindi livelli di manipolazione mai raggiunti prima d’ora. Sono manipolati palesemente i mercati obbligazionari, che non sono ormai altro che un deserto dei tartari di illiquidità governato da sparuti manipoli, armati delle bombe atomiche del QE. Sono manipolati sicuramente alcuni mercati azionari, tra cui quello cinese appunto e quello giapponese, dove il premier in un disperato sforzo di ricreare un ciclo economico virtuoso ha addirittura caldamente consigliato (che è una perifrasi per obbligato) i gestori dei fondi pensione ad acquistare a mani basse bonds di bassa qualità ma di alto rendimento e azioni.

Ma il vero paradosso è che a questo punto risultano manipolate le stesse scelte degli investitori, i quali completamente deprivati di classi di asset a basso rischio dove mettere i loro soldi si stanno esponendo a situazioni che molto probabilmente sono lontane da quelle che in condizioni normali sceglierebbero per i loro investimenti. In questo ambiente si inserisce poi un’altra manipolazione, non voluta ma derivata da tutte quelle di cui abbiamo parlato, e cioè quella del valore: per cui in assenza di parametri di valutazione coerenti si finisce per non avere più la percezione di un mercato come “caro” o “non caro”.

Facciamo due esempi pratici ma calzanti e cioè quelli del mercato azionario americano e del mercato azionario europeo. I PE medi storici di questi mercati si aggirano intorno a 15. Ora, se facciamo una semplice media tra quelli che sono i PE attuali dei mercati e quelli che sono i PE prospettici a un anno, vediamo che questa media si aggira intorno a 17 per i mercati azionari europei – in particolare per l’Eurostoxx 50 – e intorno a 18 per l’indice americano. Questo significa che i mercati azionari in questo momento – parliamo dei due principali mercati azionari delle economie avanzate – non sono particolarmente a buon mercato: il mercato europeo, dati storici alla mano, è sopravvalutato di circa il 15 per cento mentre il mercato americano è sopravvalutato di circa il 20 per cento. Diciamo per semplicità che l’indice Eurostoxx 50 sarebbe a fair value intorno a 3000 punti, mentre l’indice Standard & Poor’s 500 sarebbe a fair value sotto i 1700 punti: e – ripetiamo – non stiamo parlando di sottovalutazione ma semplicemente di valutazione media storica…

SCARICA IL QUARTERLY REPORT “SCENARI E TENDENZE” E LE APPENDICI (clicca qui per informazioni)

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.