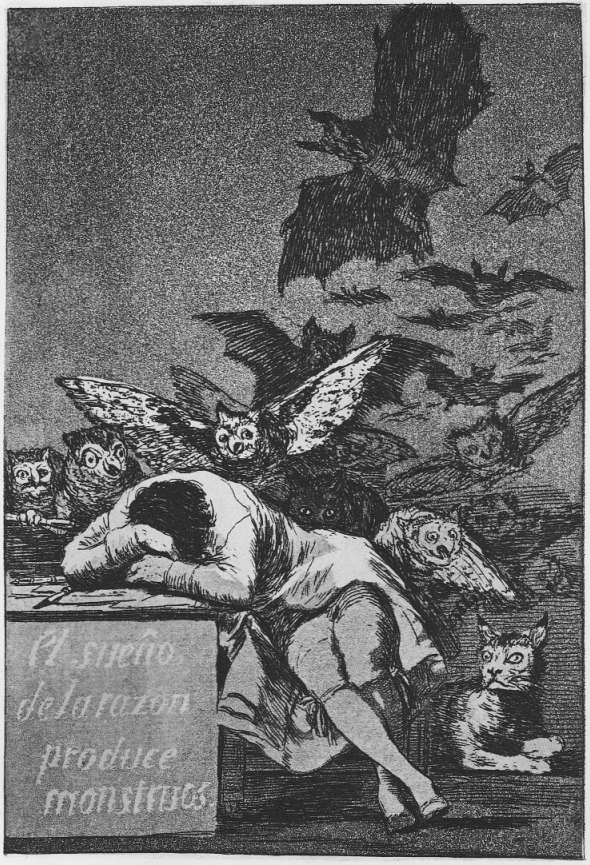

Il sonno della ragione genera mostri. Vale anche sui mercati. Parole come pietre. Numeri come pietre. Nel sonno della ragione i numeri urlano.

Ai livelli di oggi il P/E del Bond 10 anni USA, calcolato come reciproco del rendimento (= 1/yield) è 50. Il P/E del Bund 10 anni tedesco è oltre 40. Se questi bonds fossero azioni, sarebbero azioni di un settore ad altissima crescita nella fase finale di una superbolla. Qualcosa tipo Internet nel 1999-2000. Qualcosa CHE SCOTTA, qualcosa da VENDERE (nel senso di “liquidare”), NON DA COMPERARE COME SE IL MONDO FINISSE DOMANI. Fissare un tasso di remunerazione per i propri soldi al 2-2,5% per i prossimi 10 anni significa credere allo scenario più catastrofico che ci sia. Se il Bund tedesco ritornasse solo dov’era un mese fa, chi lo avesse comperato a fine della scorsa settimana si troverebbe nella poco simpatica condizione di dover aspettare due anni di cedole solo per ritornare sul prezzo di acquisto. Ma questo è solo un esempio del totale, assoluto, devastante SONNO DELLA RAGIONE che pervade i mercati e – purtroppo – alcuni esperti (ma non tutti: ho sentito anche fare valutazioni di grandissimo interesse, ma sempre da “voci indipendenti”). Altri esempi: agli utili attuali l’Eurostoxx50 ha un P/E inferiore a 7, tutte le banche italiane messe assieme non capitalizzano nemmeno come la HSBC e la Apple capitalizza il 75% della borsa italiana. Di tutta. Con buona pace di Steve Jobs, ne dubito.

Esiste un tempo per ogni cosa. Panta rei, tutto scorre e tutto si muove in cicli. Alcuni davvero veloci. Esiste un tempo in cui un investimento è un rischio (come le borse da Aprile-Maggio in poi) e ne esiste un altro in cui lo stesso investimento è un’opportunità. Esempio: le borse, almeno dal punto di vista tattico.

Esempi inversi: bund, bond e oro. Tatticamente sono mercati in chiarissimo eccesso. Nulla toglie, soprattutto per l’oro, che possa entrare in bolla. Ma l’oro che io ho “spinto” e cavalcato pubblicamente (articoli dal 2001 in avanti, esempio quello sul Sole24Ore di inizio 2009; intervento di Rimini 2010; intervento IWBank Marzo 2011; tutti gli ultimi post) era sano, questo comincia a essere pompato dai media e sulla bocca di tutti, dopo essere stato osteggiato per 10+ anni. Forse anche per il bambino giallo si avvicina il tempo di un po’ di riposo.

Altri numeri. L’indice italiano è sui livelli del 1986 ed è arrivato, dopo lunga e contorta strada, alla base del canalone secolare rialzista.

OVVIAMENTE non ho la minima idea se “questo” sia “il” minimo o no. Ovviamente non ho certezze di nessun genere e l’indice potrebbe tranquillamente scendere nelle prossime settimane – o nel 2012 – sotto i minimi di Marzo 2009. Ma questi livelli sono un RISCHIO o sono un’OPPORTUNITA’? L’area 5000 del DAX è un RISCHIO o è un’OPPORTUNITA’?

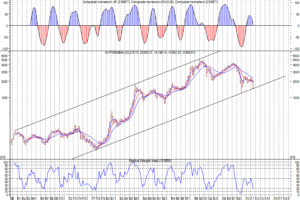

Immaginate il bungee jumping. Io lavoro con alcuni “miei” strumenti tecnici e con altri che sono puramente matematici. Tra questi ve ne sono due: il primo esprime il TREND, ed in questo momento è ovviamente negativo. Il secondo esprime l’OPPORTUNITA’ e si muove in modo sostanzialmente contrario rispetto al trend. Quando il mercato è in eccesso al rialzo diventa rosso e negativo. Quando il mercato scende oltre certi limiti diventa verde e positivo.

La differenza fra questi due indicatori – il secondo meno il primo – esprime da un punto di vista matematico il grado di rischio/opportunità dei vari mercati. In pratica, agisce come un ELASTICO. Quando l’elastico è troppo tirato, le probabilità di un movimento – anche forte – in senso opposto diventano elevatissime. Questo è esattamente quello che sta succedendo ora con questi mercati, specialmente con le borse. L’elastico è tirato come mai negli ultimi decenni. I numeri dei miei modelli urlano di ritornare alla ragione. Urlano che si sta avvicinando – questione di giorni, al massimo di due-tre settimane – una inversione di breve al rialzo, che sarà particolarmente violenta su molti dei mercati, titoli e settori penalizzati: Italia, Dax, SMI, banche.

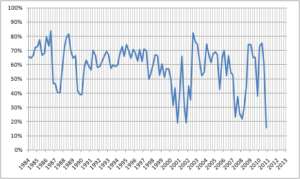

Ci avviciniamo quindi al momento in cui chi è appeso alla corda elastica del bungee jumping è convinto che la corda non reggerà, che si andrà a schiantare e che ha fatto una gran fesseria a saltare. E invece la corda tiene, la discesa si ferma e il rimbalzo successivo è violentissimo e liberatorio. Faccio vedere, per visualizzare, un altro mio indicatore, il BREADTH INDICATOR, che esprime la percentuale di titoli in trend positivo di un paniere che comprende le blue chips mondiali.

L’indicatore è considerevolmente più basso dei “panic lows” 2001 e 2008-2009. Se il mondo non è finito in quei casi – e i mercati neanche – non credo che finirà ora. Non credo a scenari catastrofisti, anche se è evidente (ma ne parlerò successivamente, in un altro post) che non esistono bacchette magiche e che le economie – come purtroppo era ipotizzabile già da mesi guardando i numeri da una prospettiva disincantata – sono in “big trouble”. Mi aspetto nei prossimi mesi dati orribili sull’occupazione, sia negli USA che in Europa. Mi aspetto anche che prima di un “vero” Bull Market ciclico, che forse avrà caratteristiche di potenza e ampiezza oggi difficilmente ipotizzabili anche dal più sfrenato ottimista, passino mesi, forse parecchi. E che il “pain and trouble” sui mercati si prolunghi – magari sotto forma di semplice assenza di profittabilità – fino a un disamore totale.

Ma i mercati ragionano con un altro ritmo: e i miei modelli indicano che, almeno sul breve “questi” mercati sono vicinissimi ad aver incorporato nei prezzi uno scenario talmente catastrofista da non essere più condivisibile. Gli algoritmi indicano che vi sono ALTISSIME PROBABILITA’ STATISTICHE che tra ora e metà Settembre prenda corpo un “turning point” di breve-medio termine con le caratteristiche illustrate sopra. E’ chiaro che – come per il bungee jumping – l’ultima parte del percorso, laddove regna l’emotività allo stato brado, è la meno gestibile. Possono bastare alcune sedute negative per spostare il minimo di un 10-15% verso il basso. L’oro può arrivare a 2000. Il Bund può arrivare a rendere meno del 2%. Ma sono eccessi, sia da un punto di vista tecnico, statistico, matematico che secondo il semplice buon senso. Qualunque operatività va tarata di conseguenza e senza l’illusione di prendere “il” minimo o di tornare sui massimi dell’anno. Per alcuni titoli, il semplice recupero di un terzo dell’ultima discesa può voler dire guadagni di molte decine di punti percentuali. Massima cautela su bonds e oro, lo ripeto: senza nessuna pretesa di prendere “i” massimi, ma soltanto cercando di capire dove esiste valore e dove invece regnano il disvalore e una certa dose di panico+mania.

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.