L’investitore è di gran lunga il nemico più letale di se stesso. Quando il mercato scende, teme il tracollo ma – sotto sotto – cova la velleità del cercare i minimi con un colpo alla Maradona. Quando sale, valuta la salita come incongrua ed eccessiva ed è ipersensibile a qualunque minima fluttuazione che lo porti a pensare che ci sia un massimo. E’ così, per quasi tutti, quasi sempre. Questo è uno dei motivi per cui i mercati sono perfette macchine per deludere e hanno – in ultima analisi – ragione sempre e solo loro. Categorizzando in ordine di gravità gli errori, almeno secondo la mia personale esperienza, ipotizzo questa classifica:

– al primo posto assoluto e incontrastato nella classifica delle strategie che consumano, fanno crollare l’autostima e alla fine si rivelano una vera delusione in termini di [ritorno:rischio] c’è LA RICERCA DEL TOP IN UN TREND RIALZISTA; (TIPO 1)

– segue, a grande distanza ma lievemente meno letale, se affrontata con i dovuti strumenti: LA RICERCA DEL MINIMO IN UN TREND RIBASSISTA; (TIPO 2)

– molto meno pericolosa e molto spesso profittevole, invece, anche se non semplice, è LA RICERCA DEI MINIMI NELLE CORREZIONI AL RIBASSO DI UN UPTREND; (TIPO 3)

– ultima, quindi prima per logica, opportunismo, reward/risk e profittabilità è LA RICERCA DEI MASSIMI NELLE CORREZIONI AL RIALZO IN UN DOWNTREND (TIPO 4).

Perché? Semplice. Primo, perché un trend va assecondato e non combattuto, in quanto nessuno sa quando finisce se non dopo l’ultima correzione. Secondo, perché in presenza di un asset sottostante (borsa, bond, commodity ecc.: ma non quindi quando si parla di valute che sono una il reciproco dell’altra) la fase distributiva (top) è spesso lavorata, lunga. Mentre la fase di calo, che si tratti di correzione (che serve a correggere eccessi tecnici e psicologici e a riportare dubbio nel trend di base) o di movimento al ribasso, termina molto spesso con un picco di volatilità (capitolazione, panic selling) seguito dall’inversione, quindi un movimento più veloce.

LEGGE DI GRAVITA’ APPLICATA AI MERCATI: I CALI SONO MEDIAMENTE MOLTO PIU’ VOLATILI E CONCENTRATI NEL TEMPO DELLE SALITE.

Terzo, perché la psiche umana tende a far prevalere il basso istinto (paura, avidità) sull’algido calcolo probabilistico: quindi le due strategie migliori > attendere con pazienza le correzioni (al ribasso in un uptrend e al rialzo in un downtrend) per sfruttarle, sono quanto di più lontano ci sia dall’atteggiamento di mercato della maggior parte degli operatori, investitori ma spesso anche traders.

Quindi mi immagino il ruminamento mentale dopo essere passati da una situazione di crisi ipervolatile a una specie di Nirvana in cui tutto sale titic e titoc, con la volatilità e lo sprint di un vecchio canarino in gabbia.

ECCO IL MONDO PERFETTO – I tassi sono a zero e saranno mantenuti così in quanto le banche centrali non possono permettersi di rinnovare il proprio debito se non a tassi infimi, pena un rapido ritorno agli inferi del rapporto debito/PIL. Ora, questo da un lato svuota di ogni significato di investimento la parte bond, o almeno così dovrebbe per l’homo rationalis, in quanto A) i titoli pubblici con rating accettabile garantiscono solo di perdere potere di acquisto reale a scadenza; B) i corporate hanno stretto tantissimo in termini di rischio di credito e prezzano il rischio tasso in modo totalmente incongruo in prospettiva (ma questo è comune a tutto il mondo bond, ormai mitridatizzato dai mamba delle banche centrali e devoto sacerdote della perpetuazione degli zero rates). Gli unici che hanno un po’ di valore sembrerebbero proprio i governativi degli ex paesi in predefault (Italia) e gli high yield bonds, che hanno un flusso cedolare ancora notevole. Questa regione del mondo perfetto sale perché gli viene impedito di scendere: al massimo sta ferma. Poco rendimento, poco rischio (apparentemente).

L’investitore che vuol vivere in questa vasta regione la trova quindi in questo periodo molto tranquilla, sotto rigoroso controllo delle autorità ma anche scarsamente attrattiva: si vivacchia ma non si diventa certo ricchi, almeno non ora. Anzi, nel tempo, i numeri dicono (e qui Buffett ha ragione, vedi post precedente) che il potere di acquisto reale viene eroso abbastanza velocemente.

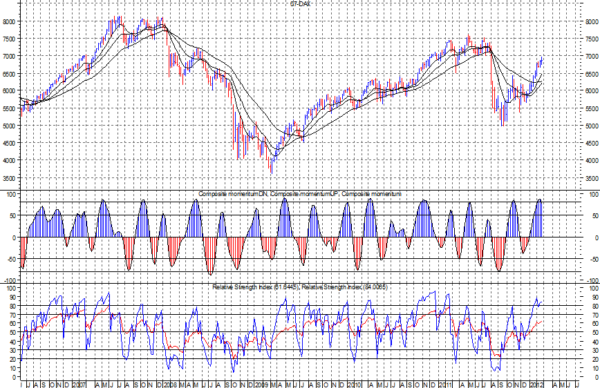

La regione confinante è l’equity. Fino a poco tempo fa era una regione profondamente turbolenta e pericolosa, un vero terreno minato ciclicamente sottoposto a terremoti devastanti (1998, 2000-2003, 2008-2009, 2011). Ma i nuovi regolatori dell’ordine l’autunno scorso hanno fatto un buon lavoro, emarginando i (supposti) cattivi ribassisti, salvo farli generosamente rientrare proprio l’altro giorno: ma sempre sotto stretto controllo. Negli ultimi mesi la regione equity è cresciuta bene, sono state ricreate strutture positive grazie anche ai flussi che sono arrivati dalle altre aree, talmente poco remunerative e competitive da non rappresentare un’alternativa. Non tutto qui va bene, non tutto è chiaro: ma quello che va bene per ora supera quello che va male, i problemi li nascondiamo sotto il tappeto e tutti giù a comperare, un poco per volta però e solo dove il rallentamento sembra fare meno male.

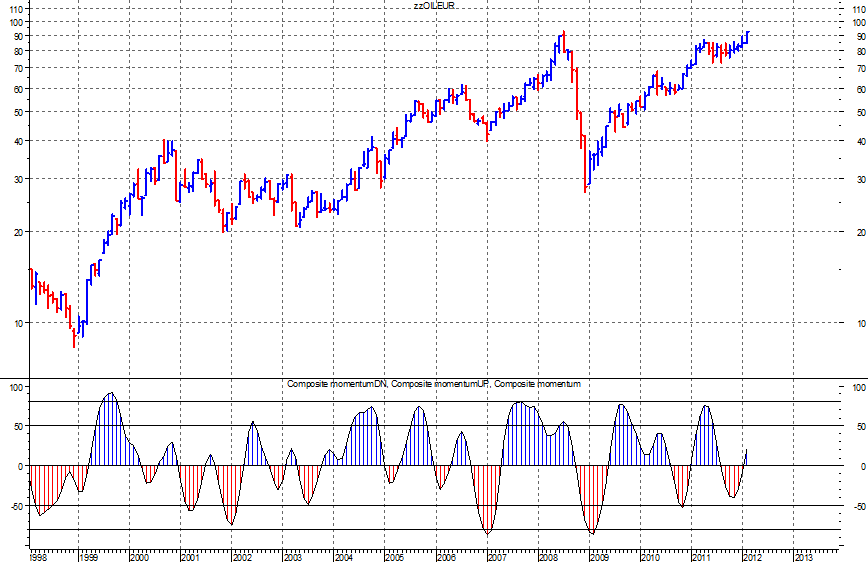

Poco importa se il Brent in Euro è ai massimi storici

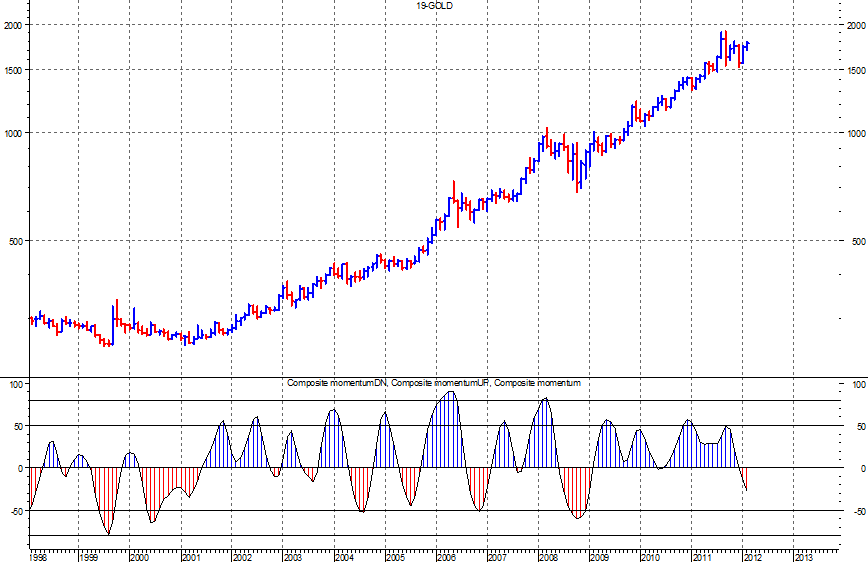

e il prezzo della benzina crea inflazione e deflazione insieme, aumentando i costi e drenando liquidità al consumo: tanto i tassi lo decidono le banche centrali dove stanno. Poco importa se le valute sono necrotizzate in una volatilità da cambi semifissi: l’importante è che le ex valute forti (SWF e JPY) ora non possano più salire ed anzi scendano e creino leva e profitti per il carry trade valutario, che insieme alla nuova ondata di zero money permetterà alle banche in crisi di andare a fare carry trade enormi sui titoli governativi, bonds dell’EFSF compresi (che rendono comunque di più) e di ricostruirsi le riserve di liquidità distrutte da bonds greci & c. Poco importa se nemmeno Warren Buffet riesce (per ora) a scalfire il senso profondo dell’oro, che non è asset, non è valuta ma è qualcosa che trascende: valvola di depressurizzazione del sistema finanziario globale.

L’ANNO DELLA BANCA CENTRALE – Insomma, il 2012 si sta dimostrando essere l’ ‘Anno della Banca centrale’, una celebrazione entusiasmante di tutte le manovre meravigliose che le banche centrali possono impiegare per impedire al sistema di cadere a pezzi, specie nell’anno delle 40 elezioni. Le Banche centrali occidentali hanno iniziato ad andare in crisi completa dallo scorso novembre, quando hanno deciso, colluso e stampato la loro via d’uscita da quel caos che è la zona euro. La scala e la frequenza della loro manovra sembra aumentare con il passare di ogni settimana, e parla meglio di qualunque commento della fragilità disperata del sistema finanziario.

La prima grande manovra ha avuto luogo il 30 novembre 2011, quando il mondo del G6 (Federal Reserve, la Bank of England, la Banca del Giappone, la Banca Centrale Europea [BCE], la Banca nazionale svizzera, e la Banca del Canada) ha annunciato “azioni coordinate per migliorare la capacità di fornire sostegno alla liquidità del sistema finanziario globale”. Per farla breve, nel tentativo di evitare un collasso totale del sistema bancario europeo, la Fed ha accettato di offrire illimitati accordi di swap in dollari con le altre banche centrali. Questi swap in dollari consentono alle altre banche centrali, in particolare alla BCE, di prendere in prestito dollari dalla Federal Reserve e prestare alle rispettive banche nazionali per far fronte ai ritiri ed effettuare pagamenti del debito. Fino al 1 febbraio 2013, la Federal Reserve è, e sarà pronta a fornire il maggior numero di dollari necessario a evitare che il sistema finanziario imploda. Dal momento che nemmeno un numero illimitato di linee di swap degli Stati Uniti è stato sufficiente a risolvere il problema, circa tre settimane più tardi, il 21 dicembre 2011, la Banca centrale europea ha lanciato la prima tranche del suo piano di rifinanziamento a lungo termine. Con questo programma la BCE ha allagato 523 diverse banche europee con 489 miliardi di euro di prestiti a 3 anni. Una seconda tranche di prestiti è prevista per la fine di febbraio, fra 300 miliardi e più di 1 trilione di euro. La buona notizia è che i rendimenti obbligazionari italiani, portoghesi e spagnoli sono diminuiti dopo il primo intervento, il che suggerisce che almeno una parte dei fondi iniziali sono stati reinvestiti dentro le aste del debito sovrano. La cattiva notizia è che le banche, in particolare quelle della zona euro, hanno con il quantitative easing (QE) un rapporto simile a quello che un drogato ha con le sostanze stupefacenti: una volta agganciato, può essere molto difficile fermarsi.

La Gran Bretagna è sicuramente agganciata. Il 9 febbraio 2012, la Bank of England ha annunciato un altro QE per 50 miliardi di sterline, aumentando il QE totale a £ 325.000.000.000 dal marzo 2009. Il Giappone è pure agganciato. Il 14 febbraio 2012, la Banca del Giappone ha annunciato una espansione di 10.000 miliardi di JPY ($ 129 miliardi di euro) al suo programma di QE, portando il suo totale del programma QE a 65.000 miliardi di JPY ($ 825 miliardi di euro). Per non essere da meno, nella più recente conferenza stampa della Fed, il presidente della Fed Bernanke ha segnalato che la Fed manterrà i tassi di interesse vicino allo zero fino alla fine del 2014, che è 18 mesi più tardi di quanto aveva promesso nelle riunioni della Fed dello scorso anno. Se Bernanke mantiene la sua parola, entro la fine del 2014 il governo degli Stati Uniti avrà goduto di tassi di interesse vicino allo zero per sei anni di fila. Tutto questo intervento pervasivo probabilmente spiega oltre il 90 per cento della performance positiva del mercato fino ad ora. Se il G6 non avesse agito, se la BCE non avevesse lanciato i programmi di rifinanziamento, se Bernanke non avesse dichiarato la continuazione della politica di tassi zero, ci si chiede dove sarebbero gli indici azionari oggi.

CONSEGUENZE NON INTENZIONALI – Quali sono le conseguenze non intenzionali di questa ripetuta narcosi del sistema? Quali sono le ripercussioni di tutto questo stampaggio selvaggio e ormai privo di senso di soldi? In primo luogo, senza il continuo supporto della banca centrale, la liquidità interbancaria potrebbe smettere di funzionare. Questa è una delle implicazioni del programma della BCE: quando si crea un programma di prestiti per salvare le banche dell’UE, ognuna di queste 523 banche che partecipa in sostanza ammette di avere un problema. E se hanno tutte un problema come possono prestarsi denaro tra di loro? Se sei una banca che ha partecipato al programma perché eri sull’orlo del fallimento, come fai a fidarti di altre banche che hanno approfittato dello stesso programma? Il Programma della BCE ha il potenziale per essere molto pericoloso.

La seconda conseguenza non voluta è l’impatto che gli interventi hanno avuto sulla percezione di solvibilità dei paesi non-G6. Un creditore estero di Stati Uniti, Gran Bretagna, Europa e Giappone, quanto può essere confidente nel prestare loro del denaro? Come si fa a concedere serenamente prestiti a paesi il cui unico modo di risolvere un problema è la loro capacità di fare iniezioni di liquidità stampate dalle rispettive banche centrali? Andando oltre, cosa accadrebbe se il resto del mondo iniziasse a mettere in discussione le banche centrali stesse del G6? Qual’è il piano di salvataggio del sistema finanziario se il mercato (parlo del mercato extra G6) si dovesse mai muovere contro la Fed o la BCE? Nel 2008-2009 furono le banche a perdere credibilità, salvate dagli stati. Nel 2010-2011 furono i debiti sovrani, in particolare in Europa (ma non dimentichiamoci che gli USA viaggiano a “doppia A” da mesi, nel silenzio assoluto…) a perdere credibilità, salvati dalle rispettive banche centrali e da una rete globale. Ma non c’è prestatore di ultima istanza per le banche centrali stesse. I prestatori esteri sanno che perderanno, come minimo, almeno il 2 per cento del potere d’acquisto sui loro prestiti agli Stati Uniti nel 2012. Pertanto, è ovvio vedere i paesi cosiddetti “emergenti” – ma che rappresentano oltre il 50% del PIL mondiale – alla ricerca di asset alternativi che abbiano una migliore possibilità di proteggere la loro ricchezza nel lungo termine. Come l’oro.

La Cina ha ridotto la sua esposizione al debito USA di 32 miliardi di USD solo nel mese di dicembre. La Cina, che ha prodotto 360 tonnellate di oro l’anno scorso, ne ha anche importato ulteriori 428 tonnellate nel 2011. I cosiddetti esperti hanno l’abitudine di minimizzare questi numeri, ma sembra abbastanza chiaro: la Cina non aspetta il prossimo programma di QE per diversificare. Questi paesi stanno accelerando il loro allontanamento dalle valute di carta, verso i beni reali.

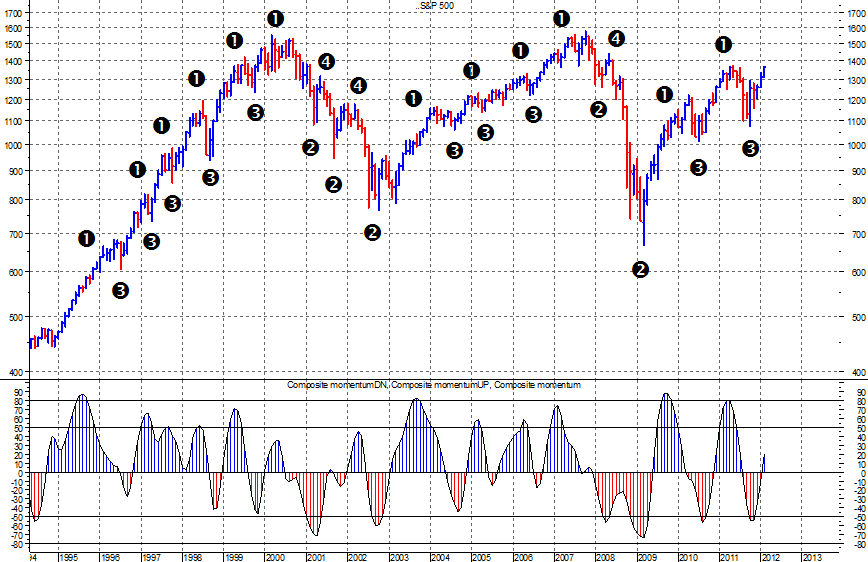

Sono il creatore del Composite Momentum e di numerosi altri modelli quantitativi e indicatori di analisi tecnica. CSTA (Certified SIAT Technical Analyst) e MFTA (Master of Financial and Technical Analysis), il livello più alto riconosciuto dall’associazione mondiale IFTA. Vincitore di premi, tra cui il John Brooks Award e due edizioni del SIAT Award, sono fondatore della Market Risk Management (marketrisk.it), società leader nei servizi di advisory indipendente (cicliemercati.it). Attualmente ricopro cariche istituzionali all’interno di IFTA e SIAT. Per chi fosse interessato qui c’è il mio profilo completo.